SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Факты по рынку в октябре

- 10 ноября 2019, 11:30

- |

Гэп между мировой экономикой и фондовыми рынками расширился еще больше в октябре. Рынок конечно «умнее», ибо знает все и действует наперед, поэтому привожу факты без выводов. Спонсор рубрики: mozgovik.com :)

- ФРС наращивает баланс в 2 раза быстрее чем во время QE3 — запущена программа выкупа векселей объемом $60 млрд в мес.

- Трамп уверяет что торговая сделка с Китаем будет заключена уже 17 ноября

- Последняя волна роста рынка совпала с началом нового QE от ФРС, о котором было объявлено 10 октября 2019. На этом фоне американский рынок вышел на новые рекордные уровни S&P500 = 3090

- Конгресс США начал процедуру импичмента Трампа

- 2 месяца назад мы составили список американских акций, которые теоретически больше всего страдают от замедления мировой экономики. За последний месяц портфель таких акций вырос на 13%, что означает, что инвесторы поверили в будущее улучшение экономики и внешней торговли

- История трех подряд понижений процентной ставки от ФРС за 1975, 1996 и 1998 годы показывает, что доходность рынка S&P500 составила в районе 15-23% в течение 12 месяцев после третьего снижения, поэтому не удивительно, что в стадии оптимизма участники рынка рассчитывают на рост +10%, и цель в районе 3300 по S&P500.

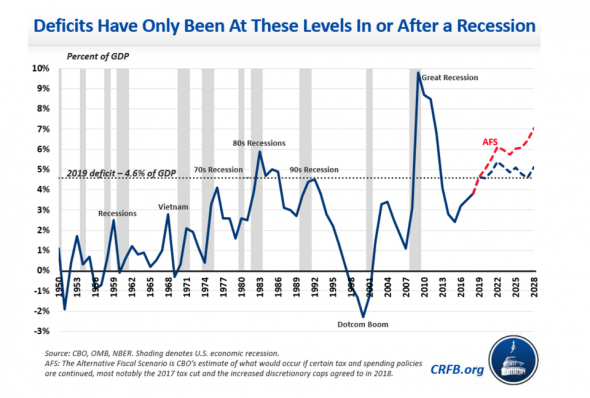

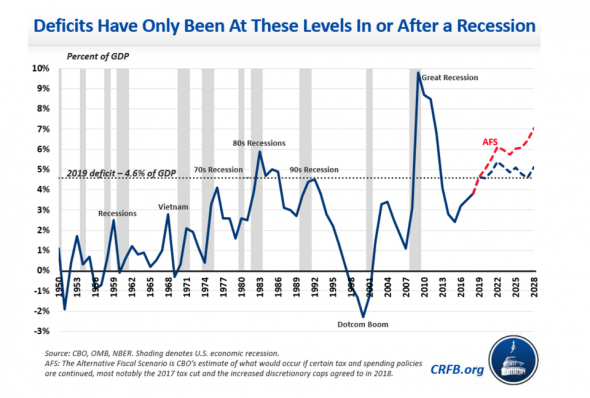

- Индикатор суммарной рыночной капитализации к ВВП США приблизился к рекорду 2000 года равному 150%

- 3/4 отчитавшихся компаний S&P500 показали снижение прибыли на 2% за год — худшее значение с 1 квартала 2016 года

- Мировая торговля сокращается 3 месяца подряд, — последний раз было в ноябре 2009

- Все важные экономические индикаторы США в октябре были хуже ожиданий (кроме двух запаздывающих — ВВП и рынок труда).

- Промпроизводство США -0,4%

- Розничные продажи США -0,3%

- ISM промышленный (США) уже три месяца подряд ниже 50.

- Объем сделок M&A в США в сентябре был минимальным за 5 лет

- Промпроизводство Германии сокращается 10 месяцев подряд. Последний раз такое было в 2009

- Доля понижений кредитного рейтинга по leveraged loans в США максимальная за 10 лет

- Корпоративные прибыли в США до налогов не растут c 1 квартала 2012 года, оставаясь на уровне чуть выше $2 трлн. (ссылка) Рынок акций США вырос за это время на 120%. Похожая ситуация была в 2000 году.

- В сентябре продажи акций корпоративными инсайдерами были максимальными за 20 лет

- Доверие потребителей США относительно доверия бизнеса — максимальная разница с 2000 года

- Базовая инфляция в США (core CPI) = 2,4%г/г — максимальная с 2008 года.

- ISM услуги (США) в октябре = 54,7 — вырос с минимального значения 52.6 за 3 года

- В Гонконге техническая рецессия -0,6%г/г в 3 кв.

- Мировой спрос на ювелирные украшения в 3 кв 2019 сократился на 16%.

- Накануне пробоя максимумов S&P500 индекс бычьего настроения американской ассоциации частных инвесторов (AAII) был на экстремальном минимуме 29.84, что означает что люди были без акций. Обычно за таким пессимизмом следует продолжительное ралли > 1 года. Сейчас быков уже 34% против среднего значения 38%.

- Доля портфелей хедж-фондов в акциях была на минималках за 10 лет = ниже 20%

- Ежемесячный опрос BAML подтверждает что управляющие сидели в октябре по уши в облигациях и вышли из акций. Это может поддержать рынок акций, когда фонды будут возвращаться на него из защитной позиции.

- Интересно, в 2008 году эти индикаторы не сработали как противоположные! Накануне краха Lehman Brothers и последующего обвала рынка инвесторы также были крайне скептичны.

- 22 октября Китайский ЦБ сделал экстренную инъекцию ликвидности в банковскую систему в размере 250 млрд юаней. Такие интервенции были дважды в этом году — в январе и в мае. Причины неизвестны.

- ВВП Китая продолжает замедляться. В 3кв он составил 6% (пред. 6,2%) — новый минимум с 1992 года.

- Китайский промышленный PMI в октябре — новый минимум, 49.3. Сокращение 6 месяцев подряд.

- PMI услуг Китая в октябре = 52.8, минимальный с февраля 2016. Ниже был только в 2009 году.

- В следующем году в Китае должно быть погашено “субфедеральных” облигаций на 2 трлн юаней ($283 млрд), что на 58% больше, чем в этом году.

- комментировать

- ★7

- Комментарии ( 35 )

dr-mart |Что происходит в Украине и в Крыму. Просьба: выкладывайте факты

- 10 марта 2014, 12:24

- |

Мы видим, что происходит раскол в российко-украинском обществе.

Условно, россиян и украинцев, можно разделить на несколько групп:

У меня к вам просьба — в коментарии выкладывайте пожалуйста все факты.

То есть неопровержимые свершившиеся события.

С самого начала всей истории.

Например:

Информация, очищенная от мнений и эмоций

Все эмоции и демагогия будут удаляться из каментов.

Условно, россиян и украинцев, можно разделить на несколько групп:

- украинцы, которые против сближения с Россией, за сближение с западом

- украинцы, которые за сближение с Россией

- россияне, которые поддерживают действия Путина

- россияне, которые выступают против действий Путина

У меня к вам просьба — в коментарии выкладывайте пожалуйста все факты.

То есть неопровержимые свершившиеся события.

С самого начала всей истории.

Например:

- Яценюк поехал в Вашингтон обсуждать ситуацию с Обамой, а не с Путиным.

- Запись разговора госдепа США, где обсуждается какое правительство в Украине установить

- Какой регион Украины кого поддерживает, где на митингах в Украине преобладает группа №1, где №2

- Какие войска где находятся

- Кто и как поддерживает сторону нов. правителсьтва Украины, а кто поддерживает Россию

Информация, очищенная от мнений и эмоций

Все эмоции и демагогия будут удаляться из каментов.

dr-mart |Смартлаб уже не тот

- 24 января 2013, 10:25

- |

Люди пишут, что смартлаб уже не тот. Особенно детальным (но не дальновидным) был ресерч на эту тему: http://smart-lab.ru/blog/98565.php

Постов стало меньше, рекламы больше и т.п.

Давайте смотреть объективно. Я представлю факты и сделаю выводы:

1. Объем торгов ММВБ [1]

23.01.2013 = 31,5 млрд. руб.

23.01.2012 = 50,7 млрд. руб.

2. Объем торгов Фьючерсом РТС[1]:

23.01.2013 874 849

23.01.2012 1 135 000

(хрен знает что за объем такой)

3. Открытый интерес фьючерс РТС:

23.01.2013 = 669 тыс контрактов

23.01.2012 = 938 тыс контрактов

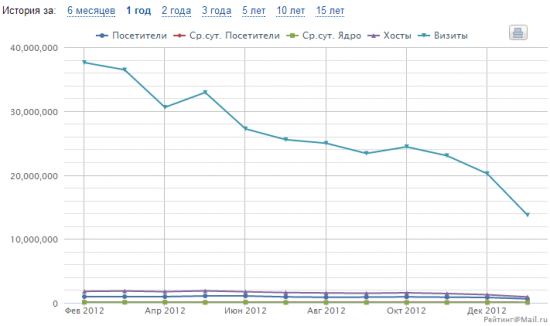

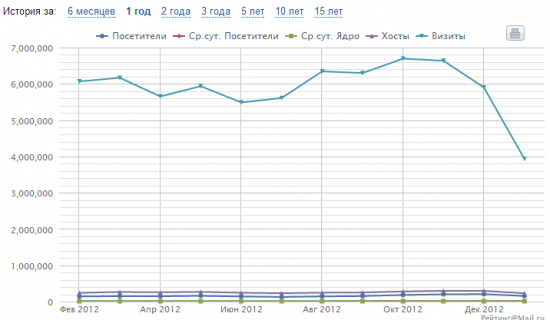

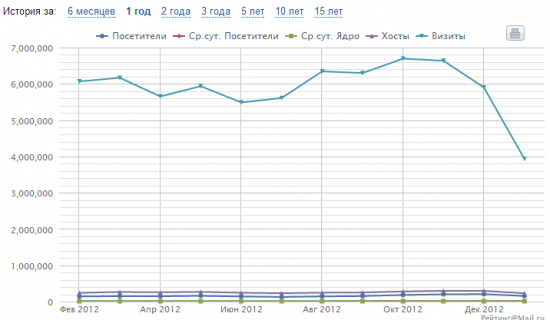

4. за год среднедневная посещаемость смартлаба, рассчитанная за неделю выросла на 50% с 12 тыс. до 18 тыс. уникальных посетителей в день [2].

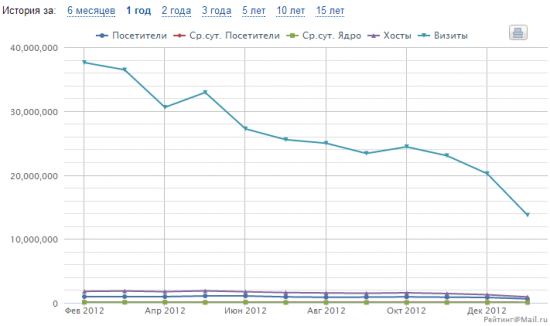

5. посещаемость лидера — ФИНАМ.РУ за год с января 2012 по январь 2013 упала на 25% — с 97 тыс. до 73 тыс. [3].

А вот количество «хитов» на финаме упало и вовсе драматически: с 36 млн в месяц до 13,7 млн в месяц, то есть на 62%, или в 3 раза.

И это я не беру другие ресурсы.

Количество хитов на смартлабе стабильно (в декабре январе — сезонный спад) [4]

В принципе, уже фактов достаточно, для того чтобы сделать выводы:

( Читать дальше )

Постов стало меньше, рекламы больше и т.п.

Давайте смотреть объективно. Я представлю факты и сделаю выводы:

1. Объем торгов ММВБ [1]

23.01.2013 = 31,5 млрд. руб.

23.01.2012 = 50,7 млрд. руб.

2. Объем торгов Фьючерсом РТС[1]:

23.01.2013 874 849

23.01.2012 1 135 000

(хрен знает что за объем такой)

3. Открытый интерес фьючерс РТС:

23.01.2013 = 669 тыс контрактов

23.01.2012 = 938 тыс контрактов

4. за год среднедневная посещаемость смартлаба, рассчитанная за неделю выросла на 50% с 12 тыс. до 18 тыс. уникальных посетителей в день [2].

5. посещаемость лидера — ФИНАМ.РУ за год с января 2012 по январь 2013 упала на 25% — с 97 тыс. до 73 тыс. [3].

А вот количество «хитов» на финаме упало и вовсе драматически: с 36 млн в месяц до 13,7 млн в месяц, то есть на 62%, или в 3 раза.

И это я не беру другие ресурсы.

Количество хитов на смартлабе стабильно (в декабре январе — сезонный спад) [4]

В принципе, уже фактов достаточно, для того чтобы сделать выводы:

( Читать дальше )

dr-mart |Сырьевой рынок: нефть, серебро

- 10 мая 2011, 22:04

- |

Нефть

- Биржа CME увеличила маржинальные требования:

- по WTI ГО теперь составляет 25%,

- по Brent ГО составляет 23,8%

- Увеличение требований по ГО на рынке нефти снизит спекулятивный интерес на время, хотя

- Ралли цен на нефть с начала года шло за счет роста премии за риск, а не за счет увеличения спекул интереса

- Несмотря на высокие цены на нефть, Китай увеличил импорт нефти в апреле на 1,7%г/г — до 21,54 млн баррелей.

- В понедельник серебро +6% до $38

- В понед наблюдался макс приток средств в серебряный ETF с ноября 2010 — +3% или +311 тон серебра

- Это был первый день притока инвесторов в ETF за 2 недели

- Некоторые игроки на рынке думают, что после обвального падения цены на серебро стали достаточно привлекательными для покупки.

- Commerzbank думает, что слишком рано. По серебру еще есть потенциал более глубокой коррекции

- Продажи авто в Китае в январе-апреле выросли на 7,6% — хорошо фундаментально для рынка платины и палладия.

dr-mart |Интересные факты, мнения и наблюдения по рынку

- 05 мая 2011, 17:36

- |

- Если золото и серебро скорректировать на инфляцию и взять уровни 1980 года, то получится, что тем максимумам соответствуют уровни $2400 — по золоту, $132 — по серебру

- спрэд WTI-Brent на уровне $11-12 — искуственно созданная ситуация и связана с геополитической истерией.

- После завершения QE2 волатильность на рынках возрастет

- Исторически, после начала повышения процентных ставок ФРС, рынок в среднем рос на 6%.

- Доллар вернется к росту лишь после 2012 года, когда ФРС начнет повышать ставки.

- Помощь ЕС таким странам, как Португалия, Греция, Ирландия приводит к росту политической дестабилизации. Граждане Франции и Германии не очень рады тому, что за их счет выручают лентяев.

- Рост экономики Китая — нестабилен, ибо обеспечивается во многом за счет дутого строительного рынка и недвижимости.

- Проблемы в Китае утопят за собой все сырьевые экономики и произойдет это в теч ближайших 5 лет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс