SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Август. Стратегия. Продолжение.

- 01 августа 2013, 13:33

- |

Продолжение. Начало: http://smart-lab.ru/blog/133256.php

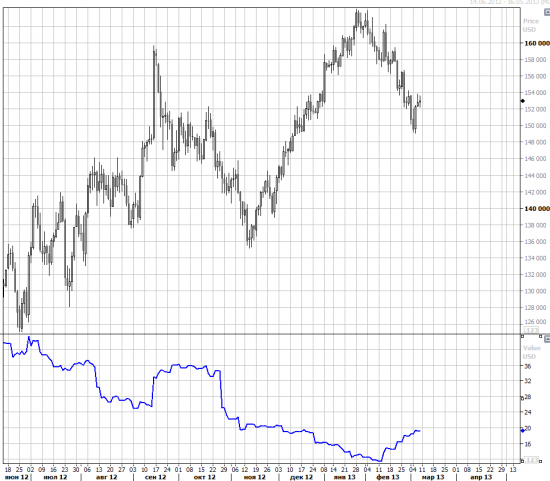

Август 2013. Прошлый август у меня был плохой, т.к. был боковик. Вола упала. Но с учетом того, какими были рынки в этом году, боковик прошлого года может показаться мега-рынком. Сейчас, я понимаю следующее: я потерял в августе 2012 не потому, что был боковик, а потому что рынок перешел из состояния 45-й волатильности мая-июня 2012 в состояние 30-й волатильности. Поэтому мои агрессивные тейк-профиты перестали срабатывать.

Если обрезать «хвосты», то диапазон боковичка был где-то 2500 пунктов.

Август 2011 тоже был боковиком. Но вола выросла и была 60-я, т.к. накануне понизили рейтинг США, ну и рынки все соскочили в бездну. В августе 11 колебания затухали перед новой волной снижения в сентябре. На этой волатильности я сделал свой первый лям в день.

Любопытно, что перед этим «взрывом», волатильность была низкой на протяжении 10 месяцев (ниже 30).

( Читать дальше )

Август 2013. Прошлый август у меня был плохой, т.к. был боковик. Вола упала. Но с учетом того, какими были рынки в этом году, боковик прошлого года может показаться мега-рынком. Сейчас, я понимаю следующее: я потерял в августе 2012 не потому, что был боковик, а потому что рынок перешел из состояния 45-й волатильности мая-июня 2012 в состояние 30-й волатильности. Поэтому мои агрессивные тейк-профиты перестали срабатывать.

Если обрезать «хвосты», то диапазон боковичка был где-то 2500 пунктов.

Август 2011 тоже был боковиком. Но вола выросла и была 60-я, т.к. накануне понизили рейтинг США, ну и рынки все соскочили в бездну. В августе 11 колебания затухали перед новой волной снижения в сентябре. На этой волатильности я сделал свой первый лям в день.

Любопытно, что перед этим «взрывом», волатильность была низкой на протяжении 10 месяцев (ниже 30).

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 28 )

dr-mart |Статистика смартлаба

- 07 июня 2013, 10:37

- |

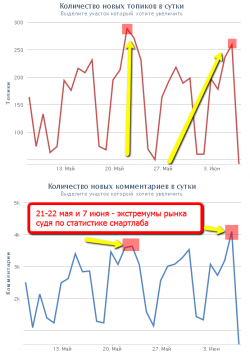

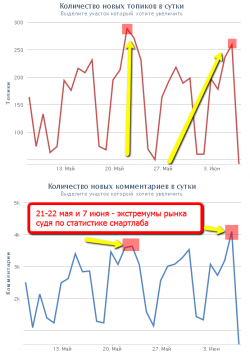

1. статистика записей на смартлабе и рынок

смартлаб — самое живое сообщество трейдеров в России. И естественно, смартлаб олицетворяет собой модель рынка. Я давно заметил, что социальная активность на смартлабе достигает экстремумов одновременно с важными разворотными точками на рынке.

Хороший пример — активность на смартлабе 21-22 мая. Огромное количество комментариев и постов, после чего рынок рисует хай и валится на 20,000 пунктовв течение двух недель.

Любопытно и то, что количество срача, психиатрических обострений, и, соответственно, банов также резко возрастает одновременно с экстрмемумами рынка. Думаю, очевидную логическую связь между этими явлениями даже не стоить проводить.

Для тех, кто захочет проверить статистику кол-ва постов / комментариев на смартлабе и сравнить ее с динамикой индекса, данные по смартлабу лежат тут

2. Еще один важный статистический момент.

всего счетов на московской бирже: 800 тыс. (США = 90 млн инвесторов, Китай = 94 млн, Бразилия = 20 млн.)

март 2012: на ММВБ сделки совершили 92258 физлиц

март 2013: 68,190 физлиц (-26%)

март 2012: уникальных посетителей смартлаба 149,860

март 2013: 206,558 (+38%)

вывод:

при содействии российских властей кол-во инвесторов в России может вырасти кратно в течение 5 — 10 лет.

смартлаб близок к 100% capacity utilization. чтобы продолжать расти дальше, надо:

смартлаб — самое живое сообщество трейдеров в России. И естественно, смартлаб олицетворяет собой модель рынка. Я давно заметил, что социальная активность на смартлабе достигает экстремумов одновременно с важными разворотными точками на рынке.

Хороший пример — активность на смартлабе 21-22 мая. Огромное количество комментариев и постов, после чего рынок рисует хай и валится на 20,000 пунктовв течение двух недель.

Любопытно и то, что количество срача, психиатрических обострений, и, соответственно, банов также резко возрастает одновременно с экстрмемумами рынка. Думаю, очевидную логическую связь между этими явлениями даже не стоить проводить.

Для тех, кто захочет проверить статистику кол-ва постов / комментариев на смартлабе и сравнить ее с динамикой индекса, данные по смартлабу лежат тут

2. Еще один важный статистический момент.

всего счетов на московской бирже: 800 тыс. (США = 90 млн инвесторов, Китай = 94 млн, Бразилия = 20 млн.)

март 2012: на ММВБ сделки совершили 92258 физлиц

март 2013: 68,190 физлиц (-26%)

март 2012: уникальных посетителей смартлаба 149,860

март 2013: 206,558 (+38%)

вывод:

при содействии российских властей кол-во инвесторов в России может вырасти кратно в течение 5 — 10 лет.

смартлаб близок к 100% capacity utilization. чтобы продолжать расти дальше, надо:

- либо опопсяться

- либо ждать пока кол-во интересующихся биржей возрастет

dr-mart |Смартлаб потихоньку растет

- 02 мая 2013, 23:48

- |

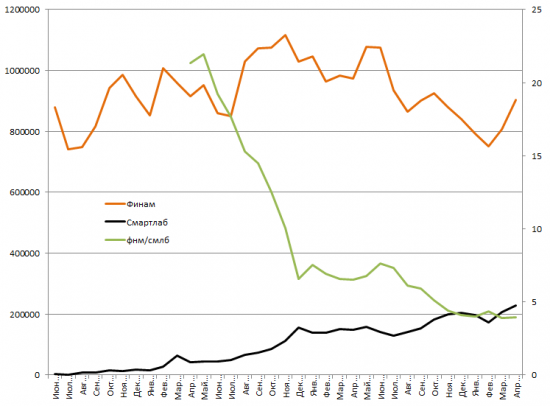

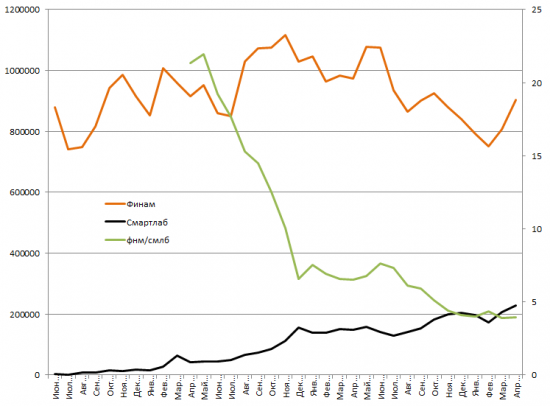

Вот так выглядят графики посещаемости финама и смартлаба по месяцам.

(финам посещают 1 млн уникальных в месяц, смартлаб — 250 тысяч).

Зеленая линия — посещаемость финама поделенная на посещаемость смартлаба.

Да, прошло всего пару лет. Этот путь не быстрый.

(финам посещают 1 млн уникальных в месяц, смартлаб — 250 тысяч).

Зеленая линия — посещаемость финама поделенная на посещаемость смартлаба.

Да, прошло всего пару лет. Этот путь не быстрый.

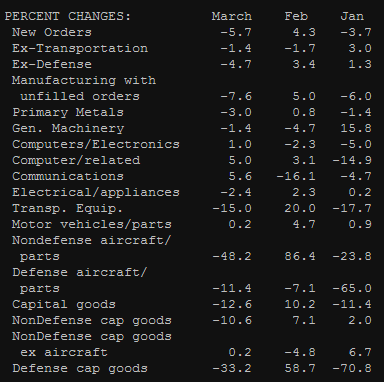

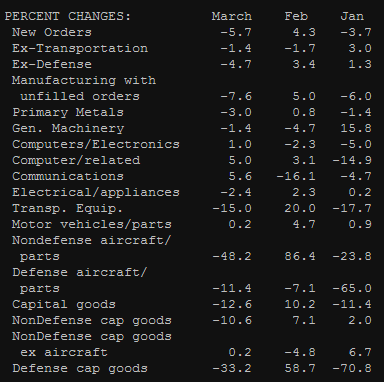

dr-mart |Статистика США: заказы на товары длительного пользования

- 24 апреля 2013, 16:45

- |

Новые заказы США: -5,7% — макс. падение с августа 2012

По индексу ММВБ сегодня самый сильный рост с 1 октября 2012.

Это очень хорошо, — развивается тенденция к росту активности/волатильности. На рынок возвращаются движения денежных потоков. На этом можно и нужно зарабатывать.

Не забывайте, что все дилетанты поголовно в такие дни шортят рынок:)

По индексу ММВБ сегодня самый сильный рост с 1 октября 2012.

Это очень хорошо, — развивается тенденция к росту активности/волатильности. На рынок возвращаются движения денежных потоков. На этом можно и нужно зарабатывать.

Не забывайте, что все дилетанты поголовно в такие дни шортят рынок:)

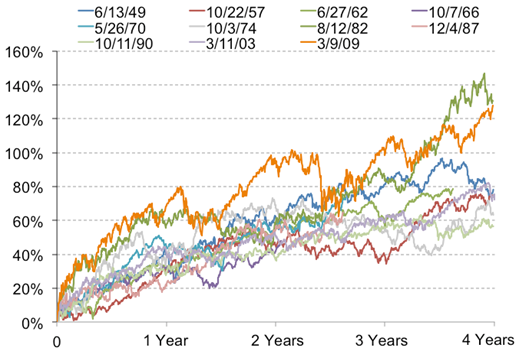

dr-mart |Картинки и факты. Пища для размышлений.

- 13 марта 2013, 11:02

- |

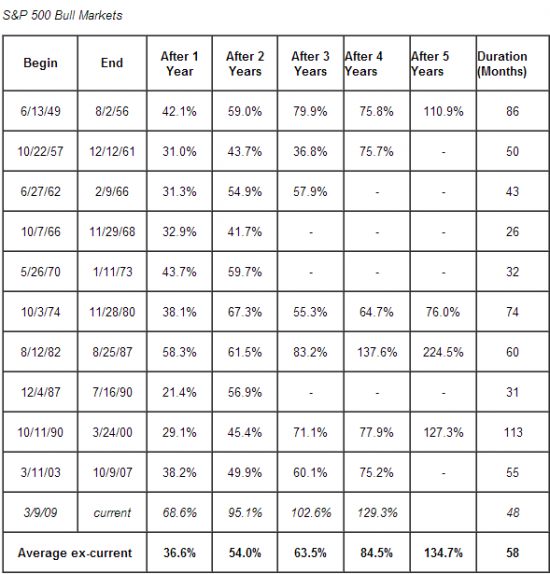

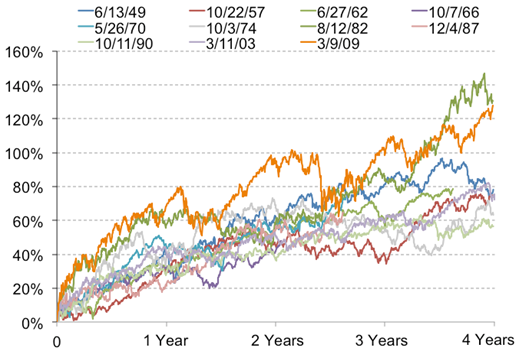

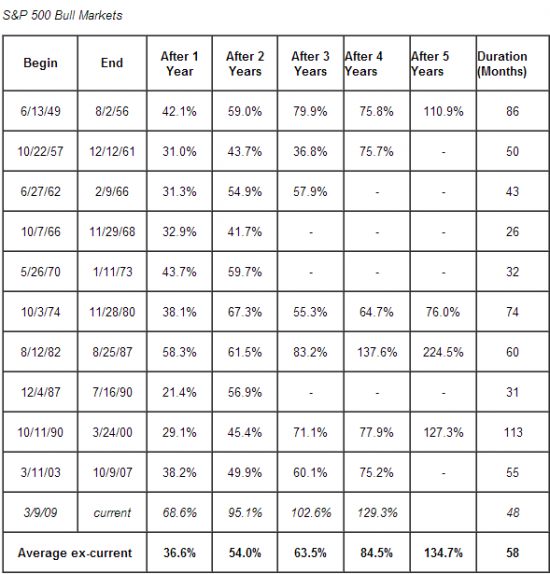

за 4 года 2 по счету рекордное ралли на американском рынке акций.

Только 2 раза из 6 четырехлетние ралли не продолжились на пятый год

Текущее ралли длится 114 дней без отката на 5% и более — это один из наиболее длительных бычьих рынков.

( Читать дальше )

Только 2 раза из 6 четырехлетние ралли не продолжились на пятый год

Текущее ралли длится 114 дней без отката на 5% и более — это один из наиболее длительных бычьих рынков.

( Читать дальше )

dr-mart |Продолжаю тупить по опционам

- 10 марта 2013, 16:25

- |

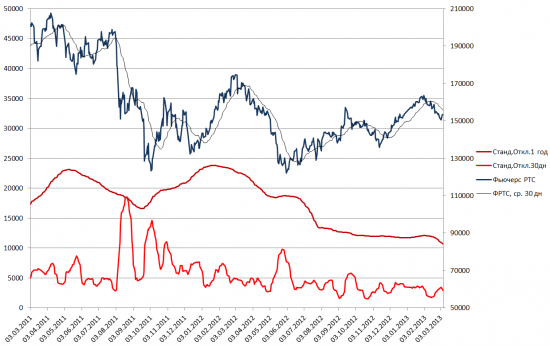

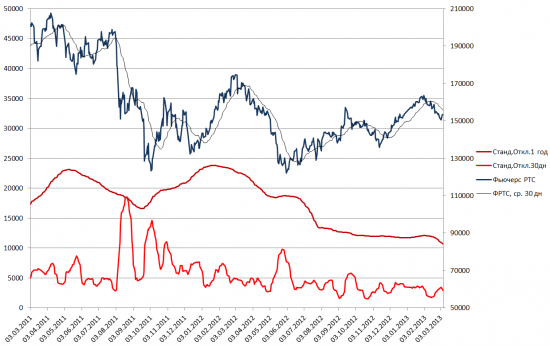

Вчера я выложил картинку со стандартным отклонением фьючерса РТС, которое посчитал в экселе. Получилось, что годовое СО фртси составляет около 10 тыс пунктов, а 30 дневное около 3000 пунктов.

Теперь я не понимаю как это вяжется с волатильностью 20%, которая сейчас на рынке:))

То есть 20% от 150 тыс. это 30 тыс пунктов, а никак не 10 тыс. и не 3000))

( Читать дальше )

Теперь я не понимаю как это вяжется с волатильностью 20%, которая сейчас на рынке:))

То есть 20% от 150 тыс. это 30 тыс пунктов, а никак не 10 тыс. и не 3000))

( Читать дальше )

dr-mart |Математики, мочите меня!

- 10 марта 2013, 03:31

- |

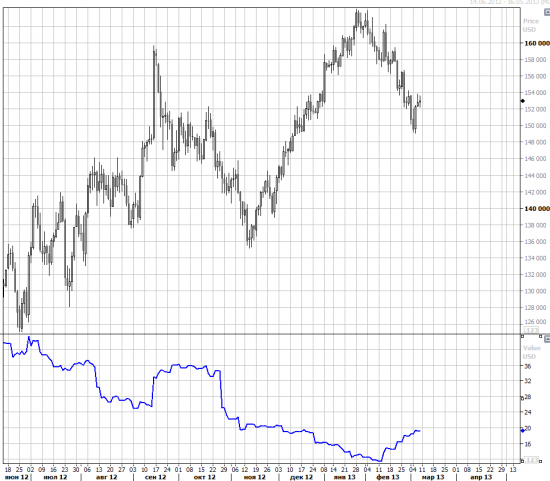

Что сделано?

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

dr-mart |ISM Non-MFg США

- 05 февраля 2013, 19:06

- |

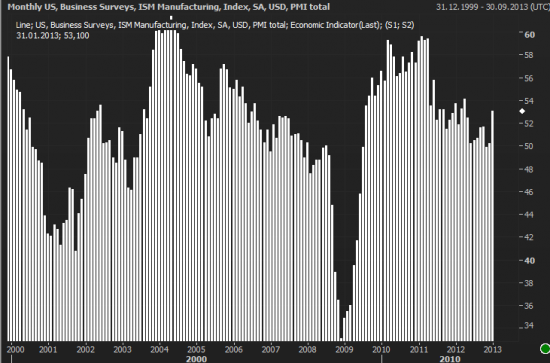

Индекс ISM сектор услуг в январе немного снизился до 55,2 после 55,7.

Полностью в рамках ожиданий.

Новые заказы — минимальные с апреля 2012 = 54,4 после 58,3 в декабре.

Индекс деловой активности упал с 60,8 до 56,4 — мин. с августа 2012.

Индекс занятости — максимальный с февраля 2006 = 57,5 пред. 55.3

В целом, все выгялдит неплохо.

Американская экономика пока не являет собой риск.

Бизнес-активити ISM услуг:

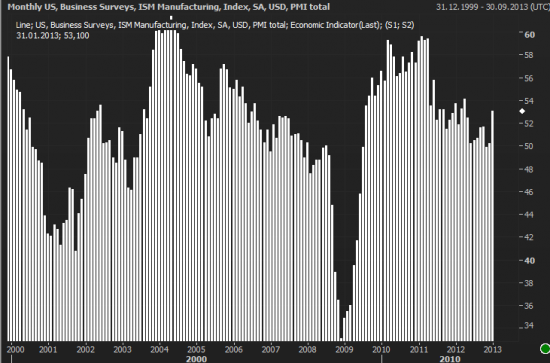

А это промышленный ISM, который выходил на прошлой неделе. Так же видим оживление в январе:

Полностью в рамках ожиданий.

Новые заказы — минимальные с апреля 2012 = 54,4 после 58,3 в декабре.

Индекс деловой активности упал с 60,8 до 56,4 — мин. с августа 2012.

Индекс занятости — максимальный с февраля 2006 = 57,5 пред. 55.3

В целом, все выгялдит неплохо.

Американская экономика пока не являет собой риск.

Бизнес-активити ISM услуг:

А это промышленный ISM, который выходил на прошлой неделе. Так же видим оживление в январе:

dr-mart |Лабораторная работа:) Развиваем идеи.

- 22 ноября 2012, 13:33

- |

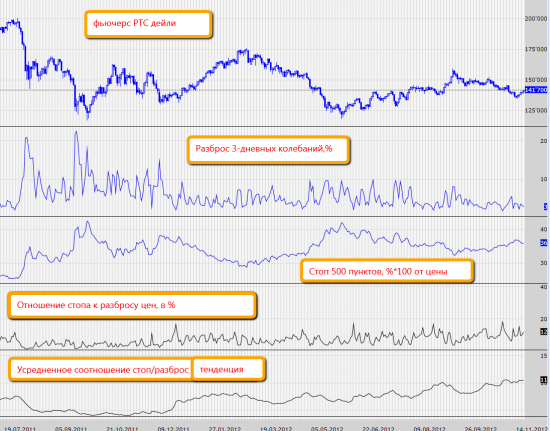

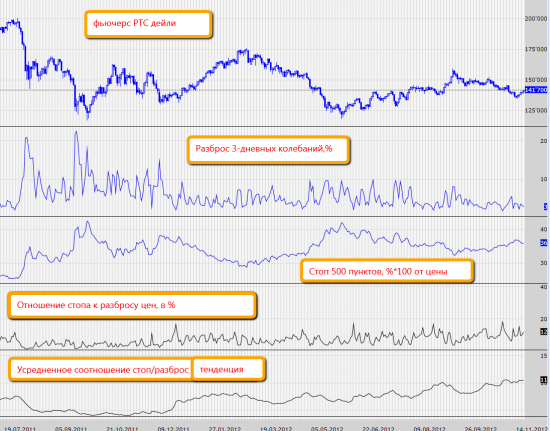

В своей торговле я использую статический стоп и динамический тейк-профит, который обычно тупо большой. Поэтому, как бы я не входил, мои результаты будут лучше, если рынок будет хорошо двигаться, и будут хуже, если рынок будет стоять на месте. И вот почему:

1. фьюч ртс

2. Возьмем разброс дневных колебаний FRTS за 3 дня

3. Возьмем для примера статический стоп = 500 пунктов. Чем меньше стоп, относительно общего разброса, тем выше вероятность собрать урожай. Нормируем стоп относительно цены

4. поделим нормированный стоп на разброс

5. ну и определим тренд

Какие выводы?

1. фьюч ртс

2. Возьмем разброс дневных колебаний FRTS за 3 дня

3. Возьмем для примера статический стоп = 500 пунктов. Чем меньше стоп, относительно общего разброса, тем выше вероятность собрать урожай. Нормируем стоп относительно цены

4. поделим нормированный стоп на разброс

5. ну и определим тренд

Какие выводы?

- мой трейдинг убыточен, когда трехдневный разброс <5%

- чем чаще трехдневный разброс >5%, тем больше прибыльных сделок

- Когда я зарабатывал самые большие деньги, соотношение стоп/разброс было <20.

- Каждый раз, когда стоп/разброс показывает пик, это может быть предвестником слабой волатильности (это логично, ибо волатильный рынок не становится безволатильным за 1 день и наообот)

- Инерция волатильности помогает не спешить с торговлей, до тех пор, пока волатильность на вырастет

- Каждый декабрь соотношение стоп/разброс существенно подрастает => либо сокращать стоп, либо не торговать

- Усредненное соотношение стоп/разброс растет на протяжении всего года.

- Хотя сейчас и нет ярко-растущего тренда, волатильность скорее соответствует бычьему рынку, нежели медвежьему.

- Возможно, имеет смысл динамически менять стоп-лосс и тейк-профит в зависимости от состояния рынка.

- показатель макс-мин за 3 дня не совсем адекватен, ибо если у нас широкая пила за дня, то он будет неадекватен

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс