SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Результаты Уралкалия совпали с ожиданиями

- 08 декабря 2011, 16:21

- |

Вчера Урка дала частичные результаты за 9 мес.

Метрополь: Уралкалий опубликовал выборочные показатели операционной и финансовой деятельности за 3К 2011 г. по МСФО, которые совпали с нашими прогнозами. В целом мы рассматриваем результаты как нейтральные для акций Уралкалия. Прогноз руководства в отношении мирового рынка калийных удобрений лишь подтвердил наш осторожный прогноз на 2012 г., несмотря на то, что фундаментально и рынок, и компания выглядят весьма привлекательными в долгосрочной перспективе.

В связи с новыми прогнозами руководства мы планируем обновить нашу справедливую стоимость по акциям компании Уралкалий в ближайшем будущем.

Метрополь: Уралкалий опубликовал выборочные показатели операционной и финансовой деятельности за 3К 2011 г. по МСФО, которые совпали с нашими прогнозами. В целом мы рассматриваем результаты как нейтральные для акций Уралкалия. Прогноз руководства в отношении мирового рынка калийных удобрений лишь подтвердил наш осторожный прогноз на 2012 г., несмотря на то, что фундаментально и рынок, и компания выглядят весьма привлекательными в долгосрочной перспективе.

В связи с новыми прогнозами руководства мы планируем обновить нашу справедливую стоимость по акциям компании Уралкалий в ближайшем будущем.

- комментировать

- Комментарии ( 10 )

Новости рынков |Башнефть отчиталась хуже прогнозов

- 08 декабря 2011, 16:16

- |

Уралсиб-Кэпитал: Чистая прибыль Башнефти за 3 кв. 2011 г. в размере 407 млн долл. оказалась на 6% ниже нашей оценки и на 11% меньше, чем ожидали участники рынка. Как следствие, чистая рентабельность компании за квартал снизилась на 3 п.п. до 9%.

Умеренно негативные результаты – дело временное. Публикация не слишком хороших результатов может вызвать умеренно негативную реакцию рынка, однако мы можем рассчитывать на то, что ухудшение показателей – временное явление. На наш взгляд, повышение экспортных пошлин на продукцию Башнефти могло быть вызвано переносом этих расходов со 2 на 3 кв. (во 2 кв. 2011 г. пошлины увеличились всего на 18% квартал к кварталу, хотя у сопоставимых компаний их рост составил 25–30%). Мы с нетерпением ждем новой информации о капзатратах Башнефти в 2012 г., когда начнется активная стадия освоения месторождений им. Требса и Титова. Отметим, что компания увеличила уровень ежедневной добычи на 2% квартал к кварталу до 304 тыс./барр. в сутки. Столь быстрое наращивание темпов может представлять риск преждевременного сокращения добычи, связанного со снижением продолжительности плато.

Цель $54, потенциал 17%

Умеренно негативные результаты – дело временное. Публикация не слишком хороших результатов может вызвать умеренно негативную реакцию рынка, однако мы можем рассчитывать на то, что ухудшение показателей – временное явление. На наш взгляд, повышение экспортных пошлин на продукцию Башнефти могло быть вызвано переносом этих расходов со 2 на 3 кв. (во 2 кв. 2011 г. пошлины увеличились всего на 18% квартал к кварталу, хотя у сопоставимых компаний их рост составил 25–30%). Мы с нетерпением ждем новой информации о капзатратах Башнефти в 2012 г., когда начнется активная стадия освоения месторождений им. Требса и Титова. Отметим, что компания увеличила уровень ежедневной добычи на 2% квартал к кварталу до 304 тыс./барр. в сутки. Столь быстрое наращивание темпов может представлять риск преждевременного сокращения добычи, связанного со снижением продолжительности плато.

Цель $54, потенциал 17%

Новости рынков |Отчет ВТБ за 9 мес: огромные убытки от трейдинга

- 08 декабря 2011, 16:05

- |

Аналитики Уралсиба пишут что ВТБ понес огромные убытки от трейдинга. Но глядя в эту табличку, ничего не видно особо. Может кто пояснит?

Вот что пишут: С одной стороны, банк понес более крупный, чем мы ожидали, убыток от операций с ценными бумагами (10,5 млрд руб., или 360 млн долл.), а также потерял 9,2 млрд руб. (315 млн долл.) на валютных операциях. С другой стороны, получены хорошие результаты от основной деятельности: чистый процентный доход вырос на 10% за квартал, а отчисления в резервы оказались меньше, чем мы предполагали (–17% квартал к кварталу).

Акции ВТБ в течение последнего месяца отставали от бумаг Сбербанка: первые потеряли в цене 12%, вторые прибавили 3%. В настоящее время ВТБ торгуется с коэффициентом P/BV 2012П, равным 1,0, а его дисконт к Сбербанку начинает сужаться: сейчас он составляет 19%, хотя какое-то время держался выше 20%. При распро- дажах акций на рынке ВТБ постигает та же участь, что и другие российские банки, но в случае восстановлении он, по нашему мнению, может опередить остальных, еще сильнее сузив дисконт к Сбербанку. На наш взгляд, ВТБ способен достичь плановых показателей и по итогам 2011 г. получить чистую прибыль в размере 100 млрд руб. (95 млрд руб., по нашей оценке) при доходности капитала ROAE 16%.

Цель $6,5, потенциал 53%

Альфа-Банк:

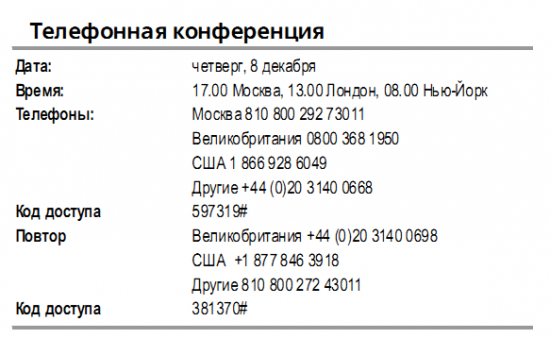

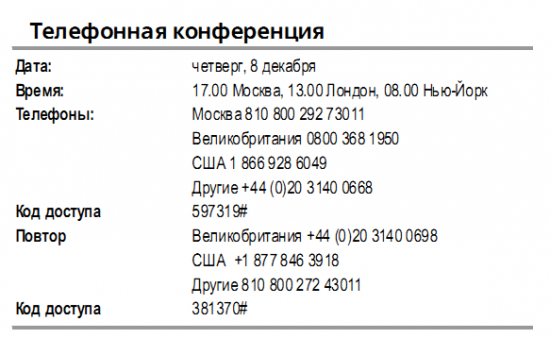

В то время как прибыль ВТБ в 3Кв11, составившая 20.4 млрд руб, оказалась выше нашего прогноза в 17.3 млрд руб и консенсус-прогноза в 15.6 млрд руб,мы считаем результаты НЕГАТИВНЫМИ и ждем комментариев руководства в отношении роста правительственного фондирования. В то время как активы и кредиты выросли, соответственно, на 34% и 38% кв/кв, акционерный капитал вырос всего на 4%, в результате чего коэффициент достаточности капитала 1-го уровня упал до 9.2% с 12.0% в 1П11.

Убытки по торговым операциям не стали неожиданностью. Несмотря на комментарии руководства во время телефонной конференции по результатам 2Кв11 в начале сентября, согласно которым не предполагалось убытков по торговым операциям в августе, банк зарегистрировал чистый убыток по торговым операциям и операциям с валютой в размере 19.7 млрд руб. Эта цифра оказалась хуже, чем ожидали и мы, и рынок, поскольку практически половина убытков неожиданно пришлась на валютные операции.

Вот что пишут: С одной стороны, банк понес более крупный, чем мы ожидали, убыток от операций с ценными бумагами (10,5 млрд руб., или 360 млн долл.), а также потерял 9,2 млрд руб. (315 млн долл.) на валютных операциях. С другой стороны, получены хорошие результаты от основной деятельности: чистый процентный доход вырос на 10% за квартал, а отчисления в резервы оказались меньше, чем мы предполагали (–17% квартал к кварталу).

Акции ВТБ в течение последнего месяца отставали от бумаг Сбербанка: первые потеряли в цене 12%, вторые прибавили 3%. В настоящее время ВТБ торгуется с коэффициентом P/BV 2012П, равным 1,0, а его дисконт к Сбербанку начинает сужаться: сейчас он составляет 19%, хотя какое-то время держался выше 20%. При распро- дажах акций на рынке ВТБ постигает та же участь, что и другие российские банки, но в случае восстановлении он, по нашему мнению, может опередить остальных, еще сильнее сузив дисконт к Сбербанку. На наш взгляд, ВТБ способен достичь плановых показателей и по итогам 2011 г. получить чистую прибыль в размере 100 млрд руб. (95 млрд руб., по нашей оценке) при доходности капитала ROAE 16%.

Цель $6,5, потенциал 53%

Альфа-Банк:

В то время как прибыль ВТБ в 3Кв11, составившая 20.4 млрд руб, оказалась выше нашего прогноза в 17.3 млрд руб и консенсус-прогноза в 15.6 млрд руб,мы считаем результаты НЕГАТИВНЫМИ и ждем комментариев руководства в отношении роста правительственного фондирования. В то время как активы и кредиты выросли, соответственно, на 34% и 38% кв/кв, акционерный капитал вырос всего на 4%, в результате чего коэффициент достаточности капитала 1-го уровня упал до 9.2% с 12.0% в 1П11.

Убытки по торговым операциям не стали неожиданностью. Несмотря на комментарии руководства во время телефонной конференции по результатам 2Кв11 в начале сентября, согласно которым не предполагалось убытков по торговым операциям в августе, банк зарегистрировал чистый убыток по торговым операциям и операциям с валютой в размере 19.7 млрд руб. Эта цифра оказалась хуже, чем ожидали и мы, и рынок, поскольку практически половина убытков неожиданно пришлась на валютные операции.

Новости рынков |Ростелеком отчитался за 9 мес. Что пишут аналитики?

- 08 декабря 2011, 15:51

- |

Альфа-Банк: Результаты немного выше консенсус-прогноза. Существенный рост выручки. Мы считаем результаты Ростелекома за 3Кв11 достаточно сильными и полагаем, что они могут поддержать сегодняшнюю позитивную динамику акций. Высокая рентабельность OIBDA.

Цель 180 руб, апсайд 18%

ВТБ-Капитал: despite there being no major surprises in the top level figures, the underlying numbers were quite mixed. We note that these results are not the key valuation driver for Rostelecom’s stock as the market is focusing on hints regarding the company’s buyback programme, the GDR listing on the LSE and, most importantly, the potential terms of the SPO in London (by minority shareholders). We also think that developments in the acquisition of Skylink and the mobile data network are also important in order to understand the potential for business growth, and we will be focusing on these issues during the conference call.

Цель 4.85$, апсайд 26%

Credit Suisse:

Уралсиб-Кэпитал:

«Префы» – лучшая ставка. Отчетность Ростелекома за 3 кв. 2011 г. подтверждает наше мнение, что при достаточно сильных фундаментальных показателях основным направлением бизнеса компании по-прежнему является предоставление услуг фиксированной связи, тогда как в мобильном сегменте позиции Ростелекома оставляют желать лучшего. Результаты 3 кв. не принесли практически никаких сюрпризов и вряд ли отразятся на котировках, основным двигателем для которых в 2012 г. станут новости о ходе реорганизации Связьинвеста. Вместе с тем акции Ростелекома, по нашему мнению, недооценены с фундаментальной точки зрения: они котируются с EV/EBITDA 2012П на уровне 4,4 и обладают 29-процентным потенциалом роста до нашей 12-месячной прогнозной цены, равной 6,3 долл./акция. Исходя из этого, мы подтверждаем рекомендацию ПОКУПАТЬ бумаги компании. Мы более оптимистически оцениваем перспективы «префов» Ростелекома, торгующиеся с 33-процентым дисконтом к обыкновенным акциям, в которые они, вероятно, будут конвертированы. Кроме того, в рамках реализуемой компанией программы по выкупу акций покупаться, скорее всего, будут именно привилегированные бумаги

.

.

Цель 180 руб, апсайд 18%

ВТБ-Капитал: despite there being no major surprises in the top level figures, the underlying numbers were quite mixed. We note that these results are not the key valuation driver for Rostelecom’s stock as the market is focusing on hints regarding the company’s buyback programme, the GDR listing on the LSE and, most importantly, the potential terms of the SPO in London (by minority shareholders). We also think that developments in the acquisition of Skylink and the mobile data network are also important in order to understand the potential for business growth, and we will be focusing on these issues during the conference call.

Цель 4.85$, апсайд 26%

Credit Suisse:

- Valuation: We retain an Underperform rating and RUB 120 price target on the Rostelecom Ord shares. The stock trades on 5.4% EqFCF-yield for 2011E vs. MTS trading on 7.3%. We find the valuation premium of Rostelecom over the Russian mobile companies to be unsustainable going forward.

Уралсиб-Кэпитал:

«Префы» – лучшая ставка. Отчетность Ростелекома за 3 кв. 2011 г. подтверждает наше мнение, что при достаточно сильных фундаментальных показателях основным направлением бизнеса компании по-прежнему является предоставление услуг фиксированной связи, тогда как в мобильном сегменте позиции Ростелекома оставляют желать лучшего. Результаты 3 кв. не принесли практически никаких сюрпризов и вряд ли отразятся на котировках, основным двигателем для которых в 2012 г. станут новости о ходе реорганизации Связьинвеста. Вместе с тем акции Ростелекома, по нашему мнению, недооценены с фундаментальной точки зрения: они котируются с EV/EBITDA 2012П на уровне 4,4 и обладают 29-процентным потенциалом роста до нашей 12-месячной прогнозной цены, равной 6,3 долл./акция. Исходя из этого, мы подтверждаем рекомендацию ПОКУПАТЬ бумаги компании. Мы более оптимистически оцениваем перспективы «префов» Ростелекома, торгующиеся с 33-процентым дисконтом к обыкновенным акциям, в которые они, вероятно, будут конвертированы. Кроме того, в рамках реализуемой компанией программы по выкупу акций покупаться, скорее всего, будут именно привилегированные бумаги

.

.Новости рынков |Автоваз жив? Акции +1,7% после отчета

- 25 октября 2011, 21:06

- |

- Автоваз отчитался:

- Чистая прибыль автоваза в 1 пол 2011 выросла в 2 раза до 6,4 млрд руб

- Выручка выросла на 39% до 82,2 млрд руб

Новости рынков |Сегодня в США стартует сезон отчетности

- 11 октября 2011, 12:19

- |

Особенность этого сезона корпоративной отчетности состоит в том, что он будет менее предсказуемым, чем предыдущие.

Это может обусловить хорошие движения на рынке в период выхода отчетов.

Среди аналитиков все еще много оптимистов, но объективные факторы говорят, что экономика могла начать сказываться на прибыльности компаний.

С другой стороны, по ощущениям многих, рынок уже заложился под весьма слабые результаты компаний, поэтому, чтобы упасть еще ниже, результаты должны быть совсем ужасными.

Сегодня отчитывается Alcoa после 00:00мск.

Сегодня в 22мск также будут опубликованы протоколы ФРС

Всего на этой неделе отчитается 10 компаний S&P500.

Аналитики ждут ср роста прибылей на акцию EPS на 13% г/г в 3 кв

Лучшую динамику должны проказать сырьевые сектора.

Худшую динамику могут показать банки и компании коммун хозяйства.

Аналитики обращают внимание, что часто те компании, которые отчитываются первыми, не характеризуют весь сезон отчетов в целом.

Кроме Алкоа, на этой неделе отчитаются:

Pepsico среда

J.P. Morgan четверг

Это может обусловить хорошие движения на рынке в период выхода отчетов.

Среди аналитиков все еще много оптимистов, но объективные факторы говорят, что экономика могла начать сказываться на прибыльности компаний.

С другой стороны, по ощущениям многих, рынок уже заложился под весьма слабые результаты компаний, поэтому, чтобы упасть еще ниже, результаты должны быть совсем ужасными.

Сегодня отчитывается Alcoa после 00:00мск.

Сегодня в 22мск также будут опубликованы протоколы ФРС

Всего на этой неделе отчитается 10 компаний S&P500.

Аналитики ждут ср роста прибылей на акцию EPS на 13% г/г в 3 кв

Лучшую динамику должны проказать сырьевые сектора.

Худшую динамику могут показать банки и компании коммун хозяйства.

Аналитики обращают внимание, что часто те компании, которые отчитываются первыми, не характеризуют весь сезон отчетов в целом.

Кроме Алкоа, на этой неделе отчитаются:

Pepsico среда

J.P. Morgan четверг

Новости рынков |ВТБ ожидает прибыль в 2012 на уровне 2011 года

- 06 октября 2011, 20:22

- |

Андрей Костин:

- ВТБ ожидает прибыль в 2012 на уровне 2011 года

- Прогноз составляет 100 млрд руб

- За 1 полугодие банк заработал 53,6 млрд руб

- Банк Москвы станет прибыльным в 2012

- Банк ВТБ получит убыток в 3 квартале по портфелю ценных бумаг на фоне снижения финансовых рынков из-за проблем в еврозоне.

- В 4-м квартале посмотрим… Рынок уже сильно снизился и мы думаем, что существует хороший шанс на улучшение ситуации.

Новости рынков |Отчет Группы ПИК за 1 полугодие 2011

- 26 сентября 2011, 12:35

- |

Выручка Группы ПИК (РТС: PIKK, LSE: PIK) увеличилась на 50.7% г-к-г, составив 22.8 млрд. руб., благодаря росту цен, а также здоровому спросу на недвижимость. EBITDA оказалась на уровне 5 млрд. руб., что дает здоровую рентабельность бизнеса в 22%. Скорректированный на величину переоценок, показатель EBITDA составил 1.8 млрд. руб. против отрицательного результата в 1П10г. Таким образом, скорректированная маржа по EBITDA составила 8%. Чистая прибыль вышла в «плюс», составив 3.2 млрд. руб. против убытка в 5.2 млрд. руб. в 1П10г.

Чистый долг компании выглядит приемлемым в 42.5 млрд. руб, так как результаты рефинансирования долга, а также поступление средств от грядущего SPO будут заметны уже в балансе за весь 2011г. В целом, мы рассматриваем результаты как нейтральные.

RMG Securities

Чистый долг компании выглядит приемлемым в 42.5 млрд. руб, так как результаты рефинансирования долга, а также поступление средств от грядущего SPO будут заметны уже в балансе за весь 2011г. В целом, мы рассматриваем результаты как нейтральные.

RMG Securities

Новости рынков |Мостотрест опубликовал результаты за 1П 2011г.

- 26 сентября 2011, 12:29

- |

Мостотрест опубликовал операционные и финансовые результаты за 1П 2011г. Выручка компании увеличилась на 16% г-к-г до 36.4 млрд. руб. благодаря увеличению объемов строительства мостов и дорог, а также инфраструктурных объектов. Рентабельность по EBITDA составила 12%, оказавшись на уровне 1П 2010г. Чистая прибыль компании составила 1.6 млрд. руб., что практически совпадает с результатом компании за 1П 2010г.

Среди операционных результатов стоит отметить, что портфель заказов компании благодаря новым контрактам, выигранным в 1П 2011г., увеличился лишь на 5%. По словам компании, некоторые крупные тендеры, намеченные на 1П 2011г. были отложены, что объясняет такой небольшой рост портфеля заказов. В целом, мы считаем данные результаты нейтральными. Мы отмечаем, что деятельность компании во многом зависит от сезонных факторов, именно поэтому мы расцениваем промежуточные результаты за полугодие только как индикативные.

RMG Securities

Среди операционных результатов стоит отметить, что портфель заказов компании благодаря новым контрактам, выигранным в 1П 2011г., увеличился лишь на 5%. По словам компании, некоторые крупные тендеры, намеченные на 1П 2011г. были отложены, что объясняет такой небольшой рост портфеля заказов. В целом, мы считаем данные результаты нейтральными. Мы отмечаем, что деятельность компании во многом зависит от сезонных факторов, именно поэтому мы расцениваем промежуточные результаты за полугодие только как индикативные.

RMG Securities

Новости рынков |22 сентября отчитается Уралкалий

- 21 сентября 2011, 21:30

- |

Первый отчет после объединения с Сильвинитом

Консенсус-прогноз по результатам Уралкалия за 1 полугодие:

Консенсус-прогноз по результатам Уралкалия за 1 полугодие:

- выручка 1,951 млрд

- ебитда 1,035 млрд

- чистая прибыль $725 млн

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс