SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Герман Клименко о ситуации с валютной ликвидностью в российской банковской системе

- 14 сентября 2014, 19:56

- |

Тут Тимофей Мартынов и Serge Kost страху на народ нагоняют

Решил что нельзя молчать

«И вот тут некоторые стали себе позволять нашивать накладные карманы и обуживать рукав, вот этого мы позволять не будем» ©

Я собственно про френдов что в панику впадают и про курс 50 к концу года вслух думают.

Да в 37-м бы за такое компрадорство ....

Ну давайте взглянем на ожидающий нас ужас внимательнее. И к последствиям приглядимся.

Вот к примеру есть завод про производству алкогольных напитков типа Яги. Для того, что бы продавать этого говна как можно больше, владелец завода одолжился у импортного банка Х на сумму 10 млрд. долларов к примеру. И возвращать надо эти денежки в этом году.

За 20 лет в банковском бизнесе я ни разу не встречался с ситуацией что бы любой завод или ритейлер смог вернуть кредит полностью и в срок. Так не бывает. Это долгий и мучительный процесс снижения долговой нагрузки, который не все переживают.

Это я к тому, что данный конкретный завод точно не будет покупать доллары и оказывать давление на курс валюты, ибо у него на это просто тупо нет рублей.

Он будет искать банк, который согласиться его перекредитовать.

Пусть ни один банк в стране не захочет это сделать. Что произойдет? Да ничего собственно страшного. Заводик сей обанкротится и владельцем его станут кредиторы, т.е. зарубежный банк Х. А что делать зарубежному банку Х с этим заводиком особенно в режиме санкций когда и кредитовать то нельзя? Он просто тупо продаст с дисконтом 70% любому Российскому банку. С дисконтом 70%, я уверяю, валюта найдется :))

Получается что если кредиты зарубежных банков брались на фигню всякую, то это не наша проблема совсем.

— Сенечка, ты что, не спишь?

— Не могу, занял деньги у Абрама, а отдавать теперь нечем.

Сарочка вышла на балкон и как закричит:

— Абраааааааам!

Он:- Да-да, Сарочка. Что у тебя?

— А у тебя мой Сенечка деньги занимал?

— Занимал.

— Так он тебе их уже не отдаст.

Возвращается в постель и говорит:

— Спи, милый, пусть Абрам теперь ворочается.

Важный вопрос — а сколько таких кредитов в процентах ?

https://www.facebook.com/german.klimenko

Решил что нельзя молчать

«И вот тут некоторые стали себе позволять нашивать накладные карманы и обуживать рукав, вот этого мы позволять не будем» ©

Я собственно про френдов что в панику впадают и про курс 50 к концу года вслух думают.

Да в 37-м бы за такое компрадорство ....

Ну давайте взглянем на ожидающий нас ужас внимательнее. И к последствиям приглядимся.

Вот к примеру есть завод про производству алкогольных напитков типа Яги. Для того, что бы продавать этого говна как можно больше, владелец завода одолжился у импортного банка Х на сумму 10 млрд. долларов к примеру. И возвращать надо эти денежки в этом году.

За 20 лет в банковском бизнесе я ни разу не встречался с ситуацией что бы любой завод или ритейлер смог вернуть кредит полностью и в срок. Так не бывает. Это долгий и мучительный процесс снижения долговой нагрузки, который не все переживают.

Это я к тому, что данный конкретный завод точно не будет покупать доллары и оказывать давление на курс валюты, ибо у него на это просто тупо нет рублей.

Он будет искать банк, который согласиться его перекредитовать.

Пусть ни один банк в стране не захочет это сделать. Что произойдет? Да ничего собственно страшного. Заводик сей обанкротится и владельцем его станут кредиторы, т.е. зарубежный банк Х. А что делать зарубежному банку Х с этим заводиком особенно в режиме санкций когда и кредитовать то нельзя? Он просто тупо продаст с дисконтом 70% любому Российскому банку. С дисконтом 70%, я уверяю, валюта найдется :))

Получается что если кредиты зарубежных банков брались на фигню всякую, то это не наша проблема совсем.

— Сенечка, ты что, не спишь?

— Не могу, занял деньги у Абрама, а отдавать теперь нечем.

Сарочка вышла на балкон и как закричит:

— Абраааааааам!

Он:- Да-да, Сарочка. Что у тебя?

— А у тебя мой Сенечка деньги занимал?

— Занимал.

— Так он тебе их уже не отдаст.

Возвращается в постель и говорит:

— Спи, милый, пусть Абрам теперь ворочается.

Важный вопрос — а сколько таких кредитов в процентах ?

https://www.facebook.com/german.klimenko

- комментировать

- ★8

- Комментарии ( 26 )

dr-mart |Московская Биржа. "Хорошие" новости одна за другой!

- 04 декабря 2013, 03:02

- |

Программа поддержки ликвидности акций, действующая на Московской бирже и распространяющаяся сейчас на 31 компанию, изменится с января, пишут «Ведомости». В частности, свое участие в программе, возможно, придется прекратить «Сбербанку» и «Газпрому», в настоящий момент идет обсуждение их исключения.

К сожалению не имею доступ к электронной газете… Что за маркет-мейкеры уйдут? И самое главное почему?

К сожалению не имею доступ к электронной газете… Что за маркет-мейкеры уйдут? И самое главное почему?

dr-mart |Сегодня spydell пишет про "LTRO с приветом из России"

- 30 июля 2013, 11:55

- |

Не могу копипастить как обычно, кому интересно, прочтет в оригинале, я лишь законспектирую своими словами.

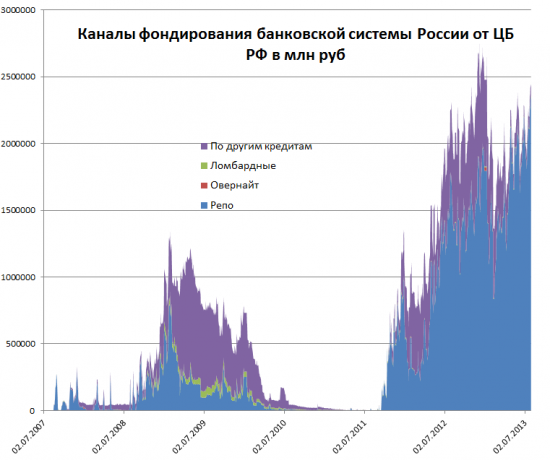

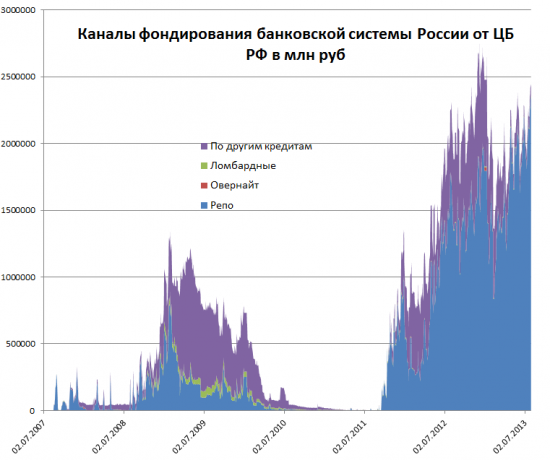

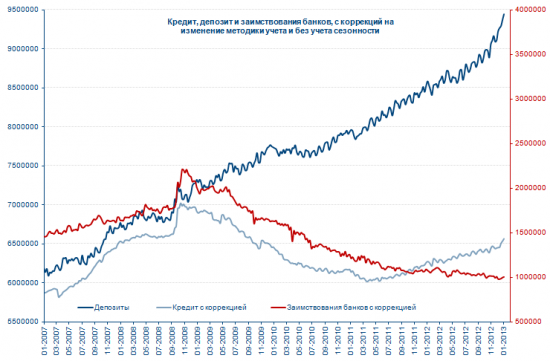

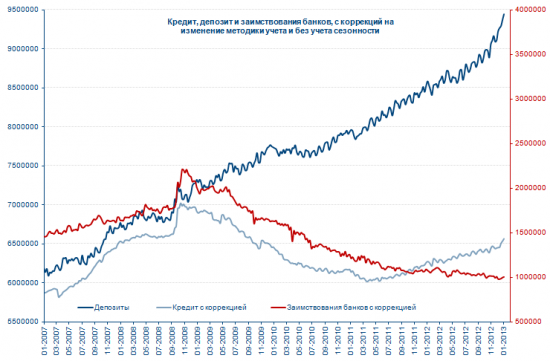

Спайделл говорит это потому, что темпы роста кредитов превышают темпы роста депозитов и банки обращаются за средствами к ЦБР.

Реальная ставка сейчас 5,6% а не 8,25%.

Ставка рефинансирования ЦБР вообще не играет.

Всадники апокалипсиса (Spydell, Левченко и другие) заговорили о том, что российский потребитель сейчас находятся в перекредитованном состоянии и налицо все признаки кредитного пузыря.

Выводы в целом нейтральные. На рынок оказать влияния не должно сильно, рубль может и ослабит слегка, но тут на страже стоит ЦБР, сильно вниз его не пустит.

- Вчера был проведен первый аукцион новых операций ЦБ с банками.

- Принцип. отличия = фондирование теперь на целый год + список залогов был существенно расширен.

- Сейчас задолженность банков по РЕПО с ЦБР = 2,3 трлн руб (рекорд)

Спайделл говорит это потому, что темпы роста кредитов превышают темпы роста депозитов и банки обращаются за средствами к ЦБР.

Реальная ставка сейчас 5,6% а не 8,25%.

Ставка рефинансирования ЦБР вообще не играет.

Всадники апокалипсиса (Spydell, Левченко и другие) заговорили о том, что российский потребитель сейчас находятся в перекредитованном состоянии и налицо все признаки кредитного пузыря.

Выводы в целом нейтральные. На рынок оказать влияния не должно сильно, рубль может и ослабит слегка, но тут на страже стоит ЦБР, сильно вниз его не пустит.

dr-mart |"проблема" у американских банков

- 13 января 2013, 22:03

- |

перепост из ЖЖ: http://ugfx.livejournal.com/1058214.html

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

dr-mart |Российский денежный рынок 2012. Конференция

- 01 ноября 2012, 21:36

- |

Сегодня посетил банковскую конференцию «Российский денежный рынок 2012». Спасибо Алексею Капускину, который обеспечил бесплатный проход. Насколько я понимаю, в этом посодействовал Говоров Роман, руководитеь проекта «Прайм Терминал», за что Роману тоже спасибо.

Кто был из знакомых?

Алексей Капускин, Роман Горюнов (НП РТС), Кирилл Кощиенко (Aforex), Николай Кащеев (Сбербанк), Дмитрий Александров, Анатолий Гавриленко (Алор), Михаил Иванов, Александр Потавин, Владимир Твардовский (ITInvest), Валентина Дрофа (Ilearney), Олег Абелев (Риком Траст). Николай Подгузов (ВТБ-Капитал), Арсений Глазков, Станислав Говоров (московская биржа), Артур (фамилию не знаю), Денис Демин (БФА).

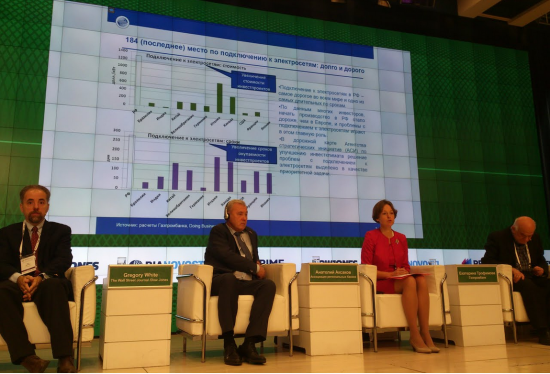

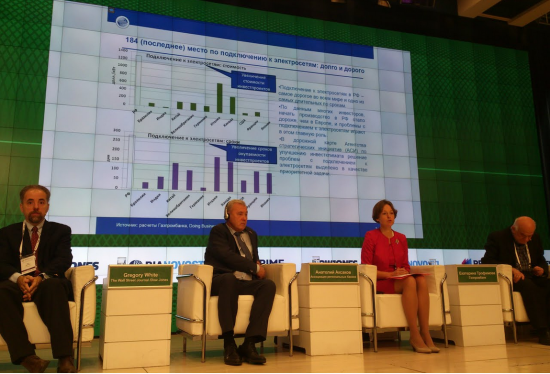

11:00-13:00. Пленарное заседание. Состав участников выглядел так:

В целом интересно было послушать дедушку Ясина и симпатичную невозмутимую барышню Трофимову:)

Идеи Ясина (мне кажется интересно):

Мартин Гилман:

Идеи Екатерины Трофимовой:

большая проблема России — неразвитость инфраструктуры, которая очень неэффективна. Это мешает развивать бизнес.ь Вот пример: в Росси сложнее всего в мире получить разрешение на подключение к электросетям

Есть еще проблема — основной инвестор в инфраструктуру — государство.

А частный инвестор не идет, потому что государство держит тарифы.

Неэффективность+сдерживание тарифов — нет развития.

А перспективы развития оч больше, особенно автодороги.

( Читать дальше )

Кто был из знакомых?

Алексей Капускин, Роман Горюнов (НП РТС), Кирилл Кощиенко (Aforex), Николай Кащеев (Сбербанк), Дмитрий Александров, Анатолий Гавриленко (Алор), Михаил Иванов, Александр Потавин, Владимир Твардовский (ITInvest), Валентина Дрофа (Ilearney), Олег Абелев (Риком Траст). Николай Подгузов (ВТБ-Капитал), Арсений Глазков, Станислав Говоров (московская биржа), Артур (фамилию не знаю), Денис Демин (БФА).

11:00-13:00. Пленарное заседание. Состав участников выглядел так:

В целом интересно было послушать дедушку Ясина и симпатичную невозмутимую барышню Трофимову:)

Идеи Ясина (мне кажется интересно):

- сейчас глобально т.н. инновационная пауза, т.е. нет тех инноваций, которые обеспечили бы скачок экономики.

- доходности инвестиций слишком низкие, чтобы обеспечить движение капитала

- без стремления инвесторов/предпринимателей к риску рыночная экономика не будет функционировать нормально

- увлечение хеджированием тормозит процессы. все «засыпают»

- сейчас главная глобальная болезнь мировой экономики — не ликвидности, а конкурентоспособности

Мартин Гилман:

- вообще отток денег из России — это же не так плохо

- ведь есть большой профицит счета текущих операций

- если бы оттока не было, в рос системе было бы оч много денег

- рубль бы оказался под серьезным давлением

- Есть проблема — рос. компании предпочитают работать с зарубежными банками, потому что это более эффективно, и заруб. банки имеют преимущества которых нет у росс. банков

Идеи Екатерины Трофимовой:

большая проблема России — неразвитость инфраструктуры, которая очень неэффективна. Это мешает развивать бизнес.ь Вот пример: в Росси сложнее всего в мире получить разрешение на подключение к электросетям

Есть еще проблема — основной инвестор в инфраструктуру — государство.

А частный инвестор не идет, потому что государство держит тарифы.

Неэффективность+сдерживание тарифов — нет развития.

А перспективы развития оч больше, особенно автодороги.

( Читать дальше )

dr-mart |Абсорбенты ликвидности.

- 12 октября 2012, 15:38

- |

В продолжение этого поста

Куда уходит ликвидность? Решил для себя отмечать, кто и сколько занимает в России. Мелочевку меньше 10 млрд отсекаем. Ближайшие размещения.

Алроса 60 млрд рублей

Газпромбанк 30 млрд рублей

Сбербанк 30 млрд рублей

Мечел 30 млрд рублей

РЖД 12,5 млрд рублей

Россельхозбанк 10млрд рублей

НК Альянс 10 млрд рублей

БНП Парибас 12 млрд рублей

Азиатско-тихоокеанский банк 10 млрд рублей

Русгидро 50 млрд рублей допка, 26%УК

Сдается мне, пора-таки учиться торговать облигациями:) Ведь в в США был период (70-е-80-е), когда в основном все на облигациях и зарабатывали, потому что рынок акций негативно перформил больше чем десятилетие.

Из обзора Райффайзен:

( Читать дальше )

Куда уходит ликвидность? Решил для себя отмечать, кто и сколько занимает в России. Мелочевку меньше 10 млрд отсекаем. Ближайшие размещения.

Алроса 60 млрд рублей

Газпромбанк 30 млрд рублей

Сбербанк 30 млрд рублей

Мечел 30 млрд рублей

РЖД 12,5 млрд рублей

Россельхозбанк 10млрд рублей

НК Альянс 10 млрд рублей

БНП Парибас 12 млрд рублей

Азиатско-тихоокеанский банк 10 млрд рублей

Русгидро 50 млрд рублей допка, 26%УК

Сдается мне, пора-таки учиться торговать облигациями:) Ведь в в США был период (70-е-80-е), когда в основном все на облигациях и зарабатывали, потому что рынок акций негативно перформил больше чем десятилетие.

Из обзора Райффайзен:

( Читать дальше )

dr-mart |QE3 и ECB Action

- 09 октября 2012, 22:19

- |

Если смотреть сейчас на общее состояние рынков, то вижу, что QE3 и меры предпринятые ЕЦБ по большей части оказали благотворное влияние на долговой рынок и рынок первичных размещений.

Аналитики говорят о том, что открылось «окно», и все сейчас пытаются занять по-быстрому денег, пока банки деньги дают.

Заспешили с размещениями и российские компании. Так, мы видим:

Да, кстати, кто-нибудь может еще привести примеры того, как наши компании резко ломанулись за последний месяц за бапками на запад?

Аналитики говорят о том, что открылось «окно», и все сейчас пытаются занять по-быстрому денег, пока банки деньги дают.

Заспешили с размещениями и российские компании. Так, мы видим:

- BP хочет продать дольку в ТНК за $10 млрд

- Роснефть разместила бонды на $643 млн и ищет кредиты на $15 млрд чтобы купить ТНК-BP

- Сбербанк подсуетился и очень быстро разместил пакетик $5,2 млрд.

- Костин заговорил про допку ВТБ

- Мегафон засобирался чуть ли не на этой неделе разметить акции в рамках IPO на $3 млрд

- Новатэк продал облигаций на 20 млрд рублей

- Мегафон облигации 10 млрд рублей на этой неделе

- Промсвязьбанк IPO $350-414 млн

- ЧТПЗ кредит 63 млрд рублей под госгарантии

- MD Medical $343 млн IPO

- Мечел Майнинг — ?

- ФК Открытие $225 млн облигации

- Холдинг МРСК хочет продать акций 25%УК на $860 млн

Да, кстати, кто-нибудь может еще привести примеры того, как наши компании резко ломанулись за последний месяц за бапками на запад?

dr-mart |Игнатьев (ЦБ РФ) на тему ликвидности сегодня

- 05 апреля 2012, 18:13

- |

- В 2012 дефицит ликвидности на денежном рынке будет новой нормой

- Банк России будет постоянно проводить операции рефинансирования

- ЦБ намерен расширить список активов, принимаемых Банком России в залог

- Думаю, что находимся вблизи максимума процентных ставок и в ближайшие месяцы процентные ставки начнут снижаться (как по кредитам реал сектору, так и по депозитам)

- В марте ЦБ купил $4,3 млрд в рамках вал интервенций

- Объем инвестиций русских граждан в заруб недвижимость в 2011 году составил $12 млрд (в 2007-2008 составлял 5,5 млрд)

dr-mart |График предоставления трехмесячной долларовой ликвидности

- 17 сентября 2011, 13:24

- |

http://rusanalit.livejournal.com/1232171.html

Греческий Минфин уточнил, что средств у него хватит до середины октября.

Греческий Минфин уточнил, что средств у него хватит до середины октября.

dr-mart |Комментарий к операции предоставления долларовой ликвидности ЕЦБ

- 16 сентября 2011, 17:27

- |

Вчера вышла новость: ЕЦБ, Банк Англии, Банк Японии, Национальный банк Швейцарии и ФРС запустили операции предоставления долларовой ликвидности.

Автор оригинала — Егор Сусин.

Ссылка: http://ugfx.livejournal.com/890757.html

На данный момент, еженедельно все перечисленные Центробанки могут выдавать кредиты своим банкам в долларах. ЕЦБ например каждую неделю проводит соответствующие аукционы в неограниченном объеме, ставка 1.1% годовых, в большинстве случаев с результатом «0», т.е. никто не хочет брать эти доллары. Хотя периодически спрос все же появяется, на последнем аукционе 2 банка взяли «о ужас» $575 млн. Все это делается в рамках открытых своп-линий с ФРС, они открыты ещё в 2008 и никто их не закрывал. Все означенные Центробанки могут хоть прямо сейчас выдавать долларовую ликвидность, отличие только в том, что вчера они заявили, что готовы предоставить ликвидность на более длительные сроки, не на неделю, а на три месяца. Все, больше никакой разницы. Просто Центробанки готовы предоставить ликвидность на более длинные сроки (3 месяца), т.е. дать более длинную долларовую ликвидность банкам, недельная ликвидность (тоже кстати в неограниченном объеме) серьёзным спросом не пользуется, сказывается разница ставки на межбанке 0.2% и ЕЦБ 1.1%.

Устраивать истерику вокруг этого решения в подобном формате как выше — это и есть устроивать истерику, но не больше. Первый аукцион будет проведен 12 октября (не сейчас) и какой будет спрос, может и никакого, может высокий, может низкий. На данный момент (и об этом говорят аукционы ЕЦБ) какой-то серьёзной проблемы у европейских банков нет, пару банков пришедших за деньгами — это пока не проблема, по крайней мере сейчас. Но действия Центробанков могут говорить о том, что проблемы нарастают, или о том, что они ждут серьёзных проблем с доступом к долларовой ликвидности.

( Читать дальше )

Автор оригинала — Егор Сусин.

Ссылка: http://ugfx.livejournal.com/890757.html

На данный момент, еженедельно все перечисленные Центробанки могут выдавать кредиты своим банкам в долларах. ЕЦБ например каждую неделю проводит соответствующие аукционы в неограниченном объеме, ставка 1.1% годовых, в большинстве случаев с результатом «0», т.е. никто не хочет брать эти доллары. Хотя периодически спрос все же появяется, на последнем аукционе 2 банка взяли «о ужас» $575 млн. Все это делается в рамках открытых своп-линий с ФРС, они открыты ещё в 2008 и никто их не закрывал. Все означенные Центробанки могут хоть прямо сейчас выдавать долларовую ликвидность, отличие только в том, что вчера они заявили, что готовы предоставить ликвидность на более длительные сроки, не на неделю, а на три месяца. Все, больше никакой разницы. Просто Центробанки готовы предоставить ликвидность на более длинные сроки (3 месяца), т.е. дать более длинную долларовую ликвидность банкам, недельная ликвидность (тоже кстати в неограниченном объеме) серьёзным спросом не пользуется, сказывается разница ставки на межбанке 0.2% и ЕЦБ 1.1%.

Устраивать истерику вокруг этого решения в подобном формате как выше — это и есть устроивать истерику, но не больше. Первый аукцион будет проведен 12 октября (не сейчас) и какой будет спрос, может и никакого, может высокий, может низкий. На данный момент (и об этом говорят аукционы ЕЦБ) какой-то серьёзной проблемы у европейских банков нет, пару банков пришедших за деньгами — это пока не проблема, по крайней мере сейчас. Но действия Центробанков могут говорить о том, что проблемы нарастают, или о том, что они ждут серьёзных проблем с доступом к долларовой ликвидности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс