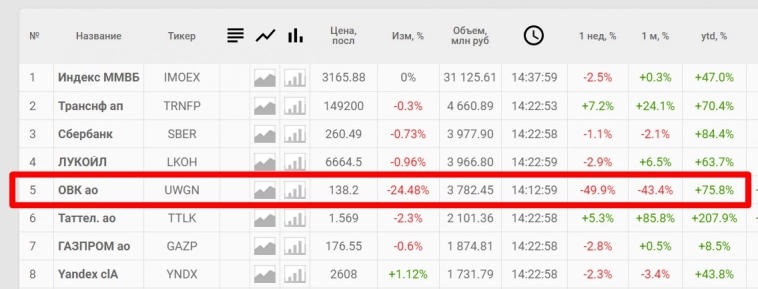

Новости рынков |📉Акции ОВК упали на 25% за день после того как акционеры одобрили допэмиссию, которая размоет долю текущих акционеров почти в ноль

- 13 сентября 2023, 14:43

- |

Сегодня акционеры компании проголосовали за увеличение уставного капитала.

Сейчас уставной капитал составляет 116 млн акций.

Это означает, что доля текущих акционеров будет размыта более чем в 100 раз.

Это означает, что текущая рыночная цена 138 рублей не имеет никакого смысла.

Акции ОВК сегодня на 5 месте по обороту на Мосбирже, дневной оборот составил рекордные для ОВК 3,78 млрд руб.

- комментировать

- ★1

- Комментарии ( 66 )

Новости рынков |ОГК-2 проведет домэмиссию в размере 43,7% от текущего уставного капитала (сумма 32,2 млрд руб по рынку). Покупатель - Газпром

- 05 сентября 2023, 21:16

- |

Число дополнительно размещаемых акций = 48 283 938 719, что при текущей рыночной цене 0,667 руб за акцию составляет сумму в 32,2 млрд рублей.

Такая допэмиссия составляет 43,7% от текущего уставного капитала общества.

Газпром в свою очередь назначил на 13 сентября совет директоров на тему приобретения акций (видимо речь пойдет о выкупе допэмисии ОГК-2).

Участники рынка спекулируют, что ОГК-2 может направить деньги на покупку на выкуп долей иностранцев в Юнипро, ТГК-1 или Фортум

Блог компании Mozgovik |Второй этап допэмиссии ВТБ. Цена размещения и объем

- 24 апреля 2023, 09:32

- |

25 апреля состоится внеочередное собрание акционеров ВТБ. В нашем чате годовых подписчиков @mozgovikresearch возник вопрос относительно того, когда будет определена цена акций и какой она может быть.

Допэмиссия ВТБ проходит в два этапа.

Первый этап — в 1 квартале 2023 (завершенный)

Костин говорил, что это будет 150 млрд руб.

Допэмиссия была оплачена акциями РНКБ (48 млрд руб) и конвертацией суборда (100 млрд руб).

30 января было собрание акционеров, которое одобрило допэмиссию.

31 января наб.совет определил цену размещения акций = 0,017085

Всего могли разместить 30,196 трлн акций

Итоги размещения подвели 28 марта.

Количество фактически размещенных ценных бумаг: 8,743250 трлн акций

Преимущественным правом воспользовались 76 акционеров, к-е купили акции на 1 млрд рублей.

Остальные акции были оплачены имуществом (РНКБ+суборд).

Итого 8743 млрд акций по 0,017 = 148 млрд рублей.

Второй этап — во 2 квартале 2023 (Предстоящий)

( Читать дальше )

dr-mart |⚡️У ВТБ все-таки будет одна допка, а не две. Начальный текст новости ввел всех в заблуждение

- 07 февраля 2023, 12:10

- |

Интерфакс изменил текст новости.

Из расширенной версии комментария Костина видно, что это будет не две допэмиссии, а одна, которая уже была объявлена, разделенная на 2 части:

1 часть:

РНКБ + погашение суборда = 150 млрд рублей

2 часть

Размещение акций на рынке. Заявки от инвесторов уже есть на 120 млрд руб.

Суммарное привлечение в капитал составит не менее 270 млрд руб по итогам 1 полугодия.

Новости рынков |⚡️ВТБ планирует еще одну допэмиссию вместе с SPO во II квартале 2023 года - Костин в эфире Россия 24

- 07 февраля 2023, 09:23

- |

Цитата:

Вторая допэмиссия, которую мы планируем во втором квартале, чисто коммерческая. Мы будем размещать акции на открытом рынке, у нас есть предварительные заявки на порядка 120 млрд рублей уже», — заявил он в эфире телеканала «Россия 24По словам Костина, ВТБ планирует получить в капитал первого уровня банка не менее 270 млрд рублей или даже больше в течение первого полугодия и таким образом решить проблему с капиталом.

https://www.interfax.ru/business/884949

Новости рынков |ВТБ обсудил созыв внеочередного собрания акционеров с целью провести допэмиссию.

- 28 декабря 2022, 21:19

- |

2.3. Повестка дня заочного голосования Наблюдательного совета Банка ВТБ (ПАО):4. О вынесении на рассмотрение внеочередного Общего собрания акционеров Банка ВТБ (ПАО) вопроса об увеличении уставного капитала Банка ВТБ (ПАО) путем размещения дополнительных обыкновенных акций Банка ВТБ (ПАО).

https://www.e-disclosure.ru/portal/event.aspx?EventId=8gbBFlY5j0GbFjODgRoT3g-B-B

Блог компании Mozgovik |Госбанки готовят к национализации?

- 05 апреля 2022, 16:38

- |

https://t.me/newssmartlab/18213ГД во II чтении приняла законопроект, который позволит приобретать привилегированные акции банков за счет средств ФНБ

Объясняю: ни о какой национализации речи не идет.

Если банки в результате кризиса терпят значительные убытки, то у них снижается собственный капитал, которым банк по сути гарантирует всем вкладчикам возвратность их средств. 2 недели назад Анатолий публиковал подробный пост с оценкой того, как может снизиться капитал банков от переоценки портфеля облигаций. С тех пор облигации конечно выросли в цене, но в целом, можно понять, каким образом у банков снижается капитал от переоценки активов. В частности, насчитали, что если переоценить бондовые портфели по рынку у ВТБ и Сбера, это будет стоить им всей прибыли за прошлый год. Но есть же еще и активы в кредитах, выданных предприятиям, где также будут невозвраты.

Кроме того, государство накладывало какие-то моратории на банкротство, на выплаты, и т.п., то есть фактически частично освобождало заемщиков от неплатежей, что тоже приведет к серьезному недополучению доходов банков.

В любом случае, госбанкам с высокой вероятностью может потребоваться капитал.

Чтобы дать банкам капитал, никакой закон не нужен.

Проводишь допэмиссию — вот тебе и капитал.

Но если ты хочешь выкупить допэмиссию за счет средств ФНБ, то тебе видимо требуется отдельный закон, позволяющий это сделать.

Как это повлияет на прибыль госбанков? Точно так же, как повлиял выпуск префов ВТБ в пользу АСВ в 2015 году. Капитал тогда понадобился, чтобы закрыть дыру, которая образовалась в результате взятия под контроль Банка Москвы, доведенного прежним собственником Бородиным до банкротства. Выпуск префов подразумевает дивиденды по ним, таким образом, это уменьшает долю прибыли, которая выплачивается на обыкновенные акции.

Я глубоко не смотрел, но у меня такое впечатление, что Сбер сможет обойтись без допэмиссии. А вот ВТБ наверное не сможет.

В любом случае, никакой допэмиссии может и не быть, если вдруг страшно повезет, но в текущих условиях такая страховочная опция необходима.

dr-mart |Схема докапитализации Русгидро

- 05 июля 2012, 19:46

- |

Разбираем схему:

Русгидро должна получить 85 рублей на инвестиции. Как?

Выпустят допэмисиию, которая должна быть оплачена деньгами. Источники говорят, что цена допки будет около 1 руб, т.е. выше рынка.

Все просто. Государство и акционеры должны дать денег и получить акции.

В лице государства выступит Роснефтегаз, к-й будет выкупать акции. Почему он а не ВЭБ? Может у него просто много денег, кто его знает?

При этом ИнтерРАО меняется активами с Русгидро. Видимо это просто параллельная сделка. Далее не понимаю, что означает: «в текущую допэмиссию Русгидро ИРАО внесет 40% Иркутскэнерго».

Ну то есть просто ИнтерРАО передаст Гидре профильный актив, получив за это немного акций Русгидро, которые потом, вероятно монетизирует:) Может оно и хорошо. Для сделки обмена Русгидро оценены в 1,65 руб, ИркутскЭн 25,96 руб. Не понимаю дальше фразу совершенно:

"произведя обмен акциями Русгидро получит около 13% своих бумаг, передав ИнтерРАО 5,3% ее акций и доплатит 31 млрд рублей". Это еще что за хрень? Кто кому доплатит?

все типа ок, сделка на рыночных условиях.

Вопрос будет рассм. в пятницу на правительственной комиссии по электроэнергетике.

РусГидро сегодня -2%

ИнтерРАО -0,17%

ИркутскЭн +10%

dr-mart |Дополнительное размещение акций АВТОВАЗа

- 03 сентября 2010, 00:00

- |

Акции начали сгребать с рынка еще за 2 недели до объявления цены доразмещения. Сейчас инфа уже не является инсайдерской. Как только целевой объем акций будет выкуплен, интерес к бумаге может вновь надолго пропасть. Так что считайте объемы, и смотрите, сколько % акций AVAZ уже собрано на рынке.

Отмечу также, что кол-во обыкновенных акций вырастет на 66% после допки. Привлечение 38.6 млрд руб. прибавит к стоимости каждой акции около 10.2 руб. В конторе ожидается вторая допка в пользу Ростехнологий, к-я состоится 2011-2012. Доля Ростеха должна вырасти свыше 30%, а значит должно быть сделано обязательное предложение о выкупе акций миноров. Это обстоятелсьтво в свою очередь должно ограничить потенциал снижения акций Автоваза.

dr-mart

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс