Блог компании БКС Мир инвестиций |Топ-5 облигаций для среднесрочного портфеля

- 06 мая 2024, 16:54

- |

Как собрать портфель облигаций на срок до двух лет? Кому может быть полезен такой портфель? На что обращать внимание при выборе конкретных бумаг? Эти и многие другие вопросы подробно разобрали в статье.

Кому подойдет

Среднесрочный портфель облигаций актуален для широкого круга финансовых целей.

Такой портфель, например, позволит выгодно переждать период высоких ставок по кредитам и скопить средства для первого взноса по ипотеке.

Полезен он будет и тем инвесторам, которые в ближайшие несколько лет планируют выход на пенсию.

Сравнительно небольшой срок до погашения позволяет, с одной стороны, спокойно дожидаться погашения выбранных бумаг — как в случае с банковским вкладом. С другой — такой портфель, в отличие от вклада, позволяет быстро вывести средства без потери процентного дохода, ведь по облигациям он начисляется ежедневно и в случае продажи выплачивается покупателем.

Как подобрать бумаги

Необходимо определиться с уровнем риска и доходностью.

Небольшой срок до погашения уже ограничивает процентный риск — цены таких выпусков слабее реагируют на изменение ключевой ставки.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |И взболтать, и смешать: почему держателям облигаций стоит добавлять в портфель акции

- 02 мая 2024, 13:18

- |

Облигации — важный, понятный, простой в использовании, а главное, надежный инструмент фондового рынка. Однако доходность традиционно невысока, и поэтому каждый держатель облигаций наверняка задавался вопросом, как безопасно ее увеличить. Для этой цели в портфель можно и нужно добавлять акции. Рассказываем, как это работает.

Почему это важно

При всех плюсах владения облигациями есть существенный недостаток — сравнительно низкая доходность на длинной дистанции. Главным риском для этого инструмента является инфляция — предвестник роста ключевой ставки в стране.

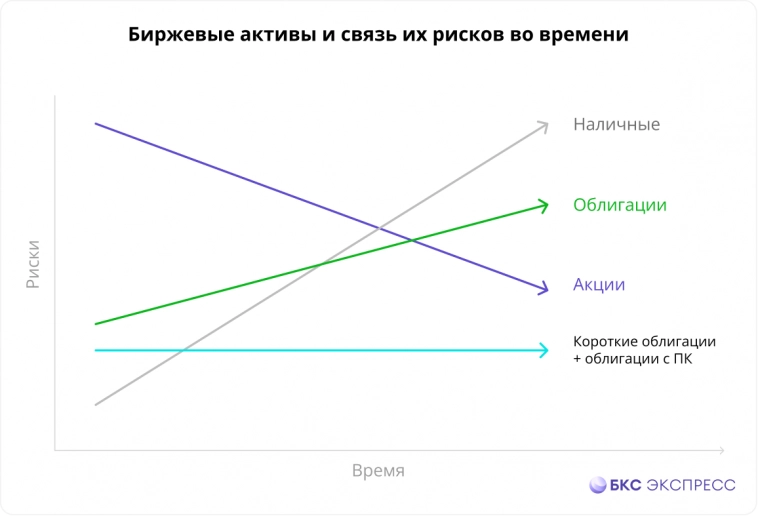

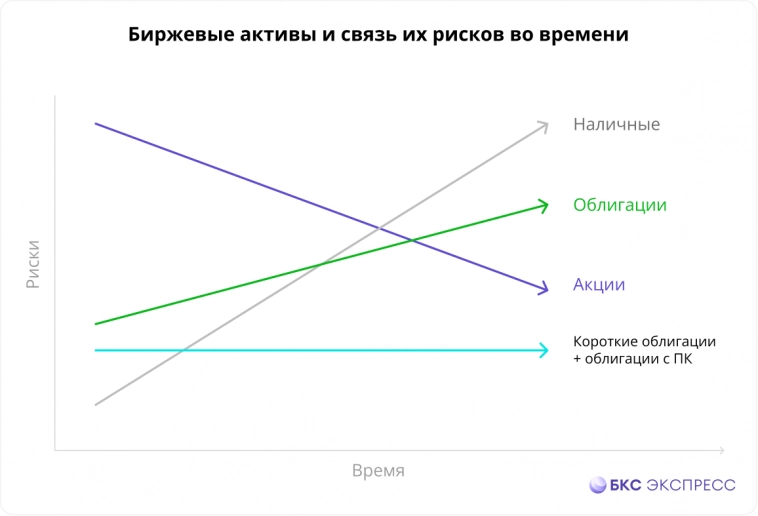

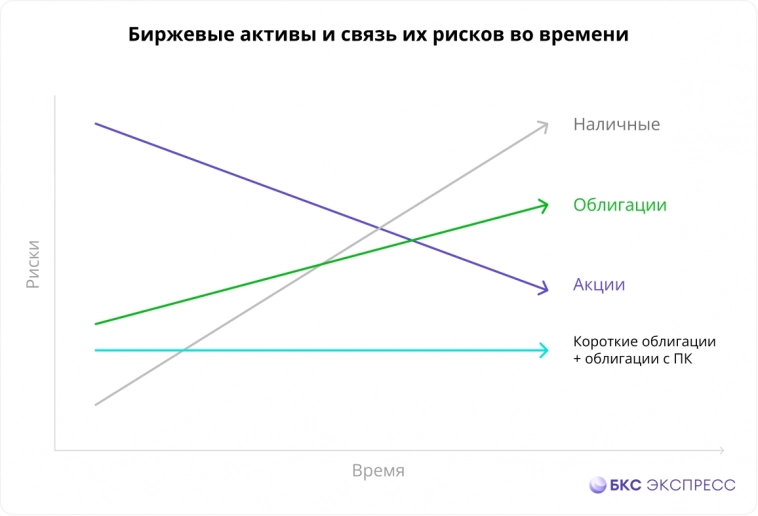

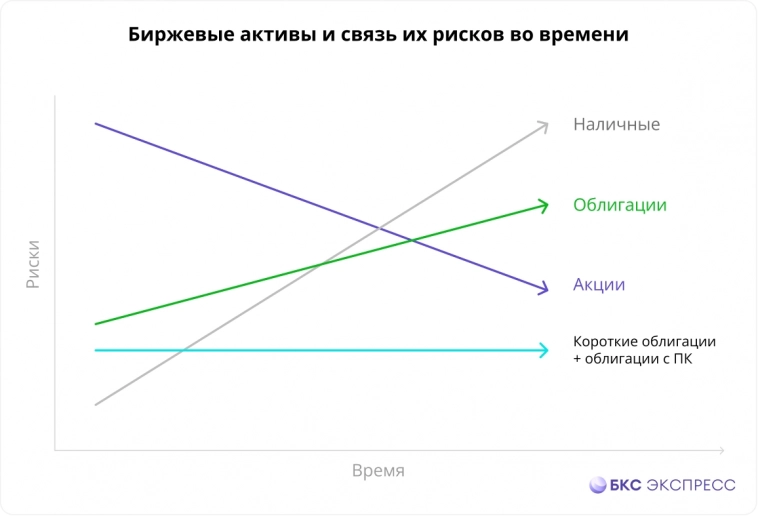

Ниже на картинке можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но не стоит забывать о росте инфляции: ваша доходность может не покрыть будущую инфляцию. В акциях, наоборот, риски краткосрочного колебания есть, зато на долгой дистанции потенциал раскрывается и риск сокращается.

/>

В последние месяцы ЦБ РФ проводит жесткую денежно-кредитную политику, ключевая ставка увеличена до 16%. На этом фоне облигации дешевели. Предлагаем разнообразить такой портфель акциями.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфель замещающих облигаций: пересматриваем состав бумаг

- 15 апреля 2024, 12:00

- |

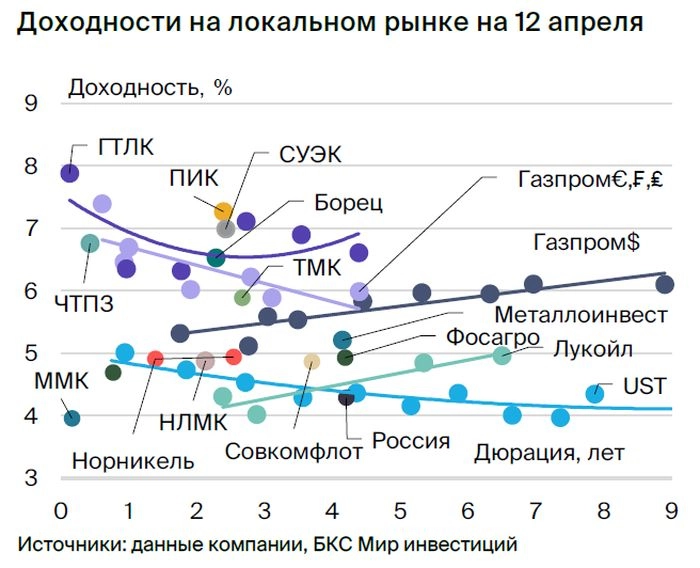

Заглянем в портфель замещающих облигаций: выпуски ММК, ФосАгро, СУЭК и ЛУКОЙЛа выглядят менее привлекательно и уступают место в портфеле более интересным бумагам — ЧТПЗ, ГТЛК, Норникелю и Газпрому в евро. С учетом факторов мировой макроэкономики предлагаем выбрать бумаги на любой горизонт планирования.

Главное

• На горизонте полугода выбираем ГТЛК-24 или ЧТПЗ с YTM 6,8–7,9%. Эти выпуски с хорошей ликвидностью — важно на короткий срок. Бумаги ММК с YTM 4,0% менее привлекательны.

• Меняем ЛУКОЙЛ-26 на Норникель-26 или на НЛМК-26. Сохраняем кредитное качество на средний срок.

• Меняем Газпром-26, 27, 28 в долларах на бумаги в евро. Увеличиваем доходность в ожидании укрепления евро к доллару.

• Меняем СУЭК-26 на ТМК-27. Повышаем потенциал снижения доходности и сохраняем качество.

• Меняем Газпром-26, 27, 28 и 29 в долларах на ГТЛК. Ожидаем сокращения разницы в доходностях ГТЛК и Газпрома.

/> В деталях

В деталяхНа горизонте полугода наиболее интересны ГТЛК-24 и ЧТПЗ.

( Читать дальше )

Блог компании БКС Мир инвестиций |ОФЗ: как зарабатывают на самых надежных бондах

- 12 апреля 2024, 10:57

- |

В предыдущих сериях

Облигации федерального займа (ОФЗ) — самые надежные в стране, так как выпускаются самим государством. О том, как заработать на них, мы недавно писали — доход приносят не только купоны, но и сильное изменение стоимости отдельных выпусков.

Идея все еще актуальна, а признаки разворота рынка госдолга становятся все более отчетливыми.

Главное

Речь идет о классических гособлигациях — так называемых ОФЗ-ПД. Основная прибыль по ним зарабатывается не столько на купоне, сколько на изменении цены. Как это работает?

Облигационная математика

Все облигации с фиксированной ставкой купона реагируют на изменение ключевой ставки.

Если ЦБ повышает ключевую ставку, то стоимость заемных денег по всей стране растет. Эмитенты облигаций тоже вынуждены повышать доходность своих размещений. А вот «старые» бонды — выпущенные до увеличения ставки — начинают уступать по доходности новым. Поэтому цены на них начинают неуклонно снижаться — до тех пор, пока совокупная доходность не сравняется с рыночным уровнем.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 интересных облигаций

- 05 апреля 2024, 16:33

- |

Флоатеры, на наш взгляд, уже отыграли свою защитную функцию.

Поэтому рассмотрим идеи в выпусках с постоянным купоном разной дюрации. Важно понимать, что цены более длинных выпусков сильнее реагируют на изменение ключевой ставки. Поэтому на цикле снижения ключевой ставки могут принести больший доход — за счет роста цены.

Какие доходности на рынке?

• КС — 16%, RUONIA — 15,7%, RUSFAR ON — 15,42%.

• Доходности коротких ОФЗ находятся в районе 14,4–14,9%, длинных — 13,3–14,5%.

• Доходность 30 наиболее ликвидных корпоративных бумаг (индекс IFX Cbonds) — 15,48%.

Выпуски, которые могут быть интересны

Выпуски с дюрацией до 2 лет

( Читать дальше )

Блог компании БКС Мир инвестиций |1+1: страхуем валютные риски и зарабатываем на экспортерах

- 04 апреля 2024, 14:44

- |

На фоне повышения ключевой ставки ЦБ доходность облигаций притягивала к себе много внимания. Однако на долгосрочном горизонте облигационный портфель не лучшим образом справляется с защитой от инфляции. Как повысить его эффективность, разбираем в цикле статей «1+1».

Инфляция

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятность краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации и акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

( Читать дальше )

Блог компании БКС Мир инвестиций |1+1: ищем идеи в IT

- 22 марта 2024, 14:34

- |

Инфляция

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятность краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации или акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

( Читать дальше )

Блог компании БКС Мир инвестиций |Идея в ОФЗ. Доходность — 12% за полгода

- 21 марта 2024, 16:15

- |

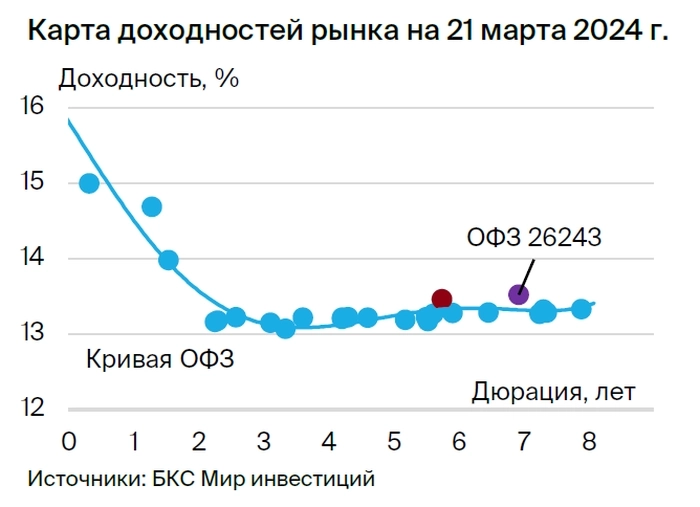

ОФЗ 26243 торгуется с премией к кривой ОФЗ в размере 0,2% по доходности из-за текущего размещения. Прогнозируем ее сокращение после завершения размещения в течение двух месяцев. Ожидаем 12% за полгода — привлекательно.

Главное

• Экономика устойчива и растет. Бюджетное правило жестко контролирует рост расходов.

• Чистый долг отрицательный. Долг меньше, чем золотовалютные резервы (ЗВР).

• Кредитная активность остается подавленной. Инфляция в марте стабилизируется.

• Снижение ставки может принести 12% за полгода. Ближайший драйвер: комментарии Минфина по плану размещений на II квартале 2024 г.

• ОФЗ 26243 дает доходность к погашению (YTM) 13,5%, что на 0,2% выше других ОФЗ из-за размещения. Размещено 74% ОФЗ 26243 — завершится в течение двух месяцев.

В деталях

Дефицит бюджета находится под полным контролем.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ облигаций для старта: что подойдет новичкам на долговом рынке

- 20 марта 2024, 15:16

- |

Облигация — это выпущенная компанией долговая бумага, по которой ее покупатель получает доход. Периоды выплат инвесторам заранее известны.

Торгуются три типа бумаг: облигации федерального займа (ОФЗ) — инвестор предоставляет заем государству (Минфину), региональные и муниципальные облигации — заем определенному региону или муниципальному образованию, а также корпоративные облигации — заем определенной компании, которая выпустила облигацию.

Подробнее об инструменте можно узнать из нашего курса.

На что обратить внимание

Предлагаем инвестору четыре выпуска облигаций, которые можно рассмотреть для своего портфеля.

ОФЗ-ПД серии 26244

Это ОФЗ с постоянным доходом, то есть у такой облигации каждая купонная выплата будет равна предыдущей.

Объем долга России меньше, чем объем ликвидных активов (золотовалютных резервов) — это означает, что сейчас РФ может одномоментно погасить весь свой долг.

( Читать дальше )

Блог компании БКС Мир инвестиций |1+1: выбираем акции и облигации телекомов

- 19 марта 2024, 15:39

- |

Инфляция

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятность краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации или акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал