Блог им. andreihohrin |Интервью с гендиректором МСБ-Лизинга Романом Трубачевым

- 21 мая 2019, 17:54

- |

Роман Трубачев в содержательном интервью рассказал каналу PRObonds, в чем секрет успешности бизнеса «МСБ-Лизинг», чем биржевые деньги выигрывают у кредитных, почему облигации компании достойны внимания

Тем, кто покупал или интересовался облигациями МСБ-Лизинга, посвящается!

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

- комментировать

- Комментарии ( 8 )

Блог им. andreihohrin |Ожидая переключения с глобального «risk on» на глобальный «risk off»

- 20 мая 2019, 08:48

- |

- На чем мы планируем заработать на фондовом рынке в перспективе пары месяцев? Доходность, приносимая высокодоходным сегментом облигаций, в любом случае, останется и будет важной или основной частью общего результата. Что касается спекулятивной составляющей наших операций, то, как и раньше, интересным для сделок является переключение глобальных инвестиционных настроений с режима «risk on» на режим «risk off».

- Ожидание – томительное занятие. На его протяжении можно совершить ряд сделок в попытке опередить события, неуместных и убыточных. Но ситуация позволяет их избежать. Смена настроений обещает быть хорошо заметной. А снижение мировых рынков акций и, возможно, нефти и промышленных металлов после этой смены, вероятно, будет носить характер длительной тенденции. Т.е. возможностей для того, чтобы сыграть на понижение должно быть много. В нашем понимании, основные и крупные спекулятивные сделки, связанные с фондовыми падениями, мы будем проводить, начиная с июня-июля и по октябрь. Торопиться не будем: серьезные доходности спекулятивная стратегия дает не часто, в прошлый раз это было в октябре – декабре 2018 года. И тогда поводы для сделок в нефти и акциях Сбербанка (и нефть, и Сбербанк мы продавали) были вполне очевидными.

( Читать дальше )

Блог им. andreihohrin |Исследование. Портрет покупателя российских ВДО (высокодоходных облигаций)

- 18 мая 2019, 07:21

- |

Надеюсь, интересно будет и для Вас! Доброй субботы! :)

( Читать дальше )

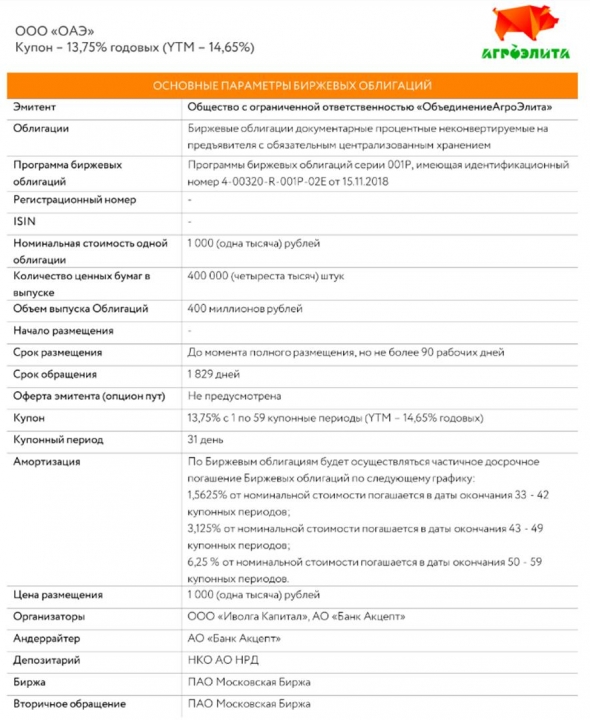

Блог им. andreihohrin |Старт размещения облигаций "ОбъединенияАгроЭлита". 400 млн.р. Купон 13,75%

- 17 мая 2019, 09:31

- |

20 мая стартует размещение 3 выпуска облигаций «ОбъединенияАгроЭлита». Размер выпуска 400 млн.р., купонная ставка 13,75%.

Один из случаев, когда уже крупный эмитент еще готов предлагать высокую купонную ставку.

«ОбъединениеАгроЭлита» является центром бизнеса красноярского вертикально-интегрированного холдинга Goldman Group (в этот же холдинг входит еще один эмитент облигаций – Торговый дом «Мясничий»).

Базовые финансовые показатели холдинга Goldman Group за 2018 год по РСБУ:

- Валюта баланса: 6 231 млн.р.

- Выручка: 4 171 млн.р.

- EBITDA: 655 млн.р.

- Чистая прибыль: 300 млн.р.

- Нераспределенная прибыль: 1 572 млн.р.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Блог им. andreihohrin |Наращиваю шорт в американских акциях

- 14 мая 2019, 09:42

- |

#портфелиprobonds #сделки

Ставим стоп-приказ на новую продажу USM9 (июньский контракт фьючерса US500 Московской биржи). Теперь по цене 2 148,5 п. На 10% от капитала портфеля PRObonds #2. Или на 50% от величины спекулятивной позиции.

( Читать дальше )

Блог им. andreihohrin |Портфелей PRObonds станет больше

- 13 мая 2019, 08:21

- |

10 месяцев назад мы начали вести первый портфель, состоящий строго из ВДО. Спустя 3 месяца ввели второй портфель, включающий в себя спекуляции. Оба портфеля дали отличные результаты. Портфель PRObonds #1 удерживает доналоговую доходность в районе 15% годовых, портфель PRObonds #2 – ближе к 20%. Практическое доказательство качества наших инвестрешений позволяет или даже заставляет расширить число портфелей. Так что в ближайшие дни мы запустим еще пару портфелей:

- Портфель №3. Короткие облигации максимального кредитного качества (ОФЗ, субфеды и крупнейшие корпорации) + спекулятивная часть, аналогичная портфелю PRObonds #2. Цель по доходности – 10-15% годовых.

- Портфель №4. Портфель российских акций, состоящий, максимум, из 10 наиболее ликвидных бумаг, с возможностью хеджирования его падений через фьючерсную позицию. Цель по доходности – 15-20% годовых.

( Читать дальше )

Блог им. andreihohrin |Время облигаций

- 13 мая 2019, 08:14

- |

• В пятницу 10 мая мы открыли короткую позицию в индексе американских акций. Сделка, как и все предыдущие, совершена на Московской бирже, благо, инструментарий срочного рынка площадки позволяет.

• С октября прошлого года наши спекулятивные сделки были сосредоточены в продажах акций Сбербанка, нефти, пары USD|RUB. На прошлой неделе с прибылью завершилась сделка по продаже фьючерса на акции Сбербанка. Она стала 6-й подряд прибыльной сделкой. А спустя 3 дня была начата 7-я сделка, по продаже фьючерса на индекс американских акций (US500). Была с прибылью закрыта короткая позиция в акциях Сбербанка

• Причины игры на понижение в американских акциях обсуждались много и подробно. В нашем представлении западные рынки в целом и американский в частности предельно дороги и нуждаются в значительной коррекции. А растущая волатильность добавляет шансов на реализацию коррекционного сценария.

• Игра на понижение на американском рынке акций, видимо, станет продолжительной игрой, рассчитанной на месяцы, в ходе которой наверняка будет несколько отдельных сделок.

( Читать дальше )

Блог им. andreihohrin |Лучше казаться дураком, чем оказаться в дураках (6 сделок из 6 я закрыл с прибылью)

- 07 мая 2019, 08:34

- |

• Вчера завершилась очередная спекуляция. 6-я за 7 месяцев, с момента запуска эксперимента. И 6-я подряд прибыльная. Закрылся шорт в акциях Сбербанка. Прибыль на вложенный капитал составила 2%.

• Если быть совсем справедливым, спекулятивных позиций было 7, поскольку одна из сделок состояла из парной продажи: параллельно продавались доллар за рубли и золото. И продажа золота принесла убыток. Но в целом сделка оказалась прибыльной за счет выигрыша от продажи доллара. Из 6 сделок только 3 были результативны по-настоящему. Еще 3 добавили десятые доли процента к общему доходу.

( Читать дальше )

Блог им. andreihohrin |Прогнозы. В преддверии большой игры

- 06 мая 2019, 10:46

- |

- Наша специализация – высокодоходный сегмент рублевых облигаций. Имея очищенную от НДФЛ доходность в них на уровне 14%, мы получаем слишком заметную премию к инфляции и потенциальному ослаблению рубля. Портфель высокодоходных облигаций, если им правильно пользоваться, способен отработать даже весьма болезненные кризисы внутреннего денежного рынка. Купонная ставка – производная от финансовой напряженности. Сейчас эта ставка в среднем около 14%. Будет сложнее с деньгами – будет выше.

- Управление и риск-менеджмент, ключевым правилом которых является удержание облигаций недолгое время с момента их первичного размещения и полный отказ от участия в офертах и погашениях, думаем, позволят и дальше поддерживать такую доходность. Избегая дефолтов и своевременно перестраивая портфель под актуальные доходности.

- Так что, даже настраиваясь на фондовые потрясения, остаемся в рублях. Что касается рубля, то ослабление последних дней было ожидаемым. И наша короткая позиция в паре USD|RUB, закрытая непосредственно перед этим ослаблением, добавляет ожиданиям прогнозного веса. Будущее рубля не видится особенно драматичным. Как и ранее, 70 рублей за доллар – это предельная величина, в нашем понимании.

- При этом мы считаем и нефтяные цены, и цены западных акций завышенными и готовыми к коррекции. Если за предполагаемым падением нефти намерены наблюдать со стороны, то в снижении западных акций мы заинтересованы и планируем в нем участвовать. Для этого рассматриваем возможность открытия короткой позиции в контракте Московской биржи на американские акции US500 (июньский контракт – USM9). После провала фьючерсов на американские индексы сегодня утром, вероятность открытия этой позиции уже во вторник 7 мая резко возросла.

- Последние спекуляции с, безусловно, высокими результатами мы совершали прошлой осенью. Это была короткая позиция по нефти и затем короткая позиция в акциях сбербанка. Начало 2019 года стало периодом скромной волатильности. Несмотря на ряд спекуляций, мы получились незначительный доход. Снижение американского и европейского рынков акций запустит и новый виток волатильности, и новый тренд. И мы готовы к участию в новой и большой спекулятивной игре.

( Читать дальше )

Блог им. andreihohrin |Тревоги и рост сектора высокодоходных облигаций (ВДО)

- 26 апреля 2019, 08:02

- |

Телеграм-канал MarketTwits (https://t.me/markettwits) опубликовал интересую иллюстрацию. Это динамика числа выпусков облигаций с мусорными рейтингами. Иллюстрация не указывает на географию, но демонстрирует, что и доля, и число низкорейтинговых облигаций растет и бьет рекорды.

1. Рост низкорейтингового долга – отражение дешевизны и большого количества денег. Когда денег много, появляется желание и возможность распределять их между классами активов, включая high yield. За разрастанием свободной ликвидности однажды наступает ее сокращение, которое становится стимулом к схлопыванию рынков и финансовым, в т.ч. долговым кризисам. В этой связи рост числа низкорейтинговых бумаг – тревожный знак.

2. Сектор низко- или безрейтингового долга (в практике России – сектор ВДО, высокодоходных облигаций) – исторически, очень ограниченный сектор. На российском внутреннем рынке облигаций на него приходится до 0,5% от всего корпоративного долга и до 0,2% от общего внутреннего долга, включая государственный. Доля растет, но даже 1% от корпоративного долга для данного сектора в России мало достижимая величина. Так что

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал