Блог им. OlegDubinskiy |Металлурги: рост роста налогов

- 24 мая 2024, 19:43

- |

Налоговую нагрузку в сырьевом секторе за прошедшие 10 лет.

Наиболее высокая — в нефтегазовой отрасли.

У металлургических компаний налоговая нагрузка примерно в три раза меньше,

поэтому риск из-за обсуждаемого пересмотра системы налогообложения.

Аналитика Сбера

С уважением,

Олег

- комментировать

- Комментарии ( 4 )

Блог им. OlegDubinskiy |Северсталь договорилась с ФАС об уменьшении штрафа в 10 раз ! Позитив у металлургов !

- 24 апреля 2024, 10:58

- |

Северсталь и ФАС

договорились о снижении штрафа делу металлургов почти в десять раз:

с 8,7 млрд рублей до менее 0,9 млрд рублей.

Взамен компания отказалась от оспаривания штрафа и предписаний от ФАС,

а также ранее представила в службу свою торговую политику на рынке горячекатаного плоского проката.

В этом документе зафиксированы принципы формирования цен на внутреннем рынке на эту продукцию и

изложены основы взаимодействия с покупателями.

Напоминаю:

претензии ФАС к СевСтали, НЛМК, ММК были в их договорённостях, т.е. использовании монопольной доли на рынки для завышения цен в 2021г

С уважением,

Олег

Блог им. OlegDubinskiy |Спокойный рынок: что происходит и на чем заработать

- 19 января 2024, 13:23

- |

Друзья,

в этом видео коротко рассказываю про свой взгляд на рынок и

на чём можно заработать

Фундаментально,

российский рынок недооценен примерно на 1/3:

- дивидендная доходность 10% (среднегодовая за 10 лет около 6,5%),

- P/E около 5 (среднегодовой за 10 лет около 7),

- рост денежной массы М2 около 20% годовых (до СВО, рост был около 10% в год).

На этой неделе рынок был в боковике.

16 января в 17ч.+ на споте доллар к рублю вырос за 1 минуту с 87 до 93,

Теперь 93 стан новым сопротивлением.

Нефть:

Почему не растёт при напряжённости в мире.

Почему иногда лучше ничего не делать.

СевСталь

Хорошая новость: СевСталь оштрафована менее чем на 3% ЧП за 2021г.

Арбитражный суд Москвы признал законным штраф ФАС

в отношении Северстали в размере 8,7 млрд руб.

Теперь есть определённость и многие ожидали, что сумма штрафа будет выше.

Прибыль Северстали за 2021 год, когда завышались цены, 299,6 млрд руб.

Штраф составляет менее 3% от годовой прибыли.

( Читать дальше )

Блог им. OlegDubinskiy |Взгляд на рынок. На чём можно заработать.

- 16 января 2024, 14:30

- |

Друзья,

в этом видео коротко рассказываю про свой взгляд на рынок и

на чём можно заработать.

Фундаментально,

российский рынок недооценен примерно на 1/3:

- дивидендная доходность 10% (среднегодовая за 10 лет около 6,5%),

- P/E около 5 (среднегодовой за 10 лет около 7),

- рост денежной массы М2 около 20% годовых (до СВО, рост был около 10% в год).

Какую сделал ребалансировку в портфелях и почему.

В портфеле сейчас – дивидендные бумаги:

— нефтяники (Лукойл, Роснефть, Татнефть, Башнефть пр., Газпромнефть),

- чер. мет. (СевСталь, НЛМК, ММК),

- Сбер,

- Совкомфлот,

- прочие лидеры (Новабев, НМТК и др.).

Какие акции куплю, какие нет и почему.

По каким параметрам думаю, что портфель из 21 бумаги будет в 2024г. лучше рынка

(да, будущее знать не возможно,

продаю, если считаю, что идея не сработала или исчерпала себя).

Почему при шортовом настроении для 99% участников рынка не выгодно шортить

( Читать дальше )

Блог им. OlegDubinskiy |Итоги недели Тренды: кто может стать лидером 2024 (мысли) Ребалансировки

- 13 января 2024, 09:40

- |

Друзья,

в этом видео коротко, за 9 минут пишу про свой взгляд на рынок.

За декабрь денежная масса в широком определении выросла аж на 6,2%.

На этой неделе были точечные покупки:

Сургут преф., Северсталь, ММК, НЛМК, НМТП, Магнит и другие.

Лучше рынка также были Башнефть, БСП, ВК.

В ролике рассказываю, какие тренды считаю сильными и какое изменения сделал в портфелях на этой неделе.

Удары по рынку.

- Укрепление рубля.

- Рост инфляционных ожиданий в начале 2024г., поэтому падали длинные облигации и, соответственно, росла их доходность

(значит, ЦБ 10 февраля ставки не снизит, как бы ещё и не повысил).

LQDT на этой неделе утром был выше, чем днём и вечером:

думаю, люди продавали фонд и покупали ценные бумаги.

С начала года, сильные тренды

НМТП

Новабев (Белуга)

Магнит

Башнефть преф.

Сургут обычка (начал расти на этой неделе)

Лукойл

ГазпромНефть

Татнефть

На конец 2023г. в портфеле были

СберЛукойл

Роснефть

Башнефть преф.

ГазпромНефть

( Читать дальше )

Блог им. OlegDubinskiy |Почему покупаю тех, кто вверху, а не на дне.

- 12 января 2024, 12:53

- |

Анализирую фундаментал.

Участники рынка любят сильные акции с высокими дивидендами.

Например, в феврале 2023г. стал покупать Совкомфлот по 48р.

Много.

(Тогда многие писали — он уже с дна на 50% вырос, многие мне писали — мол,

так дорого зачем, уже вырос, вот когда упадёт до минимумов, тогда еще можно подумать...

Вон — Газпром на дне, мощь, отличная идея... ).

А если не упадёт ?

Потом несколько раз докупал.

И... ?

Где Совкомфлот и где Газпром (нет и не было Газпрома в портфеле).

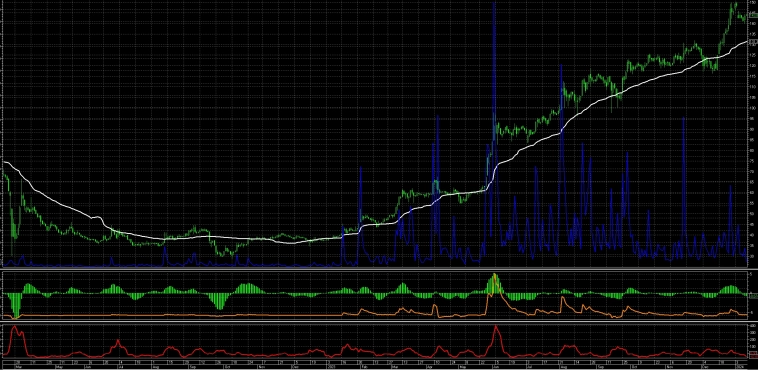

СОВКОМФЛОТ

по дневным

В этом году покупаю чер. металлургов, НМТП и др. лидеров.

Дорого, на хаях, вот если просадка процентов 30,.. .

Кто хочет, ждите.. .

Но подбирать дно не буду.

В жизни все хотят качественный товар.

Так и в акциях:

качественное на дне бывает очень редко, например, в кризис (февраль 2022г., например).

Пишу просто личное мнение.

С уважением,

Олег

Блог им. OlegDubinskiy |Мысли на 2024г. Стратегия. Кого докупать на просадках. Кого держу. Личное мнение: какие бумаги в 2024г. будут лучше рынка.

- 11 января 2024, 14:40

- |

Мысли на 2024г.

Из бумаг, которых нет в портфеле,

думаю, стоит обратить внимание на

#СевСталь (0,01%: можно считать, что нет)

#НЛМК

#ММК

#БСПоб.

#Магнит

Это — быстрые и, думаю, интересные бумаги.

И растут, и падают быстрее индекса.

В самом начале года купил Сургут об. и ИнтерРАО, написал об этом.

Держу нефтяников

Лукойл

Роснефть

Башнефть пр.

ГазпрНефть

Татнефть

Сургут об.

И лидеров из остальных отраслей

Сбер

Совкомфлот

Мосбиржа

ИнтерРАО

Впереди — целый год.

На просадках, думаю, стоит покупать

(не на вертикальном взлёте, конечно).

В конце 2023г. во время,

после 30% коррекции,

купил БСП, но рано продал

(ранняя продажа — это была ошибка: заработал минимально).

Важно уметь ждать (как с Совкомфлотом) и не поддаваться на мелкие просадки).

В портфеле — сильные бумаги.

Учитывая дивидендную доходность индекса около 10%,

учитывая статистику, что 70% дивидендов физ. лица реинвестируют,

учитывая снижение волатильности,

учитывая рост денежной массы М2 (предполагаю, М2 2024г. плюс 20%, т.е. в темпе, как в 2022, 2023),

позитивный взгляд на 2024г.

( Читать дальше )

Блог им. OlegDubinskiy |ГМК: дивы будут: 915, 33 руб. за акцию за 9 мес. 2023г. МЕТАЛЛУРГИ могут оживиться: следующая - СевСталь ?

- 03 ноября 2023, 13:23

- |

ГМК НорНикель

915,33 руб. дивидендов на одну акцию

рекомендовал выплатить совет директоров Норникеля по результатам 9 месяцев 2023 г.

Также рекомендовано провести сплит акций 1 к 100.

Дата закрытия реестра на получение дивидендов — 26 декабря 2023 г.

Последний день покупки акций для этого с учетом режима торгов Т+1 на Мосбирже — 25 декабря.

Окончательное решение по дивидендным выплатам будет принято на внеочередном собрании акционеров 7 декабря.

По текущей цене (18 136 руб.) дивидендная доходность обыкновенных акций Норникеля может составить около 5%.

В последний раз ГМК выплачивал дивиденды в июне 2022 г.

На дивиденды было направлено 75–80% свободного денежного потока компании за 9 месяцев 2023 г.

Дробление акций обеспечит рост базы инвесторов (прежде всего, физлиц) и рост ликвидности, позитив.

Дивиденды — позитивный сигнал для сектора металлургии, в особенности для инвесторов в дивидендные компании сектора.

ГМК НорНикель

915,33 руб. дивидендов на одну акцию

рекомендовал выплатить совет директоров Норникеля по результатам 9 месяцев 2023 г.

( Читать дальше )

Блог им. OlegDubinskiy |Каким будет влияние новых экспортных пошлин (с 1 октября 23г от 0% до 7%) на металлургов. Разбор по компаниям.

- 26 сентября 2023, 10:01

- |

Влияние на

Металлургов

(мнение аналитиков

Сбера).

Влияние будет разным и зависит от доли экспорта и рентабельности компаний.

#Северсталь

#ММК

до 2% (здесь и далее — от EBITDA 2024 года).

#НЛМК 6%.

#РУСАЛ более 20%.

#Норникель 10%.

#Полюс

#Полиметалл

7%.

С уважением,

Олег.

Блог им. OlegDubinskiy |На рынке - боковик. Как обогнать индекс. Портфель. Мнение: что дальше.

- 11 июня 2023, 17:00

- |

Друзья,

в этом выпуске – про оценку рынка

(боковик, около 2 700 по индексу Мосбиржи),

Критерии покупки и продажи,

как выбираю акции для покупки,

и как за 5 месяцев обогнал индекс полной доходности Мосбиржи около 11%.

Дивиденды

Сбер

Полюс

Металлурги (СевСталь ММК НЛМК ГМК Русал Полюс)

Банки (Сбер ВТБ Мосбиржа, БСП и БСП преф)

Нефтяники (Роснефть Татнефть Лукойл).

Сейчас в цене дивидендные акции.

Портфель в EXCEL с весами и датами – в закрытом канале:

все ходы записаны, честно и прозрачно.

Опережаю индекс полной доходности Мосбиржи в 2023г. около 11%.

Об этом и многом другом – в этом видеоролике.

Желаю Вам Здоровья и Успеха !

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс