Блог им. OlegDubinskiy |Отчеты COT (CFTC) Противоречие: рост ОИ на товарных рынках, но позитив в долларе, мнение о рубле

- 20 марта 2021, 12:07

- |

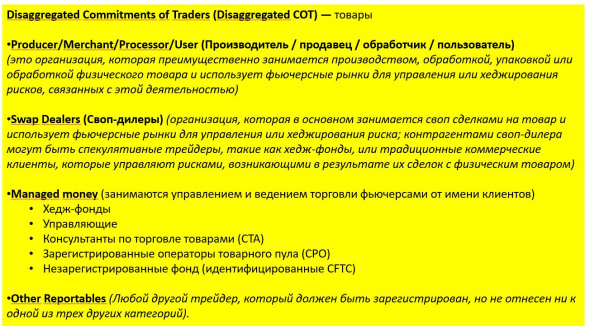

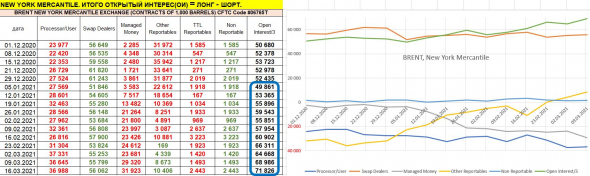

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

Для фондовых индексов, по статистике,

самые лучшие месяцы — это апрель и ноябрь.

Видимо, многие сделали ставку на отскок фондовых и товарных рынков в марте — апреле 2021г.

(напоминаю поговорку «sell in May, and go away»).

Растет открытый интерес в нефти (скорее всего, 8% падение ограничится одним днем и движения будут менее резкими),

Растет открытый интерес в драг. металлах,

растет интерес к доллару (это плохо для рынков и в этом противоречие).

Теория.

Обработка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. OlegDubinskiy |Верят ли рынки Пауэллу? Нефть: $70 - это сильное сопротивление, от которого часто было падение. Мнение о рубле

- 18 марта 2021, 16:58

- |

Сегодня наоборот.

Итог 2 дней (вчера и срез на сегодня 17ч.Мск) по американским индексам и индексу доллара около 0.

Вот по движению индексов и проверим.

При коррекции 5-7%, рынки начинают выкупать в надежде на поддержку ФРС.

НО:

— инфляция растет, ожидаемая инфляция на лето 21г.в США под 3%, ЕМ начинают повышать ставки:

ЦБ Бразилии (рост с 2,00% до 2,75%) и Турции (аж 17%), 19 марта следим за решением ЦБ РФ по ставке,

— чиновники ФРС говорят то, что им по должности положено говорить,

обратите внимание: 4 члена ФРС прогнозировали в 23г.поднятие ставки, а на прошлом заседании никто из ФРС о поднятии ставок в 23г. не говорил,

чиновники иногда говорят одно, а делают другое,

-рост доходности US Treasures 10, 30 лет,

— выход крупняка из Nasdaq, Dow Jones виден в отчетах COT CFTC по изменению их ставок.

С другой стороны, расчитывая на продолжение мягкой политики ФРС и учитывая, что исторически март — апрель — удачные для фондового рынка месяцы, могут падение опять выкупить.

( Читать дальше )

Блог им. OlegDubinskiy |Открытый интерес (количество открытых фьючерсных контрактов): среднесрочно рост в нефти и падение в золоте и серебре

- 14 марта 2021, 08:58

- |

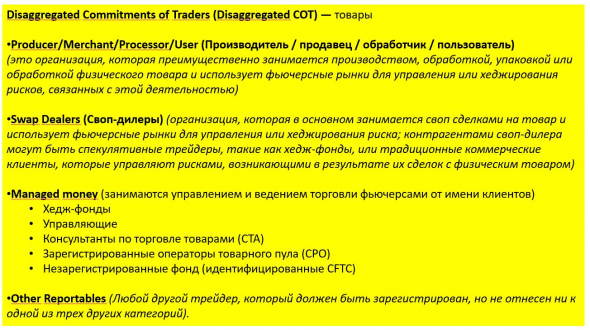

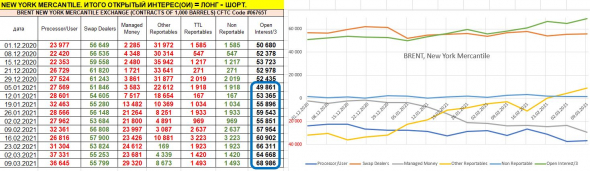

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

Теория.

Обработка данных.

Нефть.

( Читать дальше )

Блог им. OlegDubinskiy |Нефть: прогноз МинЭнерго США по добыче и по цене, бэквордация и личное мнение

- 10 марта 2021, 00:23

- |

Минэнерго США

1. в марте-апреле 2021 года ожидает цену нефти Brent на уровне $65-70 за баррель,

во второй половине года $58/барр.,

2. повысило прогноз добычи нефти в стране на 2022 год с 11,5 млн б/с до 12 млн б/с из-за более высоких ожидаемых цен на нефть, в феврале добыча США = 10,4 млн.б/с,

следует из ежемесячного отчета управления энергетической информации Минэнерго США (EIA).

Понятно, что прогнозы ничего не стоят.

Сейчас на полгода вперед, бэквордация фьючерсов: каждый месяц примерно минус $0,6.

Но эта бэквордация уже месяца 2, нефть до $70 росла на этой бэквордации.

Нефть Brent по дневным.

Похоже на 2020г.

Но нефть — самый политизированный и поэтому самый сложно предсказуемый товар.

Сорос говорил: «тот, кто сможет прогнозировать цену нефти, станет первым триллионером».

(это — метод доведения до абсурда: никто не может точно знать будущее).

Личное мнение:

вероятность вниз выше, чем вверх.

(тут можно сильно ошибаться: нефть — это самый сложно предсказуемый товар)

С уважением,

Олег.

Блог им. OlegDubinskiy |Обзор рынков 8 марта_почему остаюсь медведем 98% USD + 2% Si-6.21 лонг

- 08 марта 2021, 23:33

- |

Сделал для Вас слайды.

Доходность US Treasures с разными сроками погашения и график ETF на 10-летние US Treasures (падение = рост доходности).

Обычно индекс Насдак и растет, и падает быстрее, чем S&P и Dow Jones.

Сейчас в моменте, Насдак падает, а S&P и Dow Jones растут.

Рост волатильности = сомнения в продолжении тренда (с ноября 2020г. тренд растущий).

Насдак по дневным: намечается коррекция.

( Читать дальше )

Блог им. OlegDubinskiy |Отчеты СОТ: высокая вероятность продолжения падения Nasdaq, падение интереса к золоту

- 06 марта 2021, 23:56

- |

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

Очень интересный результат в NASDAQ: продолжение тенденции выхода крупных участников о мелких.

По NASDAQ за последнюю неделю

— чистая лонговая позиция ставящих через посредников участников рынка 2 недели растет в разы,

— соответственно, крупняк выходит (институционалы) и шортит (хэджеры).

Теория.

Обработка.

( Читать дальше )

Блог им. OlegDubinskiy |Нефть: стоят ли прогнозы потраченного на их прочтения времени, меняющиеся задним числом прогнозы ничего не стоят

- 06 марта 2021, 15:16

- |

Блог им. OlegDubinskiy |И расти уже тяжело. И упасть не получается. Рынки могут упасть, когда меньше всего ждут падения.

- 03 марта 2021, 08:28

- |

На рынке — неопределенность.

И расти уже тяжело, и падать не получается.

Вчера нефть и США упали.

Сегодня с утра оптимизм.

Но тренд уже не растущий: боковик, пила.

Индекс доллара пока 91 вверх не пробил.

В 2008г.рынок упал на оптимизме.

Сйчас уж очень многие армагетдонят: и ЦБ РФ, и теперь уже Китайский регулятор.

Банк оф Америка осторожно говорит о перегретости и даёт пессимистичные прогнозы....

Да, они все правы.

А рынки падают тогда, когда этого меньше всего ждут...

Ралли фондовых рынков США и других стран напоминает «пузырь», и в конечном итоге они перейдут к коррекции, предупреждает Китайский комитет по контролю и управлению банковской и страховой деятельностью (CBIRC).

Кто бы говорил: денежная масса М2 февраль 21г. к ВВП 20г. у Китая 2,4, у Европы 1,0, у США 0,95: Китай напечатал больше всех!

Остаюсь в купленных в декабре по 73,0р. USD.

С уважением,

Олег.

Блог им. OlegDubinskiy |Brent 2021: дежа вю а ля 2020 ??? (ждем заседания ОПЕК+ 3-5 марта). Факторы за и факторы против роста нефти. Сегодняшнее обсуждение тех. совета ОПЕК+.

- 02 марта 2021, 22:52

- |

Технический комитет ОПЕК+ сегодня на заседании

обсудил вариант увеличения добычи нефти в апреле на 1,5 млн баррелей в сутки

с учетом того, что Саудовская Аравия с апреля прекращает свои добровольные ограничения на 1 млн б/с, а

страны ОПЕК+ увеличивают добычу на 0,5 млн б/с

Нефть — самый сложно предсказуемый товар.

За падение:

— предполагаемое повышение добычи на заседании ОПЕК+ (3-5 марта) Саудовской Аравией и Россией,

напоминаю: Саудовская Аравия добровольно сократила добычу аж на млн барелей в сутки до конца марта 2021г.,

— бэквордация фьючерсов (чем дальше срок экспирации, тем дешевле фьючерс на нефть, примерно на $0,7 в мес. дешевле на полгода вперед),

— продолжение Пандемии, локдауны, т.е. низкий спрос,

— сезонное потепление (уменьшение спроса),

— задержки в Сенате США по стимулам $1,9 трлн.

— ядерная сделка с Ираном (на рынке может снова оказаться Иранская нефть).

( Читать дальше )

Блог им. OlegDubinskiy |мнение о рубле и нефти

- 02 марта 2021, 08:18

- |

BR-4.21 по дневным.

Нефть — самый сложно предсказуемый товар.

За падение:

— предполагаемое повышение добычи на заседании ОПЕК+ завтра (3 марта) Саудовской Аравией и Россией,

напоминаю: Саудовская Аравия добровольно сократила добычу до начала марта 2021г.,

— бэквордация фьючерсов (чем дальше срок экспирации, тем дешевле фьючерс на нефть, примерно на $0,7 в мес. дешевле на полгода вперед),

— продолжение Пандемии, локдауны, т.е. низкий спрос,

— сезонное потепление (уменьшение спроса),

— задержки в Сенате США по стимулам $1,9 трлн.

— ядерная сделка с Ираном (на рынке может снова оказаться Иранская нефть).

За рост:

— возможные боевые действия США в Сирии, напряженность,

— возможные договоренности на ОПЕК+, Саудовская Аравия может и продлить уменьшение добычи,

— ухудшение условий работы нефтяников в США на законодательном уровне (Байден же поддерживает зеленую энергетику),

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс