SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

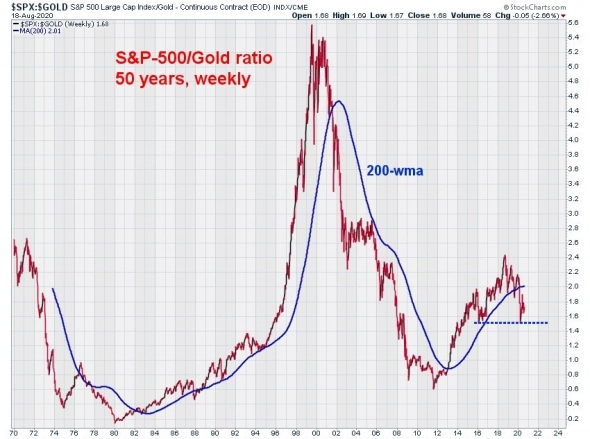

Блог им. DrugGoracio |Золото - 25.000 за унцию. Максимум SP500/золото был около 1980 года, тогда за индекс давали примерно 0,2 унции. Должна ли повториться картина и когда?

- 14 апреля 2024, 18:19

- |

Разумеется это нереальная картина, потому что SP500 может стоить 0,2 унции золота лишь при своей просадке. Поэтому, реальные варианты 10.000 за унцию при SP500 — 2000, или 7.500 при индексе 1.500

- комментировать

- Комментарии ( 0 )

Блог им. DrugGoracio |Золото готовится к серьезному прорыву

- 06 января 2024, 13:22

- |

1. Разговоры о возможных конфискациях золотовалютных резервов России на поддержку Украины не факт что сбудутся, конечно(а если сбудутся — моя оценка «серьезный прорыв в золоте» выглядит, как гротескное преуменьшение). Но сами по себе эти разговоры имеют цену. Насколько после таких разговоров все мировые Центробанки от малых до великих увеличат долю резервов в золоте до конца не понятно, но заметно увеличат. А это самая существенная составляющая цены золота.

2. Есть основания полагать, что поддержка некой разумной цены золота — функция монетарной политики западных банков. Уровень цены золота достаточно просто поддерживать на скромном уровне при наличии таких условий, как: низкий уровень инфляции, достаточно высокий темп роста рынка акций и невысокая доходность гособлигаций. Это при том, что мы принимаем как аксиому, что госдолг западных стран будет расти с темпами, равными или превышающими рос ВВП. Все эти три условия вряд ли будут соблюдены, а значит инвесторы также постараются как минимум хеджировать позиции покупкой золота

( Читать дальше )

2. Есть основания полагать, что поддержка некой разумной цены золота — функция монетарной политики западных банков. Уровень цены золота достаточно просто поддерживать на скромном уровне при наличии таких условий, как: низкий уровень инфляции, достаточно высокий темп роста рынка акций и невысокая доходность гособлигаций. Это при том, что мы принимаем как аксиому, что госдолг западных стран будет расти с темпами, равными или превышающими рос ВВП. Все эти три условия вряд ли будут соблюдены, а значит инвесторы также постараются как минимум хеджировать позиции покупкой золота

( Читать дальше )

Блог им. DrugGoracio |В ответ на суммарные повышения ставки ФРС на 2% с октября 2022 г. базовый индекс потребительских цен вырос(☝️) с ноября с 0,2% до 0,4% месяц к месяцу

- 10 мая 2023, 16:15

- |

1. Гипотезы две: оптимистичная — повышение ставки влияет на инфляцию с временным лагом и пессимистичная — для влияния на инфляцию ставка ФРС должна быть существенно выше инфляции. Например, в 1,5 раза: при инфляции 5% ставка должна быть 7,5%.

2. Оставим оптимистичный сценарий. А по пессимистичному вербализация звучит так: любая, хоть и высокая, но не радикально высокая ставка ФРС при заякорившейся инфляции является проинфляционным фактором, возможно даже бОльшим, чем если бы ФРС вообще не трогала ставку и оставила бы ее на уровне 0,25%. Компании повышают и цены и зарплаты!!! Как в анекдоте: «Папа теперь ты будешь меньше пить!? — Нет, сынок, теперь ты будешь меньше кушать».

3. Опять не понятен триггер грядущего краха. Но по моему мнению этот триггер должен быть со стороны предложения. Денежная масса не растет. Компаниям стремно брать кредиты или выпускать облигации(хотя может быть это и не будет ошибкой в свете ожидаемых событий), они не могут бороться с высокими зарплатами. Единственный выход — одновременное уменьшение выпуска(спрос гарантирован, издержки урезаны) и повышение цен на продукцию.

( Читать дальше )

2. Оставим оптимистичный сценарий. А по пессимистичному вербализация звучит так: любая, хоть и высокая, но не радикально высокая ставка ФРС при заякорившейся инфляции является проинфляционным фактором, возможно даже бОльшим, чем если бы ФРС вообще не трогала ставку и оставила бы ее на уровне 0,25%. Компании повышают и цены и зарплаты!!! Как в анекдоте: «Папа теперь ты будешь меньше пить!? — Нет, сынок, теперь ты будешь меньше кушать».

3. Опять не понятен триггер грядущего краха. Но по моему мнению этот триггер должен быть со стороны предложения. Денежная масса не растет. Компаниям стремно брать кредиты или выпускать облигации(хотя может быть это и не будет ошибкой в свете ожидаемых событий), они не могут бороться с высокими зарплатами. Единственный выход — одновременное уменьшение выпуска(спрос гарантирован, издержки урезаны) и повышение цен на продукцию.

( Читать дальше )

Блог им. DrugGoracio |Америка: снижение безработицы и рост почасовой оплаты. Что будет триггером краха?

- 05 мая 2023, 16:19

- |

1. Становится очевидным, что в экономике с заякорившейся инфляцией метод борьбы с такой инфляцией — процентная ставка ФРС, кардинально превышающая инфляцию(в полтора-два раза)

2. Решиться на такой шаг — практически невозможно для «нормальных», осторожных кейсианских банкиров. Это вам не наша Элечка!!!

3. Нас ожидает аккуратный рост базовой инфляции, сначала базовой, а потом и CPI

4. По моему мнению, триггер краха — банкротство крупных нефинансовых корпораций с большим количеством работников. Это не банки, спасать их столь активно не будут. Да и ресурсов на это нет.

5. Причина таких банкротств — разрыв ликвидности, который не позволит перевыпустить облигации или пролонгировать кредиты по рыночным ставкам.

2. Решиться на такой шаг — практически невозможно для «нормальных», осторожных кейсианских банкиров. Это вам не наша Элечка!!!

3. Нас ожидает аккуратный рост базовой инфляции, сначала базовой, а потом и CPI

4. По моему мнению, триггер краха — банкротство крупных нефинансовых корпораций с большим количеством работников. Это не банки, спасать их столь активно не будут. Да и ресурсов на это нет.

5. Причина таких банкротств — разрыв ликвидности, который не позволит перевыпустить облигации или пролонгировать кредиты по рыночным ставкам.

Блог им. DrugGoracio |Наивысшая непредсказуемость золота в моменте

- 14 апреля 2023, 07:52

- |

1. Долгий тренд — лонговый, конечно.

2. Но море хеджфондов и крупнейшие инвестиционные банки могут сыграть как по тренду, так и против тренда. И это будут делать только они — никто больше!

3. Центробанкам, конечно, игры хеджфондов и крупнейших инфестиционнных банков — как укус комара. Скупают пока считают выгодным, часто субъективно. И чтоб кто в этом мире не делал, золото будет расти пока центробанки не возьмут паузу

4. Вывод 1: пока хэджфонды не увидят, что объем покупок существенно снизился — они не будут шортить

5. Вывод 2: они будут шортить обязательно, вопрос лишь в какой момент

6. Вывод 3: Мля, но как же осторожно они будут шортить на этот раз! Точно не как в 2011, в 2020 и в 2022. Ведь если они ошибутся и Центробанки отреагируют на снижающуюся цену быстрее, чем они предполагали — потери будут неприятными

7. Вывод 4: Падение, хоть до 1500, тренда на рост не остановит. На уровень 1500 возможен лишь шорт-сквиз, конечно, но надо быть способным удержать позицию на этом уровне

2. Но море хеджфондов и крупнейшие инвестиционные банки могут сыграть как по тренду, так и против тренда. И это будут делать только они — никто больше!

3. Центробанкам, конечно, игры хеджфондов и крупнейших инфестиционнных банков — как укус комара. Скупают пока считают выгодным, часто субъективно. И чтоб кто в этом мире не делал, золото будет расти пока центробанки не возьмут паузу

4. Вывод 1: пока хэджфонды не увидят, что объем покупок существенно снизился — они не будут шортить

5. Вывод 2: они будут шортить обязательно, вопрос лишь в какой момент

6. Вывод 3: Мля, но как же осторожно они будут шортить на этот раз! Точно не как в 2011, в 2020 и в 2022. Ведь если они ошибутся и Центробанки отреагируют на снижающуюся цену быстрее, чем они предполагали — потери будут неприятными

7. Вывод 4: Падение, хоть до 1500, тренда на рост не остановит. На уровень 1500 возможен лишь шорт-сквиз, конечно, но надо быть способным удержать позицию на этом уровне

Блог им. DrugGoracio |Должны(или уже должны были) ли ЦБ, Минфин и Минэк выступить заявлением по поводу курса рубля?

- 22 декабря 2022, 15:13

- |

1. Ранее и менее заметные колебания удостаивались вниманием!

2. И Эля, и Антон Германович и Решетников не всегда предупреждали пипл о движухе, но всегда хотели показать себя предсказуемыми финансистами. В этот раз они этого не сделали!

3. Гипотеза 1. Имеет место плановое поднятие до определенного уровня, связанное с бюджетным правилом. И будет сделано заявление: все, мы остановились!

4. Гипотеза 2. С бюджетом все действительно серьезно и потери пипла и коммерсантов иже с ними никого не волнуют!

5. В любом случае: когда по вашему мнению последует заявление?

Блог им. DrugGoracio |Новая финансовая политика: курс рубля мало опустить на 15-20% - его надо там удержать!!!

- 22 декабря 2022, 12:50

- |

1. Предположим: новое бюджетное правило — решено закупать юани.

2. Но импорт все равно не поспеет за экспортом. Частные коммерческие инвесторы поостерегутся. Ранее медианные валютопотребители-физики тоже тратят не шибко.

3. Через ОФЗ Минфин забирает рубли, покупает на них валюту, облегчает жизнь экспортерам, получает от них больше рублей, которые опять должен складывать в юани — иначе курс не поддержать

4. И при дешевой валюте рыночные ставки были около 10%, что же будет если из системы будут выкачивать столько рублей на бюджетное правило

5. Ещё вариант: кардинально низкий уровень экспортных доходов в моменте о котором мы даже не знает? Может после введения эмбарго. И тогда у Минфина даже нет шанса — надо перестраховываться…

6. Забавно, что нет заявлений. Типа: да, стыдно, нам, видим, что косячим, признаём! Но делать нечего и сказать нечего!!!

2. Но импорт все равно не поспеет за экспортом. Частные коммерческие инвесторы поостерегутся. Ранее медианные валютопотребители-физики тоже тратят не шибко.

3. Через ОФЗ Минфин забирает рубли, покупает на них валюту, облегчает жизнь экспортерам, получает от них больше рублей, которые опять должен складывать в юани — иначе курс не поддержать

4. И при дешевой валюте рыночные ставки были около 10%, что же будет если из системы будут выкачивать столько рублей на бюджетное правило

5. Ещё вариант: кардинально низкий уровень экспортных доходов в моменте о котором мы даже не знает? Может после введения эмбарго. И тогда у Минфина даже нет шанса — надо перестраховываться…

6. Забавно, что нет заявлений. Типа: да, стыдно, нам, видим, что косячим, признаём! Но делать нечего и сказать нечего!!!

Блог им. DrugGoracio |Нужна информация по банковской и финансовой системе Египта.

- 13 октября 2022, 15:29

- |

Вопросы такие:

1. Валютное регулирование: заведя евро/доллары в египетский банк из-за границы не столкнешься ли с ограничениями на свободный вывод? Или с высокой ценой транзакций. Про банковские карты уже изучил — вижу, что серьезные ограничения на снятие кэша за границей

2. Насколько просто с египетских счетов вводить/выводить деньги на брокерские счета

3. Не могу ли я столкнуться с каким-нибудь налогообложением на доходы полученные от инвестиционной деятельности за границей Египта при поступлении денег на египетские счета

4. Ну или какие-либо другие риски о которых я не знаю

5. И вот такой вопрос: гособлигации Египта в местных фунтах, что, не торгуемые?

Готов на платную консультацию

1. Валютное регулирование: заведя евро/доллары в египетский банк из-за границы не столкнешься ли с ограничениями на свободный вывод? Или с высокой ценой транзакций. Про банковские карты уже изучил — вижу, что серьезные ограничения на снятие кэша за границей

2. Насколько просто с египетских счетов вводить/выводить деньги на брокерские счета

3. Не могу ли я столкнуться с каким-нибудь налогообложением на доходы полученные от инвестиционной деятельности за границей Египта при поступлении денег на египетские счета

4. Ну или какие-либо другие риски о которых я не знаю

5. И вот такой вопрос: гособлигации Египта в местных фунтах, что, не торгуемые?

Готов на платную консультацию

Блог им. DrugGoracio |Рост первичных заявок по безработице в США впервые за 10 недель - вероятность возврата к QE

- 06 октября 2022, 16:19

- |

Предыдущее значение — 190К, прогноз — 203К, факт — 219.

SP дернулся в вроде вверх, ожидая английского сценария, но потом тихонько вернулся назад.

Золото тоже дернулось вверх, но опустилось даже ниже предыдущих уровней.

Пока рынок не понимает: что это.

Похоже на кросс-пойнт: число инвесторов верящих и неверящих в мягкую рецессию — 50/50

SP дернулся в вроде вверх, ожидая английского сценария, но потом тихонько вернулся назад.

Золото тоже дернулось вверх, но опустилось даже ниже предыдущих уровней.

Пока рынок не понимает: что это.

Похоже на кросс-пойнт: число инвесторов верящих и неверящих в мягкую рецессию — 50/50

Блог им. DrugGoracio |Чё золото то не растет? Столько жути кругом, а оно еще припасть умудряется

- 01 сентября 2022, 11:56

- |

Категорически несправедливо.

Должно быть уже 2700, минимум 2300.

Кто знает, сегодняшняя статистика от пендосов по обращению за пособиями за какой период информацию консолидировала?

Ну то есть есть там цифры, которые появились после того, как Пауэлл ляпнул в пятницу или только прошлая неделя включена

Должно быть уже 2700, минимум 2300.

Кто знает, сегодняшняя статистика от пендосов по обращению за пособиями за какой период информацию консолидировала?

Ну то есть есть там цифры, которые появились после того, как Пауэлл ляпнул в пятницу или только прошлая неделя включена

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс