Блог компании Финам Брокер | Что такое скринер? И как мы в «Финаме» сделали мощнейший инструмент для анализа рынка. Естественно, с использованием ИИ

- 27 апреля 2024, 12:14

- |

Аналитическому сервису «Финам AI-скринер» всего 1 год, но за это время мы внесли в него много изменений, продолжаем совершенствовать и расширять функционал. Поэтому хотим рассказать, что нового там появилось.

Что такое скринер от «Финама»?

«Финам AI-скринер» — мощный инструмент для самостоятельного принятия инвестиционного решения, в основу которого заложены различные прогнозы. Скринер — это агрегатор текущих показателей, продуманных и протестированных нами на основе исторических данных и, конечно же, прогнозов, построенных с помощью искусственного интеллекта и больших данных.В скринере пользователям уже доступны более 15 тысяч инструментов:

- акции российских и американских эмитентов;

- облигации;

- фьючерсы;

- индексы, включая мировые;

- валютные пары.

Скоро там появятся криптовалюты, фонды, рынки развивающихся стран и еще много всего интересного и нужного.

С помощью нашего сервиса вы можете создавать свои списки избранных инструментов, например, копируя инвестиционный портфель, настраивать колонки на свое усмотрение, устанавливать фильтры или выбирать интересующие вас готовые подборки колонок — пресеты.

Что такое AI-прогнозы?

Как известно, цена актива в будущем подвержена многим факторам: от показателей финансовой деятельности компании до политических потрясений. В теории на основе фундаментальных данных можно принять решение об инвестировании в акции той или иной компании.

А что делать, если «фундаментальный фон» спокойный, нет никаких инсайдов и макроэкономические данные «в норме»? Наверное, многие начинают смотреть на графики изменения цен и использовать подходы технического анализа. Кто-то говорит, что фундаментал — это основа, кто-то доверяет графикам, кто-то слухам и советам аналитиков. Мы попробовали все это объединить, отдать на обучение ИИ и получить зависимости от всех факторов, которые могут повлиять на цену.

Конечно, мы не предскажем заранее стихийные бедствия, дефолты, пандемии, простои судов с нефтью или весомые геополитические события. Но мы можем обучить модель ИИ на достоверных исторических данных, которые собраны «на глубокой истории».

В основу обучения взяли 3 типа данных: фундаментальные и финансовые показатели компаний, ценовые производные актива и макроэкономическую статистику. Это более 50 метрик по одной компании на истории 10 лет. На выходе получилась модель, которая прогнозирует цену актива, опираясь на эти данные.

Акции-360

Это результат довольно долгой, кропотливой работы и экспериментов, которые позволили сопоставить разные компании. Мы знаем классические подходы к инвестированию, но основная сложность — сравнение разносекторных компаний и компаний не-конкурентов между собой. Акции-360— это два интегральных показателя: инвестиционная привлекательность и риск. Их невозможно объединить в один, так как компания может быть суперпривлекательной, при этом полностью закредитованной. И наоборот. Этот раздел позволит экономить время на выборе активов, в которые вы готовы инвестировать. Вам не придется сопоставлять множество мультипликаторов, изучать дивидендные выплаты и рост выручки, долги компании и справедливую стоимость акции.

Адептам фундаментального анализа будет интересен раздел «Мультипликаторы». Для удобства мы подсвечиваем хорошие и плохие показатели разными цветами в зависимости от медианы мультипликатора в отрасли.

Технический анализ

Мы знаем, что техническому анализу «доверяет» небольшая доля инвесторов, в основном те, кто торгует краткосрочно. С другой стороны, нет ни одного инвестора, который изучил фундаментальные факторы и не посмотрел на график перед покупкой.

Тем не менее, мы сделали в скринере сигналы технического анализа. Ведь если нет значимых событий по отчетности, то все начинают смотреть на графики. И тут вступает в силу «эффект толпы» и классические приемы теории технического анализа. Если кратко: сигналы — это хороший индикатор для выбора момента покупки или продажи финансового инструмента.

Температура бумаги

Еще один интеграционный показатель. Если бумага начинает «закипать», что-то происходит с ценой, стоит обратить на это внимание. Факторы, которые учитываются в температуре: сильный рост или падение, широкий диапазон торгов, открытие с гэпом, резкое изменение объемов торгов и т. п. Температура нормируется на ликвидность и капитализацию компании.

Профиль инструмента

Ну и, конечно же, профиль инструмента. В нем собрана полная информация. Это более 200 метрик по акциям: график цены, которую можно смотреть не только в валюте актива, но и в бочках нефти, золоте, дивидендная история, различные прогнозы, фундаментальные показатели с глубокими историческими данными и т.д.

Дюрации и выпуклости в облигациях простыми словами

Недавно мы добавили в «Финам AI-скринер» дюрации и выпуклость. Доходность теперь вычисляется раз в сутки, а не как было ранее, с задержкой до двух суток.

Дюрация — одна из важнейших метрик облигаций, если инвестор не намерен держать в портфеле облигацию до ее погашения.

Если купонные платежи по облигациям зафиксированы, то риск для инвесторов заключается в колебаниях цены. Цена облигации и процентные ставки связаны обратной зависимостью: если процентные ставки в экономике растут, цена ранее выпущенных облигаций падает, и наоборот.

Дюрация помогает учесть все особенности долгового инструмента и примерно оценить риск при изменении ключевой ставки. При повышении ставки цена облигации снижается, и наоборот. Долговые бумаги с высокой дюрацией могут принести более высокую доходность в будущем, если ключевая ставка будет снижаться.

С помощью обычной дюрации инвесторы сравнивают похожие облигации и выбирают ту, у которой дюрация меньше. Так можно уменьшить процентный риск.

Дюрация Маколея

Дюрация Маколея показывает, через сколько лет (или доли года) инвестор вернет деньги, которые вложил в облигацию. Она учитывает все будущие платежи — купоны и номинал, а также срок их поступления.

Модифицированная дюрация

Модифицированная дюрация поможет оценить, сколько инвестор может потерять или получить при изменении ставки, если решит продать облигацию до погашения.

С помощью модифицированной дюрации можно оценить, на сколько процентов изменится цена облигации при изменении ключевой ставки, например, на 1% годовых.

На практике с помощью модифицированной дюрации вычисляют, как изменится цена облигации при изменении рыночных процентных ставок.

Например, доходность облигации к погашению — 10%, а модифицированная дюрация — 2,5. Мы можем определить, как изменится цена облигации при росте рыночных ставок на 2%: −2,5 × 0,02 / 1,10 = −0,045 = −4,5%.

При росте ставок на 2% цена этой облигации снизится на 4,5%.

Выпуклость, или конвекция облигаций

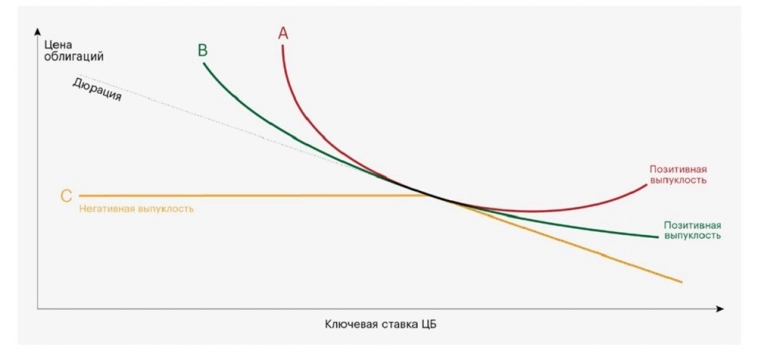

Зависимость цены облигации от ее доходности нелинейная. Выпуклость облигаций бывает позитивной и негативной, а точное значение выпуклости для конкретных облигаций можно посмотреть в нашем скринере.

На графике цена облигации C с негативной выпуклостью — желтая линия — при росте ставки меняется, а при падении ставки остается стабильной. Оценка таких облигаций с помощью дюрации дает очень большую погрешность из-за асимметрии между ценой и доходностью облигации. На графике асимметрия — это расстояние между пунктирной и сплошными линиями, которое увеличивается из-за выпуклости. Поэтому при больших изменениях процентной ставки используют выпуклость.

Управляющие используют выпуклость для оценки инвестиционных портфелей. Частным инвесторам выпуклость может быть полезна, если дюрация облигаций примерно одинаковая.

На рисунке дюрация двух облигаций с позитивной выпуклостью — красная и зеленая линии — одинаковая, но выпуклость облигации А больше, чем у облигации В. При падении ключевой ставки ЦБ цена облигации А вырастет больше, чем цена облигации В. При росте ключевой ставки ЦБ цена облигации А упадет меньше, чем цена облигации В. Таким образом, более выпуклая облигация А выгоднее для инвестора.

Скоро мы вернемся с рядом обновлений. Если у вас есть вопросы по работе скринера, вы нашли ошибку или неточность, или у вас есть предложения по его усовершенствованию – в скринере есть обратная связь, мы всегда открыты к диалогу.

Читать или оставить обратную связь на Finam.ru

теги блога Финам Брокер

- finam

- Forex

- IPO

- metatrader

- акции

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- долговой рынок

- инвестирование

- инвестиции

- инвестор

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- обзор

- обзор рынка

- облигации

- Обучение

- прогноз по акциям

- прогнозы

- российские акции

- сделки

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- эксперт

- 2024

Новости тг-канал

Новости тг-канал

Тот кто знает, как создается AI — тот вам скажет, AI создается с помощью обучения — чему вы его за год интересно научили? Колебания в рынке происходят из за настроения рынка, однако 1 сильный игрок может переломить тренд вопреки новостям и событиям. Этому невозможно AI обучить.