| Число акций ао | 416 млн |

| Число акций ап | 139 млн |

| Номинал ао | 10 руб |

| Номинал ап | 10 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 134,5 млрд |

| Выручка | 406,2 млрд |

| EBITDA | 86,4 млрд |

| Прибыль | 22,3 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 6,0 |

| P/S | 0,3 |

| P/BV | -1,7 |

| EV/EBITDA | 4,2 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Мечел Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Мечел акции

-

у мечела огромный валютный долг. он вырос в рублях за две недели почти в два раза. на носу поднятие ставок в баксах также, что может ухудшить условия по долгу, и снизить цену на уголь, сталь, рынок еще это не заложил в цену бумаг, особенно в цену префов. крайне сомневаюсь в выплате рекордных дивов.

у мечела огромный валютный долг. он вырос в рублях за две недели почти в два раза. на носу поднятие ставок в баксах также, что может ухудшить условия по долгу, и снизить цену на уголь, сталь, рынок еще это не заложил в цену бумаг, особенно в цену префов. крайне сомневаюсь в выплате рекордных дивов.

Совет Директоров EVRAZ принял решение отменить дивиденды в размере $0,5 на акцию на общую сумму $729 млн.

Совет Директоров EVRAZ принял решение отменить дивиденды в размере $0,5 на акцию на общую сумму $729 млн.

Следующий на очереди Мечел.

Мы говорили об этом в нашем видео:

www.youtube.com/watch?v=QFg7qoaluxc

ЦБ не против дивов, но ввел запрет на перечисление дивов иностранным акционерам. осталось понять кто основной бенефициар по префам влияющий на решение по дивам — и является ли он иностранным в понимании ЦБ

Ринат, Если верить информации на сайте Мечела, 40% префов принадлежат дочке Мечела, зарегистрированной на Кипре: www.mechel.ru/shareholders/info/capital/. Если Мечел ее не перерегистрирует, вероятно она не сможет получить дивы. Статистика угольной отрасли по итогам февраля 2022 года

Статистика угольной отрасли по итогам февраля 2022 годаПодведем итоги угольной отрасли по итогам февраля.

Мировые цена на премиальный кокс. уголь

В феврале долларовые цены на австралийский уголь обновили максимумы и держались на высоких уровнях весь месяц. В марте на фоне наводнений в Австралии и перебоев поставок из России цены взлетели еще выше. Теперь цены в долларах приблизительно в 2,5 раза выше, чем были в среднем в 2021 году.

В феврале цены на уголь имели разнонаправленную динамику.

Снижение зафиксировано в ценах (в рублях за тонну) на:

1) концентрат Ж на экспортном рынке: 23218 ->21217. Но сделка была всего на 0,5 млрд рублей и может быть не показательная.

Авто-репост. Читать в блоге >>> Покупатели российского угля опасаются будущих санкций — Коммерсант

Покупатели российского угля опасаются будущих санкций — КоммерсантХотя санкции не ограничивают экспорт российского угля, правительство РФ начало мониторинг положения дел у компаний. Они должны ежедневно предоставлять данные о работе и проблемах, с которыми сталкиваются.

Польша уже предлагает ввести эмбарго на импорт угля из России.

Неопределенность ситуации вынуждает компании и правительства Европы и Азии просчитывать варианты обрушения российских поставок.

По мнению аналитиков, это чревато взлетом цен на уголь, который с начала года уже подорожал в Европе вдвое.

Собеседники “Ъ” в российских угольных компаниях говорят, что пока отгрузки на экспорт продолжаются, но прогнозы негативные. «Затронет всех»,— описывает ситуацию один из источников “Ъ”.

Некоторые европейские страны, в том числе Польша и Германия, на фоне военных действий на Украине заявляют о планах отказаться от импорта российского угля.

Неизвестность беспокоит и азиатских покупателей.

Уголь пробирается на экспорт – Газета Коммерсантъ № 37 (7238) от 03.03.2022 (kommersant.ru)

Авто-репост. Читать в блоге >>>

Моя любимая рубрика " НЕМНОГО МАТЕМАТИКИ". В свое время она позволила наиболее прозорливым увеличить свой депозит в 1,5-2 раза благодаря акциям Акрон, которая выросла с сентября 2021 года в 2,5 раза.

Итак, Мечел.

Имеем, прибыль за 2021 год: 7,90+23,90+21,30*2=74,4 млрд рублей (сложили прибыль поквартально, 4кв = 3кв. Реальная прибыль за 4 кв будет выше)

Дивы платят только на преф, распределяется 20% от ЧП: 74,4 млрд рублей*20%/138,8 млн шт = 107 рублей на акцию (про данным доход.ру это 105 руб, но разниц невелика). Это 32%!!! от текущей цены префа!!!

Р/Е компании на текущий момент: 1,46

Долг / ЕБИТДА: (291-26)/94 = 2,8

291 млрд руб долг был по данным на 3 кв 2021, по последним данным Мечел погасил ок 26 млрд руб досрочно перед ВТБ.

Для сравнения, по данным Смартлаба, у сталилитейщиков Р/Е у ММК=3.6, у Северстали= 5,2, у НЛМК= 3.7, у Распадской= 18,

Текущий Р/Е Мечела 1,4!!! ЭТО НЕРЕАЛЬНО!!! НИЗКО!!! Вы скажете мне «такого не бывает». Я отвечу – бывает. У Мечела были сложные времена, но они закончились.

Если оценивать по размеру дивидендов, то цена акций должна, как минимум, сделать Х1.5-Х2.

Если оценивать по Р/Е отрасли, то потенциал акций это Х2-Х3.

И самое главное, геополитика на бизнес Мечела влияет лишь в сторону роста выручки.

Мечел опубликует отчетность за 2021 год примерно через 3 недели. Объявление дивидендов будет в конце мая. Ждать осталось уже недолго.

Marina, у Мечела тяжёлые времена продолжаться, если они дивиденды выплатят. На месте ВТБ я бы требовал возврата кредитов, у них ковенанты были нарушены. И сейчас не лучшее время чтоб ВТБ кидать. Дивиденды ждать стоит разве что за 2022 год.

Айрат Нугуманов, как я понимаю долг перед ВТБ закрыт раньше графика, дивиденды на преф составляют 20% прибыли и 40% префов у Зюзина, а может уже и больше. Почему бы самому себе не заплатить и не скупить подешевевшие акции? Звучит фантастически, но если посчитать за 1,5 года дивиденд просматривается в районе 100%!!! И да в такие моменты лучше в акциях экспортеров чем в рублях.

Записки Инвестора, дивидендов в 2022 году можно не ждать

Эдуард Лоскутов, сомнительное утверждение. ЦБ уже сказал что не против Конъюнктура на рынке стали и угля может продолжить стимулировать Мечел - Промсвязьбанк

Конъюнктура на рынке стали и угля может продолжить стимулировать Мечел - Промсвязьбанк

Мы оцениваем финансовые результаты Мечела положительно.

Компания активно работает над снижением долговой нагрузки, что позволяет предприятию делать упор на интенсивное развитие.

По нашим оценкам, сохраняющаяся благоприятная конъюнктура на рынке стали и угля продолжит стимулировать компанию в течение 1 кв. 2022 года, а СД может утвердить дивиденды за 2021 год в размере 58.89 руб./акц. в течение 2 кв. 2022 года с потенциальным возобновлением выплат по обыкновенным акциям.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Мечел опубликовал смешанные финансовые и операционные результаты за 4 квартал - Синара

Мечел опубликовал смешанные финансовые и операционные результаты за 4 квартал - Синара

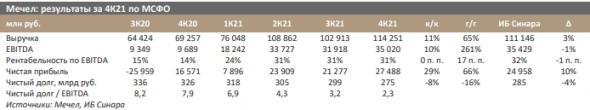

Мечел представил вчера неоднозначные результаты за 4К21 по МСФО.

Выручка и EBITDA выросли на 10–11% к/к на фоне более высоких цен на коксующиеся угли и наращивания продаж стальной продукции в отчетном периоде. По обеим статьям результаты оказались близкими к нашим расчетам (консенсус-прогнозы отсутствуют). Чистая прибыль подскочила на 29% к/к до 27,4 млрд руб. и превысила нашу оценку на 10%. За квартал компания сократила чистый долг на 8% до 275 млрд руб., уменьшив его отношение к EBITDA до 2,3 (мы ожидали 2,5). По итогам всего 2021 г. чистая прибыль составила 80,6 млрд руб., что предполагает выплату дивидендов в размере 116 руб. на привилегированную акцию (мы рассчитывали на 112 руб.).

В то же время обратим внимание, что инвесторов, скорее всего, разочаруют операционные результаты за 4К21: из-за по-прежнему неразрешенных проблем в добывающем сегменте совокупное производство угля снизилось на 4% к/к, а продажи угольного концентрата упали на 12%. Мечел не поделился каким-либо производственными планами на 2022 г. Напомним, что вопрос выплаты дивидендов по привилегированным акциям совет директоров Мечела обсудит на своем заседании в апреле-мае (мы предполагаем выплату 116 руб. на акцию, и в таком случае дивдоходность бумаг по цене закрытия пятницы составит 52%).

Смолин Дмитрий

Синара ИБ

Авто-репост. Читать в блоге >>> За счет благоприятной конъюнктуры на рынках стали и угля, чистая прибыль Мечела подскочила до 80.5 млрд рублей - Атон

За счет благоприятной конъюнктуры на рынках стали и угля, чистая прибыль Мечела подскочила до 80.5 млрд рублей - Атон

Мечел: обзор результатов за 4К21/2021

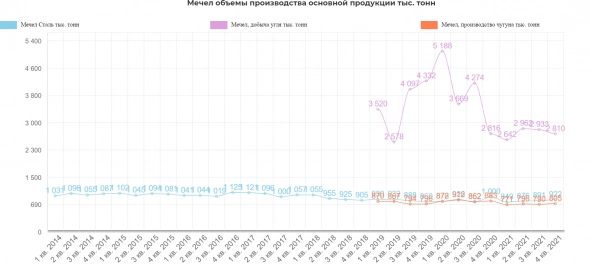

Выручка за 4К21 составила 114.3 млрд руб. (+11% кв/кв), а EBITDA достигла 35 млрд руб. (+10% кв/кв), рентабельность EBITDA осталась на уровне 31%. Чистая прибыль выросла на 29% кв/кв до 27.5 млрд руб. По состоянию на 31 декабря 2021 чистый долг составил 275 млрд руб., на фоне чего соотношение чистый долг/EBITDA упало до 2.3x (против 7.9x на конец 2020). Выручка Мечела за 12M21 составила 402 млрд руб. (+51% г/г), EBITDA увеличилась в 2.9x до 119 млрд руб., чистая прибыль подскочила до 80.5 млрд руб. против 0.8 млрд руб. за 12 месяцев прошлого года. Добыча угля в 4К21 чуть упала, составив 2.81 млн т (-4% кв/кв), а производство стали увеличилось до 922 тыс. т (+4% кв/кв). Продажи концентрата коксующегося угля приблизились к 1 млн т, составив 925 тыс. т за 4К21 (-12% кв/кв). Продажи энергетического угля выросли до 679 тыс. т (+6% кв/кв), а сортового проката — снизились до 247 тыс. т (-32% кв/кв). Добыча угля за 12M21 сократилась на 34% г/г до 11.35 млн т, продажи концентрата коксующегося угля снизились на 23% г/г до 4.36 млн т в результате снижения добычи угля на шахтах в Южном Кузбассе из-за недостаточного финансирования в предыдущие годы.

Авто-репост. Читать в блоге >>> Китай сокращает закупки российского угля из-за проблем с финансированием

Китай сокращает закупки российского угля из-за проблем с финансированием

Подробнее на РБК:

quote.rbc.ru/news/short_article/621df9e39a7947f1fd37577b?from=newsfeed Биржевая цена угля в Европе взлетела на 33,5% до $311 за тонну

Биржевая цена угля в Европе взлетела на 33,5% до $311 за тонну

Биржевые цены на уголь в Европе резко выросли, поскольку санкции, которые были введены против России после начала военной операции на территории Украины, чреваты дефицитом этого ископаемого топлива. Самый ликвидный, апрельский, фьючерс на уголь в Роттердаме взлетел во вторник, 1 марта, на 33,5% до $311 за тонну, тогда как мартовский показал примерно такой же процентный рост, закрывшись на отметке $330 за тонну.

В настоящий момент существуют лишь ограниченные альтернативы российским поставкам, как источнику угля для европейских электростанций. По данным Евростата, в 2020 году 49% его импорта в ЕС приходилось на Россию, причем большая часть предназначалась для Германии.

www.profinance.ru/news/2022/03/01/c56o-birzhevaya-tsena-uglya-v-evrope-vzletela-na-33-5-do-311-za-tonnu.html

Авто-репост. Читать в блоге >>> Мечел отчет за 2021 год. Впереди сложный год. Считаем дивиденды, влияние курса и роста ставки на чистую прибыль в 2022.

Мечел отчет за 2021 год. Впереди сложный год. Считаем дивиденды, влияние курса и роста ставки на чистую прибыль в 2022.Мда… когда я разбирал отчет за 2020, я точно не рассчитывал на текущие цены. Если бы подобный отчет вышел в спокойное время, то мы увидели бы… мечты мечты.

Объемы производства основной продукции давно уже были известны, тут без прорыва.

Авто-репост. Читать в блоге >>>

Интересно долг 275 ярдов это до выплаты 25 ярдов ВТБ?

Дмитрий, Это по состоянию на 31.12.21

MaksPo, И? На 3 квартал было 295. Если бы отдали 25 должно остаться 270.

Дмитрий, 25 отдали уже поле отчетной даты, т.е. уже в этом году

Вышел пресс-релиз по фин. результатам. Это еще не аудированная отчетность, конечно, но что-то уже понятно.

Чистая прибыль 80,6 ярда. Долг сократили еще на 50 ярдов, до 275. Ставка ЦБ в 20% для них будет тяжелым испытанием, но пока рисуются 116,1р дивидендов на префы.

MaksPo, у них ставка то фиксированная по долгам, не повлияет увеличение

Ринат, В отчете указано что повышение ставки в 21 году увеличило стоимость кредита на 0,2 ярда. Так что не все кредиты фиксированные. Китай сократил импорт российского угля

Китай сократил импорт российского угля

Китай является крупнейшим покупателем угля в России. На долю России приходилось примерно 15% от общего объема импорта Китая, это второй по величине поставщиком после Индонезии

Большинство банков прекратили выдачу аккредитивов после санкций SWIFT. Поскольку почти все контракты деноминированы в долларах, у нас нет другого способа произвести платеж

Любой длительный дефицит поставок из России вызывает беспокойство у покупателей, поскольку Пекин сохраняет запрет на импорт австралийского угля, а ведущий поставщик Индонезия в этом году ввела новые ограничения на экспорт, сообщает Reuters.

Авто-репост. Читать в блоге >>> Добыча угля Мечела в 21 г снизилась на 34% г/г, реализация концентрата снизилась на 23%

Добыча угля Мечела в 21 г снизилась на 34% г/г, реализация концентрата снизилась на 23%- Продажи концентрата коксующегося угля и угля PCI (пылеугольное топливо) сократились на 23% и 42% год к году по причине снижения производства этих видов угля в подразделениях «Южного Кузбасса».

- Реализация антрацитов выросла на 7% за счет накопления дополнительных складских запасов.

- Сокращение показателя реализации энергетического угля на 25% вызвано снижением добычи в «Якутугле». Следуя благоприятной рыночной конъюнктуре, в отчетном периоде мы перенаправили объемы продаж этого вида продукции с Вьетнама в КНР. Наши контрактные обязательства перед рядом отечественных генерирующих компаний были полностью выполнены.

- Общие продажи кокса выросли в отчетном периоде на 4%, при этом реализация сторонним клиентам увеличилась на 30%. Оживление спроса на весь спектр коксохимической продукции наблюдалось как на внутреннем рынке, так и на экспортных направлениях.

- На объеме реализации железорудного концентрата (-37% год к году) отразилось сокращение добычи на Коршуновском ГОКе, вызванное более низким содержания железа в переработанной руде, а также гидрогеологическими условиями.

- Общий показатель реализации сортового проката снизился на 5% прежде всего в результате слабого спроса на рельсовую продукцию в 2021 году.

- Реализация плоского проката в целом осталась на уровне предыдущего года.

- Продажи поковок уменьшились в 2021 году на 9%. Мы провели перераспределение объемов реализации в пользу кованых изделий из жаропрочных сплавов и инструментальных поковок, что способствовало росту средней цены реализации. Рост продаж штамповок на 84% обусловлен подписанием новых контрактов на поставку ж/д осей крупным участникам отрасли.

- Общая реализация метизов сократилась на 5% в связи с сезонными колебаниями спроса на проволоку. Приоритет отдавался другим видам метизной продукции с большей маржинальностью.

- Продажи ферросилиция в 2021 году увеличились на 22% вследствие роста производства на Братском заводе ферросплавов и благоприятной конъюнктуры глобальных рынков.

- Энергетический дивизион в 2021 году произвел на 15% меньше электроэнергии из-за масштабных ремонтов основных генерирующих мощностей. Рост выпуска теплоэнергии на 5% связан с повышенными температурными режимами в зимнем сезоне.

Авто-репост. Читать в блоге >>>- Продажи концентрата коксующегося угля и угля PCI (пылеугольное топливо) сократились на 23% и 42% год к году по причине снижения производства этих видов угля в подразделениях «Южного Кузбасса».

Вышел пресс-релиз по фин. результатам. Это еще не аудированная отчетность, конечно, но что-то уже понятно.

Чистая прибыль 80,6 ярда. Долг сократили еще на 50 ярдов, до 275. Ставка ЦБ в 20% для них будет тяжелым испытанием, но пока рисуются 116,1р дивидендов на префы.

MaksPo, 118р/акцию по моим подсчетам

Ринат, При долге 300 и повышен ставки в 4 квартале облуживание долгу увеличилось на 0,2 ярда ( в отчете указано) 📈Мечел отчитался по МСФО за 2021 год

📈Мечел отчитался по МСФО за 2021 год

📈Мечел +0% «Мечел» в 2021 году увеличил EBITDA в 2,9 раза, до 118,9 млрд рублей. Рентабельность по EBITDA составила 30%, вдвое превысив показатель 2020 года. Консолидированная выручка группы выросла на 51%, до 402,1 млрд рублей. Прибыль, приходящаяся на акционеров «Мечела», по итогам года достигла 80,6 млрд рублей против 0,8 млрд рублей годом ранее. В IV квартале выручка «Мечела» выросла на 11% кв/кв, до 114,3 млрд рублей, EBITDA — на 10% кв/кв, до 35 млрд рублей. Чистая прибыль увеличилась на 29% к III кварталу, до 27,5 млрд рублей. «Основным драйвером роста финансовых показателей группы в 2021 году стала благоприятная конъюнктура, складывавшаяся на рынках стали и сырья для металлургии. В среднем цены реализации стальной продукции, производимой нашими предприятиями, показали рост порядка 60% год к году. Средние цены реализации концентрата коксующегося угля выросли вдвое», — прокомментировал результаты генеральный директор «Мечела» Олег Коржов, чьи слова приводятся в сообщении.

Авто-репост. Читать в блоге >>>

Мечел - факторы роста и падения акций

- Активы Мечела лучше для экспорта угля. Якутуголь (42% добычи) расположен восточнее узких мест железной дороги. (01.01.2023)

- Мечел каждый год сокращает долг (05.05.2024)

- Большая зависимость от цен на уголь (14.06.2017)

- Мечел может не платить дивиденды т.к. недостаточно СЧА по РСБУ (01.01.2023)

- У компании огромный долг, чистые активы отрицательные (17.10.2023)

Мечел - описание компании

ОАО «Мечел», основанное в 2003 году, является одной из ведущих мировых компаний в горнодобывающей и металлургической отраслях. В компанию входят производственные предприятия в 11 регионах России, а также в Литве и Украине.

http://www.mechel.ru/shareholders/

«Мечел» объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от сырья до продукции с высокой добавленной стоимостью. В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках.

«Мечел» входит в пятерку мировых производителей коксующегося угля* и находится в числе мировых лидеров по объему производства концентрата коксующегося угля. Компания занимает третье место в России по общей добыче углей и контролирует более четверти мощностей по обогащению коксующегося угля в стране. «Мечел» также занимает второе место в России по производству сортового проката, является крупнейшим и наиболее многопрофильным производителем специальных сталей и сплавов в России.

«Мечел» располагает крупнейшей в России и одной из крупнейших в Европе металлосервисной и торговой сетью «Мечел Сервис Глобал», которая насчитывает около 80 подразделений, в том числе более 30 сервисных центров. В состав «Мечел Сервис Глобал» входят российская компания, дочерние компании в странах СНГ, Западной и Восточной Европе.

«Мечел» – первая и единственная в России, Центральной и Восточной Европе горнодобывающая и металлургическая компания, разместившая свои акции на Нью-Йоркской фондовой бирже. С 2004 года АДР на обыкновенные акции компании торгуются на крупнейшей американской площадке. С мая 2010 года на Нью-Йоркской фондовой бирже также торгуются АДР на привилегированные акции ОАО «Мечел».

* без учета китайских производителей

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций