Авто-репост. Читать в блоге >>>

| Число акций ао | 11 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 64,4 млрд |

| Выручка | 7,9 млрд |

| EBITDA | 3,5 млрд |

| Прибыль | 2,8 млрд |

| Дивиденд ао | 75,68 |

| P/E | 23,0 |

| P/S | 8,2 |

| P/BV | 68,9 |

| EV/EBITDA | 18,4 |

| Див.доход ао | 1,2% |

| Диасофт Календарь Акционеров | |

| Прошедшие события Добавить событие | |

«Диасофт» – один из крупнейших российских разработчиков и поставщиков IT-решений для финансового сектора и других отраслей экономики. За 30 лет работы на рынке финансовых технологий в компании накоплен уникальный опыт разработки, внедрения и сопровождения комплексных систем автоматизации банков, страховых и инвестиционных организаций, казначейств корпораций. 15 лет «Диасофт» инвестирует в продвижение идей и технологий цифровой трансформации, в создание и развитие омниканальной цифровой платформы.Компания включена в перечень системообразующих организаций российской экономики в сфере ИКТ. Клиентами компании являются 8 банков из топ-10.

T-компания «Диасофт» объявила ценовой диапазон в ходе IPO на Мосбирже. Ценовой диапазон был установлен в коридоре от ₽4000 до ₽4500 за акцию.

Это соответствует оценке «Диасофт» в размере от ₽40 млрд до ₽45 млрд без учета средств, привлеченных на IPO.

Старт торгов — 16 февраля.

Общий размер IPO может составить до ₽4,14 млрд. Компания базово предложит до 800 тысяч акций — это соответствует 8% free-float.

Диасофт — восходящая звезда российского фондового рынка.

IPO только началось, а переподписка по слухам уже запредельная.

Компания даже приняла решение остановить сбор заявок раньше на 2 дня.

Какой будет аллокация и итоговая цена размещения?

Оперативный комментарий каналу PROFIT дадут ТОПы компании в прямом эфире!

В 20.00 на канале Сергея Попова, основателя NZT Rusfond, Global Invest Fund и совладельца сообщества PROFIT, Александр Глазков, генеральный директор, председатель правления, член совета директоров, Александр Генцис, директор по работе с клиентами и партнерами, член совета директоров, ответят на актуальные вопросы о изменении сроков сбора книги заявок, о сделке в целом и о стратегии роста компании.

Присоединиться к трансляции и задавать вопросы можно по ссылке.

Макс Бодров, как всегда, самое интересное начинается после IPO

Александр Сережкин, Кто сказал что юр.лица будут участвовать в небольшой объёме? Вчера один только Малышок, как управляющий фондом, подал за...

Компания Диасофт проводит сбор заявок на IPO с 7 февраля по 12 февраля. Ожидается, что акции начнут торговаться на Мосбирже под тикером DIAS с 13 февраля. Разберёмся, что нужно знать инвесторам перед IPO.

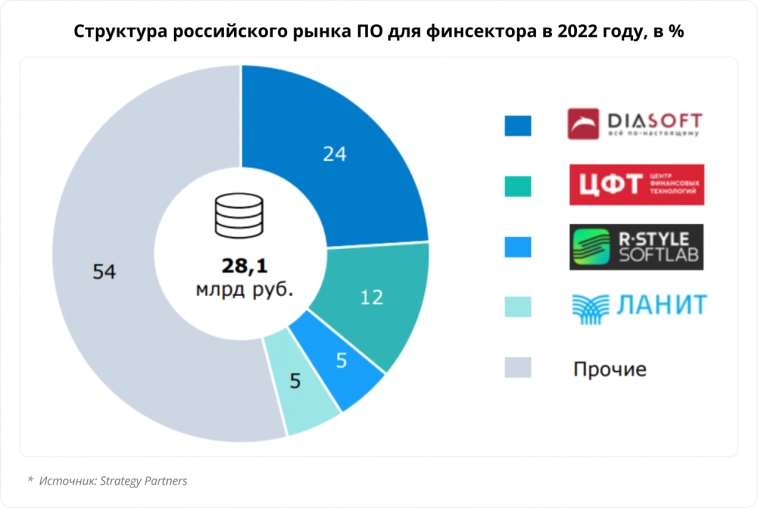

Диасофт — ИТ-компания, разработчик и поставщик программного обеспечения (ПО) для финансового сектора. Доля компании в этом сегменте российского рынка — 24%.

Выручка делится на 4 сегмента:

Диасофт демонстрирует хорошие темпы роста: из года в год растёт показатель новых контрактов, что приводит к увеличению законтрактованной выручки — её значение на 30 сентября 2023 года составило 16,8 млрд руб.

«Диасофт», едва объявив о ценовом диапазоне своих акций при выходе на IPO, встретились в онлайне с Тимофеем Мартыновым, чтобы рассказать, когда руководство собирается забрать деньги и наслаждаться заслуженной пенсией, и зачем компания хочет вернуть сотни своих бывших сотрудников. В целом ужин на четыре персоны получился крайне насыщенным, хотя периодически разговор превращался в набор непонятных слов — что-то на айтишном. Делать ли ставку в 4,5 тысячи за акцию после всех этих речей, каждый решает сам, но пока недостатка участников не наблюдается. Если во время беседы топы говорили, что последний день приёма заявок — 14 февраля, уже на следующий день книгу было решено закрыть на два дня раньше.

— У нас очередное интересное IPO, компания «Диасофт», производитель софта для финансового сектора, — представил гостей своим зрителям Тимойе Мартынов. - Сегодня у нас на прямой связи Александр Глазков, генеральный директор, член Совета директоров «Диасофта», Александр Генцис, директор по работе с клиентами и партнерами, член Совета директоров и Дмитрий Поленов, финансовый директор. Огромное спасибо, что вы с нами разговариваете сразу, практически после объявления конкретных параметров IPO. Скажите, ну вот если это не секрет, слухи говорят, что уже книга один раз переподписана.

ПАО «Диасофт» (далее – «Диасофт», «Компания» и совместно с дочерними обществами – «Группа»), лидирующий разработчик программного обеспечения для финансового сектора и других отраслей экономики, объявляет об изменении даты закрытия книги заявок в рамках первичного публичного Предложения (далее – IPO или «Предложение») обыкновенных акций (далее – «Акции») Компании на 12 февраля 2024 года и начале торгов Акциями на Московской бирже c 13 февраля 2024 года.

В связи с повышенным интересом со стороны институциональных и розничных инвесторов к Предложению Компании было принято решение о досрочном прекращении сбора заявок в рамках процедуры букбилдинга в 15:00 по московскому времени 12 февраля 2024 года.

Ожидается, что расчеты с инвесторами на Московской бирже будут проведены 13 февраля 2024 года. Торги Акциями Компании во втором уровне листинга Московской биржи начнутся в тот же день, 13 февраля 2024 года, под тикером DIAS и ISIN RU000A107ER5.

Диасофт — российский разработчик ПО, работает с 1991 года. Если Астра известна в первую очередь своей операционной системой Astra Linux и целым зоопарком различных инфраструктурных программных решений, то у Диасофт есть четкая специализация — софт для финансового сектора.

В числе крупных клиентов Диасофта 15 из 30 крупнейших банков России, а также ведущие российские страховые и управляющие компании.

Основные программные продукты:

— Digital Q.Financials — комплекс решений для банковского бизнеса;

— Digital Q.Risk&Compliance — управление рисками и соблюдением нормативов;

— Digital Q.Analytics — бизнес-аналитика и отчетность;

— Digital Q.Financial Markets — для рынков капитала;

— Digital Q.ERP — модули управления ресурсами предприятия;

— Digital Q.Government — цифровизация государственного сектора.

Основная часть выручки приходится на крупные финансовые организации. Так, 64 крупнейших клиентов приносят 92% выручки, из них 16 наиболее крупных — 61%. Коэффициент оттока клиентов у Диасофта составляет около 1-2% ежегодно, то есть немного. Как отмечает сама компания, это обусловлено высоким качеством обслуживания и сложностью перехода на другие системы из-за их интеграции с инфраструктурой клиента.

Скоро стартует начало размещения компании Диасофт. С первым взглядом на компанию можно ознакомиться здесь. Теперь более детально рассмотрим рынок, на котором компания планирует расти.

Компания широко представлена на рынке программного обеспечения для финансового сектора. На нем она занимает крупнейшую долю в 24%. Стратегические сегменты для компании: сектор корпоративного ПО для всех отраслей экономики (ERP) и госсектора и системное ПО и средства производства программных продуктов.

По прогнозам Strategy Partners, который выпустил отраслевой отчет российского рынка ПО, объем целевого рынка Диасофт, который включает 3 сегмента, к 2028 году вырастет в 2 раза.

Решений на новых направлениях не так много, и это рынок продавца, потому что спрос кратно выше предложения. Процесс импортозамещения не проходит быстро, он находится в активной фазе. Запрет на использование иностранного ПО вступает в силу с 1 января 2025 года.

+ 1 отличная компания на Мосбирже

Диасофт –крупный российский разработчик ПО в финансовом секторе, который стремится выйти еще в несколько секторов (госсектор, ERP – системы повседневного планирования для компаний, системы управления базами данных и другие).

Компания уже работает с 8 из 10 российских топ-банков по размеру. Ее доля на рынке финансового ПО составляет 24%, и компания стремится довести ее до 32% к 2026 году.

Финансовые показатели

➡️ Выручка, в млрд руб.(в скобках темпы роста в %)

• 2020 = 5,68

• 2021 = 6,60 (+16,2%)

• 2022 = 7,19 (+8,9%)

• 2023 (прогноз)= 8,88 (за 1-е полугодие 2023 года = 3,38 при том, что за 1-е полугодие 2022 – 2,74, темпы роста полугодие к полугодию — +23,4%)

• 2024 (прогноз)= 10,97 (+23,5%)

Финансовый год Диасофта заканчивается 31 марта, поэтому результаты за 2023 год увидим чуть позже. Темпы роста выручки Диасофта прогнозируются на уровне 30% год к году, я закладываю в модель с запасом несколько меньшие результаты.

Диасофт — разработчик программного обеспечения для финансового сектора и других отраслей, планирует провести IPO на Мосбирже.

Стоит ли в нем участвовать?

Параметры IPO

Диапазон цены 4000-4500 рублей за акцию.

Всего будет предложено 800 тыс. акций. 500 тыс. акций от допэмиссии и 300 тыс. акций действующими акционерами. 800 тыс. акций — базовый размер IPO.

Текущий уставный капитал состоит из 10 млн акций.

У компании есть зарегистрированная допэмиссия на 600 тыс. акций, 500 тыс. будут предложены рынку в рамках IPO. 100 тыс. акций будут предложены действующим акционерам в рамках преимущественного права (последний комментарий был, что действующие акционеры не планируют его использовать).

То есть после допэмиссии уставный капитал составит 10,6 млн акций. А капитализация, исходя из диапазона цены 42,4-47,7 млрд рублей.

Деньги за 600 тыс. акций пойдут в компанию, остальные 300 тыс. акций будет кэш-аут.

Также действующие акционеры предоставят дополнительный пакет в размере 15% от базового размера IPO. Для проведения стабилизации цен в течение 30 дней после начала торгов (на последних IPO стандартная практика). То есть всего предложение может составить 920 тыс. акций или 3,7-4,1 млрд рублей. Без стабилизационного пакета 3,2-3,6 млрд рублей.

👛👛👛📯📯📯🎺🎺🎺🪕Ура, дивиденды от Диасофт!!!🎁🎁🎁Совет директоров ПАО «Диасофт» рекомендовал акционерам выплатить дивиденды за второе п...

Евгений Галеев, а здесь всё еже интереснее. Смотри после 16 февраля, цена на IPO задерут в небо. Юр. лица будут участвовать в небольшом объё...

Александр Сережкин, Не получиться как с Делимобилем?)) когда собирали деньги то же говрили дадим дивиденды, собрали, вышли на торги и сказал...