Валютные облигации Новатэк #NVTK

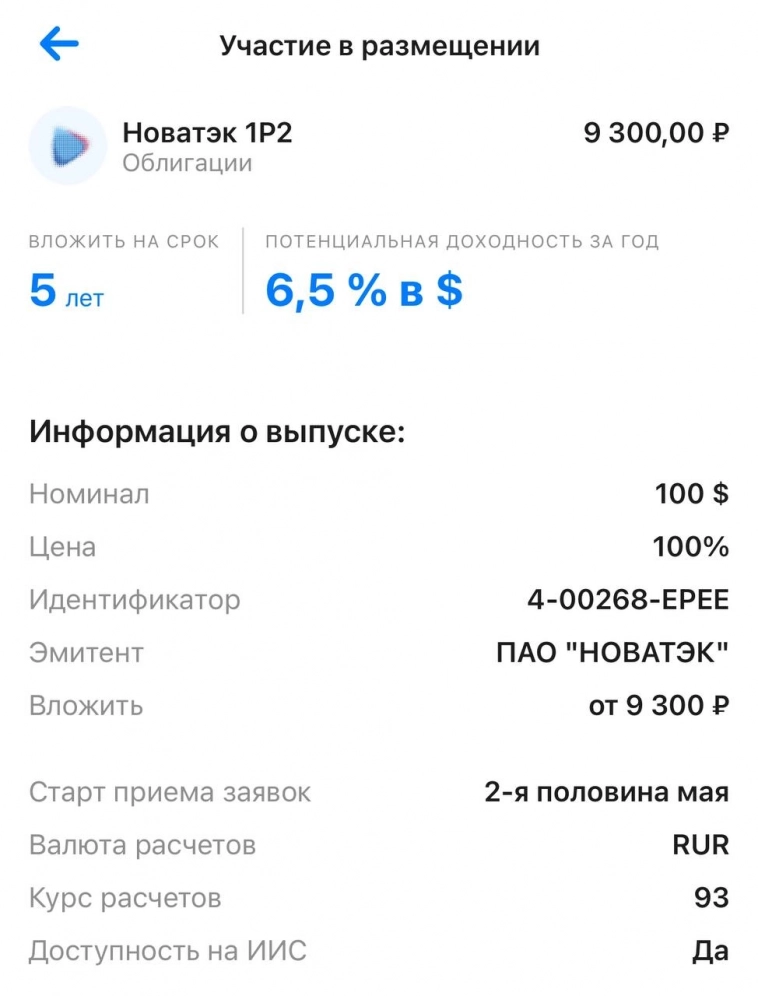

🔜Размещение долларовых облигаций серии 001Р-02

▫️17 мая с 10:00 до 16:00 мск будет проведен сбор заявок

▫️Номинал – 100 USD

📌Расчеты по облигациям будут безналичными в рублях РФ по официальному курсу Банка России: на дату, в которую совершается сделка купли-продажи облигаций при размещении облигаций, и на дату выплаты купона или погашения.

▫️Срок обращения – 5 лет

▫️Купонный период 91 день.

💰Ориентир по ставке 1-го купона находится на уровне не выше 6,50% годовых. Что дает премию к кривой долларовых облигаций сектора нефтегаза в размере 80-100 б.п.

Эмитент

Кредитный рейтинг эмитента — AAА(RU) / ruААА, «Стабильный» от АКРА и Эксперт РА.

🗣Мнение: мы считаем, это размещение может быть интересно для включения в портфель на небольшую долю с целью диверсификации.

______________

📌Поучаствовать в размещении через КИТа можно по телефону 8 800 101 00 55, доб. 1

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций