Florid F.

US & China сравнение экономик 2024

- 05 июня 2024, 17:55

- |

Это график сравнивает США и Китай по трём различным экономическим показателям: ВВП (прогноз на 2024 год), оценка рынка акций на 29 февраля 2024 года и доля мировых накопительных иностранных прямых инвестиций (ИПИ) с 1990 по 2022 год.

Ключевые моменты

Сильное восстановление Америки после пандемии COVID-19 подняло ее долю в мировом ВВП до более чем 26% (2024 г.)

Доля Китая на мировом рынке акций сократилась в последние годы, поскольку страны, такие как Индия, Япония и США, превосходят его

Восхождение Китая на второе место в мировом рейтинге прямых иностранных инвестиций (ПИИ) свидетельствует о его все большей привлекательности для глобального бизнеса несмотря на регулятивные вызовы и геополитические напряжения.

- комментировать

- Комментарии ( 0 )

Прогнозы по ключевым ставкам ЦБ для развитых экономик мира

- 25 мая 2024, 12:39

- |

Хотя инфляция в США замедлилась во второй половине прошлого года, ценовые давления вернулись в 2024 году, заставляя инвесторов переосмыслить, насколько скоро центральные банкиры снизят ставки.

Несмотря на недавнее увеличение, прогноз по процентным ставкам для многих экономик выглядит оптимистичным благодаря смягченным энергетическим ценовым ударом и уменьшению нарушений в поставочных цепочках. Тем не менее, остаются краткосрочные риски, включая устойчиво высокую инфляцию в сфере услуг, затрудняющую прогнозы.

Эта графика показывает прогноз процентной ставки для передовых экономик, основанный на Всемирном экономическом прогнозе Международного валютного фонда (МВФ) на 2024 год.

Как мы видим, прогнозируется, что США впервые снизят ставку во втором квартале 2024 года.

В целом, ставки будут снижены очень постепенно, с ожидаемыми двумя дополнительными снижениями ставок в этом году. К 2027 году прогнозируется, что процентные ставки снизятся до 2,9% после серии умеренных снижений ставок по мере того, как инфляция исчезнет.

( Читать дальше )

Самые быстрорастущие развивающиеся рынки (ЕМ) мира 2024-2029

- 25 мая 2024, 12:27

- |

Большие развивающиеся рынки прогнозируется, будут играть более значительную роль в стимулировании мирового экономического роста в будущем, под влиянием демографических изменений и растущего класса потребителей.

В то же время прогнозируется, что многие более мелкие нации увидят рост своих экономик в два раза выше глобального среднего за следующие пять лет благодаря богатым природным ресурсам среди других факторов. Тем не менее, повышенный уровень долгов представляет определенные риски для будущей экономической деятельности.

Эта графика показывает развивающиеся рынки с самым быстрым прогнозируемым ростом до 2029 года на основе данных из Доклада Международного валютного фонда о мировых перспективах экономики на 2024 год.

Как третья по величине страна Южной Америки по территории, Гайана прогнозируется стать самой быстрорастущей экономикой в мире сейчас и до 2029 года.

Это благодаря значительному открытию нефтяных месторождений в 2015 году компанией ExxonMobil, что подтолкнуло экономику страны к четырехкратному росту всего за последние пять лет. К 2028 году прогнозируется, что у этой страны из 800 000 человек будет самое высокое производство сырой нефти на душу населения, обогнав Кувейт впервые.

( Читать дальше )

Топ 10 стран-должников МВФ

- 25 мая 2024, 12:11

- |

Десять стран, наиболее задолжавших Международному валютному фонду (МВФ). Основанный в 1944 году, МВФ поддерживает экономический рост стран, предоставляя финансовую помощь и рекомендации по политике для улучшения стабильности, производительности и возможностей для трудоустройства.

Методология

Мы составили этот рейтинг, используя данные Международного валютного фонда (МВФ) о суммарном объеме задолженности перед МВФ. Мы выбрали последние данные о долгах для каждой страны, точные на 29 апреля 2024 года.

Основные выводы

Долг Аргентины перед МВФ эквивалентен 5% ВВП страны.

Пять из десяти наиболее задолжавших стран находятся в Африке, в то время как три — в Южной Америке.

Страны обращаются за займами в МВФ для решения экономических кризисов, стабилизации своих валют, внедрения структурных реформ и улегчения трудностей с платежным балансом.

Как $100 выросли от вида класса активов (1970-2023)

- 19 апреля 2024, 20:21

- |

Результаты

Рост инвестиции в размере $100 в различные классы активов с 1970 по 2023 год. Эти данные были получены из источника Aswath Damodaran в Нью-Йоркском университете.

Основной вывод

Индекс S&P 500 значительно превзошел другие основные классы активов за последние пять десятилетий, опередив американские 10-летние облигации почти в десять раз с 1970 года.

Акции США

Инвестиция в размере $100 в индекс S&P 500 в 1970 году выросла бы до внушительных $22,419 к 2023 году, принося 12% годовых при учете реинвестированных дивидендов.

Облигации

С годовой средней доходностью 8.8%, $100, инвестированные в корпоративные облигации в 1970 году, к 2023 году стали бы стоить $7,775, что на 65% меньше, чем инвестиция в индекс S&P 500.

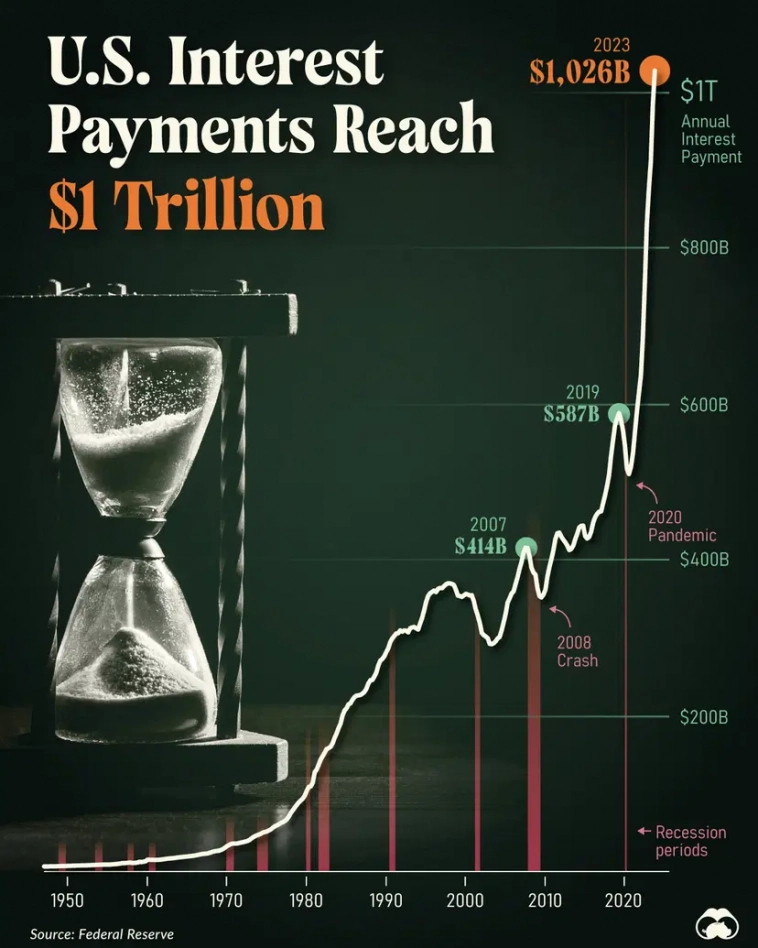

Процентные платежи по долгу США достигли $1T

- 19 апреля 2024, 20:11

- |

Ежегодные процентные выплаты по национальному долгу США с 1947 года, на основе данных Федеральной резервной системы.

Счет за растущий долг Америки

Стоимость оплаты национального долга Америки пересекла отметку в $1 трлн в 2023 году, увеличившись более чем вдвое за последнее десятилетие.

Более того, Конгресский бюджетный офис прогнозирует, что США потратят больше на обслуживание долга, чем на военные расходы, в 2024 году впервые за всю историю.

Рост затрат на проценты обусловлен смесью высоких процентных ставок и рекордных $34 трлн государственного долга, что в конечном итоге может нарушить государственные расходы.

Прогноз долга

В ближайшие 10 лет правительство США планирует потратить исторические $12,4 трлн на процентные платежи, что составляет примерно $37,100 на каждого американца.

ОДК-УМПО Уфа (RTS Board: umpo) допэмиссия акций

- 31 октября 2023, 13:27

- |

УМПО дополнительно разместит акции номиналом 725 млн рублей

Общее собрание акционеров ПАО «ОДК-УМПО» приняло решение о дополнительной эмиссии 725 млн обыкновенных акций номинальной стоимостью 1 руб. каждая. Ценные бумаги будут размещены по закрытой подписке, круг лиц, которые смогут их приобрести, не раскрывается.

Цена размещения дополнительных акций — 76,4 руб. за каждую. Оплата ценных бумаг предусмотрена в российской валюте или путем зачета денежных требований к компании.

Цель размещения акций — увеличение уставного капитала ОДК-УМПО.

В 2024 году предприятие запланировало рост объема производства на 60%. Оно намерено увеличить выпуск двигателей для боевой и гражданской транспортной авиации, а также индустриальных и вертолетных двигателей.

Игра почти окончена

- 13 июля 2023, 15:10

- |

Отчет об инфляции за июнь побудил инвесторов заявить, что миссия Федерального резерва по борьбе с инфляцией почти выполнена. Доходность казначейских облигаций резко упала, акции выросли, а доллар рухнул, как камень. Показатель индекса доллара Bloomberg упал больше всего за шесть месяцев и близок к тому, чтобы свести на нет весь рост, вызванный самым крутым циклом роста ставок ФРС за последнее поколение. Спотовый индекс доллара Bloomberg закрылся в среду на уровне 1208,67, что всего на 1,2% выше уровня, на котором он стоял 9 марта 2022 года, за неделю до первого повышения ставки центральным банком США.

Ралли доллара достигло своего пика в сентябре 2022 года, прибавив более 13%, еще до того, как ФРС начала замедлять темпы своей кампании ужесточения. Даже если ФРС останется в силе со своими июньскими прогнозами и повысит в этом году еще дважды, а не тот, на который рассчитывают рынки, это вряд ли остановит доллар, возвращающийся к исходной точке. После этого он может легко стабилизироваться, если центральный банк США достигнет желаемого мягкого экономического приземления, или пойдет вниз, если сигнал перевернутой кривой казначейских облигаций о приближении рецессии окажется точным.

( Читать дальше )

теги блога Florid F.

- 10 Year Note

- bitcoin

- COVID-19

- crisis

- DXY

- EM

- Emerging Markets

- futures contract

- Nikkei 225

- nikkei индекс

- oil export

- QE

- RUB рубль

- S&P500

- S&P500 фьючерс

- US Treasury

- USD index

- Wall Street

- WTI - CL

- активы

- акции

- акции США

- банки

- баффет

- биржа

- БОГАТЕИ

- богатейшие люди

- бренды

- Брокерские счета

- брокеры

- бычий тренд

- ввп

- Венесуэла

- вопрос

- долг

- Долг ВВП

- доллар

- Доллар рубль

- доход

- доходности

- ЕЦБ

- жижа куда же ползешь

- Золотишко ты мое золотишко

- золото

- Золото Gold

- инвестор

- индекс доллара

- индексы акций S&P500

- Инновации

- Ключевая ставка ЦБ РФ

- количественное смягчение

- коронавирус

- короновирус

- короновирус в сша

- Коррупция

- кризис

- кризис 2020

- мвф

- Миллардеры

- Москвовская биржа

- музыка

- Нефть

- нефтяная война

- Нефтяной рынок

- облигации

- оффтоп

- пенсионная система

- пенсионные накопления

- прогноз

- процентной ставке США

- процентные ставки

- развивающиеся рынки

- регулирование рынка

- рисковые активы

- росс рынок

- спекуляции

- ставка ФРС

- ставка ФРС США

- страх и жадность

- сша

- США Китай

- технологические компании

- трейдеры

- трейдинг

- трейдинг - скучная профессия

- фаст-фуд

- ФЕД резерв

- финансовые активы

- фондовый рынок сша

- форекс

- ФРС

- ФРС США

- футбол

- Фьючерсы и Опционы

- ЦБ

- частный инвестор

- экономика

- Эпидемия

- 2019