TradPhronesis

Оценка стоимости биткоина (Часть 2)

- 14 января 2021, 11:28

- |

Основной вывод из первой части: в оптимистичном сценарии можно рассчитывать на рост капитализации криптовалют с 1 до 5 трлн. долл. к 2025 г. (https://t.me/TradPhronesis/49)

Перейдем к оценке биткоина. Его доля в общей капитализации криптовалют находится на уровне 60%. Очень вероятно, что до 2025 года на рынок выйдут криптовалюты, созданные консорциумами банков, IT гигантами и, главное, государствами. Доля биткоина снизится. Предположим, с 60% до 30% (его доля уже снижалась до этого уровня в 2017 г.). И это тоже оптимистичный сценарий, ведь государства будут явно не на стороне биткоина, продвигая свои валюты.

Тогда капитализация биткоина вырастет к 2025 году с нынешних 600 млрд. долл. (при цене на уровне 30 тыс. долл.) до 1,5 трлн. долл. (доля 30% от 5 трлн. долл. рынка криптовалют в 2025 г. – см. Часть 1). Это даст среднегодовую доходность 20% годовых.

С учетом всех рисков, потенциальная доходность биткоина крайне низкая. При текущем уровне цен (30 тыс. долл.) и предложенных допущениях биткоин значительно переоценен.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Нассим Талеб про 6 января 2021

- 12 января 2021, 18:04

- |

Нассим Талеб: «Если бы кто-то год назад описал 6 января 2021 года (и события, связанные с ним) и попросил вас угадать поведение фондового рынка, признайте, что вы бы ошиблись.

Просто поймите, новости не помогают вам понять рынки.

Теперь работайте над тем, чтобы иметь хороший 2021 год.»

_______________________________________________________________________________________________

Новый материал "Определение разумной/справедливой стоимости биткоина" на канале: t.me/TradPhronesis

Сколько должен стоить биткоин

- 12 января 2021, 12:17

- |

В рамках анализа ставится цель определить разумную (или справедливую/фундаментальную) стоимость биткоина.

Материал разбит на две части. Перспективы роста рынка криптовалют и Оценка стоимости биткоина.

Часть 1. Перспективы роста рынка криптовалют

Многие знают, в макроэкономике существуют показатели объема денежной массы (их называют денежные агрегаты):

- М0 = наличные деньги в обращении (монеты, банкноты);

- М1 = М0 + средства на расчетных и текущих счетах, чеки, вклады до востребования;

- М2 = М1 + срочные вклады;

- М3 = М2 + сберегательные вклады, коммерческие векселя и краткосрочные государственные ценные бумаги.

( Читать дальше )

Майкл Бьюрри о Тесла

- 11 января 2021, 14:41

- |

Хорошее сравнение привел на днях Майкл Бьюрри, разбогатевший в свое время на лопнувшем пузыре ипотечного кредитования в 2008 году и ставший прототипом одного из персонажей фильма «Игра на понижение». Он заметил, что размер дневного колебания капитализации Tesla сопоставим со всей капитализацией General Motors.

Сам Майкл называет уровень цен на акции Tesla «абсурдными» и, по слухам, шортит их с декабря прошлого года.

См. также «ИНВЕСТИРОВАНИЕ В ЭПОХУ ФИНАНСОВЫХ ПУЗЫРЕЙ. УРОКИ ИЗ ПРОШЛОГО – 1999-2000 гг.» по ссылке: t.me/TradPhronesis/33

А также новый материал "Определение разумной/справедливой стоимости биткоина" по ссылке: t.me/TradPhronesis

Выживаемость в трейдинге

- 10 января 2021, 17:24

- |

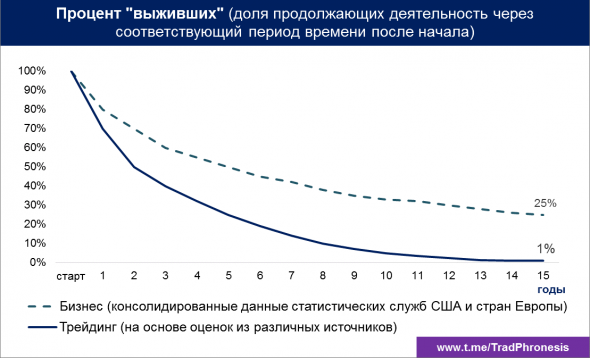

Анализ выживаемости в бизнесе был приведен ранее.

Трейдинг тоже своего рода бизнес — ты инвестируешь деньги и время в надежде получать доход. На первый взгляд, этот «бизнес» имеет много преимуществ. Потенциал заработка здесь теоретически не ограничен, ты не привязан к месту работы и сам себе хозяин, этот бизнес можно начать при небольших начальных вложениях и осуществлять параллельно основному виду деятельности, успех здесь не так сильно зависит от уровня образования или IQ, трейдингом можно заниматься и в 15 и в 90 лет, этот бизнес масштабируется.

Однако статистика «смертности» среди трейдеров гораздо более удручающая, чем в реальном бизнесе. По данным, собранным из разных источников, следует, что не более 10% трейдеров «доживают» до 10-и летнего юбилея. Через 15 лет только для 1% трейдинг будет экономически целесообразным. Для остальных 99% трейдинг останется убыточным занятием, и большинство прекратит эту деятельность.

( Читать дальше )

Процент выживших

- 09 января 2021, 18:15

- |

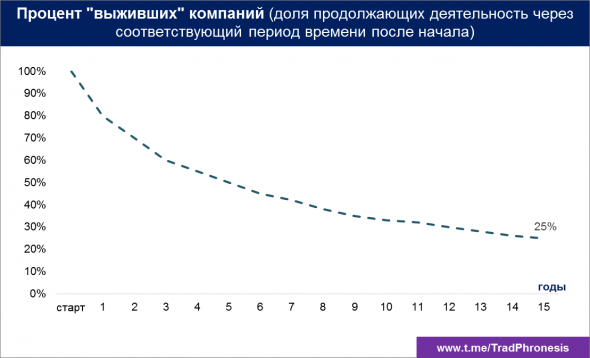

Почти каждый третий россиянин готов попробовать себя в предпринимательстве (по данным Министерства экономического развития).

Метод статистического анализа — Анализ выживаемости — применяется в статистических службах многих стран, в т.ч. и для определения уровня «смертности» среди компаний в зависимости от срока их существования. В большинстве регионов мира (и Россия не исключение) наблюдается примерно одна и та же картина. Через 10 лет после запуска бизнеса только 40% предпринимателей продолжают осуществлять свою деятельность. Через 15 лет выживших уже порядка 25%.

Некоторые из выживших становятся по-настоящему крупными и устойчивыми компаниями, но и здесь статистика неумолима. К примеру, с середины 1950-х годов список компаний из S&P 500 обновился на 90% (справедливости ради, отметим, часть из «ушедших» компаний была поглощена более сильными конкурентами).

Исследования показывают, средняя продолжительность жизни крупных компаний снижается (20 лет сегодня против 40 лет в середине прошлого века). И, как полагают в McKinsey, к концу уже этого десятилетия до 50% компаний из списка индекса S&P 500 могут просто исчезнуть из него.

( Читать дальше )

Прогнозы стратегов

- 08 января 2021, 14:06

- |

На этой неделе JP Morgan допустил, что биткоин может в долгосрочной перспективе подорожать до $146 000. Goldman Sachs ждет рост S&P 500 до 4300 к концу 2021 года, а к концу 2022 года, по их прогнозу, рост составит еще 7% (до 4600).

В конце или начале каждого года большинство инвестиционных структур и рыночных стратегов считают своим долгом сделать какой-нибудь прогноз. Причем часто, видимо для убедительности, прогноз дают с точным значением уровня цен и сроков.

Ниже представлена статистика за 20 лет, дающая представление о точности таких прогнозов от стратегов ведущих банков для рынка акций США.

Как сказал один из партнеров Баффета: «Никаких прогнозов на 2021 год, как обычно. Нет, подождите. Вообще-то у меня есть один. Я предсказываю, что большинство прогнозистов снова ошибутся. Этот мой прогноз всегда побеждает».

телеграм канал: t.me/TradPhronesis

Биткоин, Тесла.. Или как сэр Исаак Ньютон чуть не проиграл все деньги

- 07 января 2021, 19:03

- |

Давно известно, поведение людей на рынках не меняется. Наше поведение всегда было и будет подвержено различным поведенческим искажениям. Одно из них называется «Стадный эффект или эффект повального увлечения» (сascades/herding bias). Люди являются социальными существами, и в отсутствии информации или времени для принятия решений мы следуем друг за другом. Мы склонны делать что-то или верить во что-то лишь потому, что другие люди так делают или верят. Вероятность, что человек примет какое-то убеждение, увеличивается, если это убеждение поддерживается большим числом людей. Это сила группового мышления. Именно из-за нее люди толпой покупают или продают акции и другие активы, создавая то рыночные пузыри, то обвалы на рынках.

Ровно 300 лет назад произошла известная многим история.

Сэр Исаак Ньютон, один самых блестящих умов за всю историю человечества, сформулировавший закон всемирного тяготения и три закона механики, тоже попал под влияние вышеупомянутого поведенческого искажения и чуть не потерял все свое состояние на покупке акции компании «Южные моря».

( Читать дальше )

Инвестирование в эпоху финансовых пузырей. Уроки из прошлого – 1999-2000 гг.

- 06 января 2021, 11:02

- |

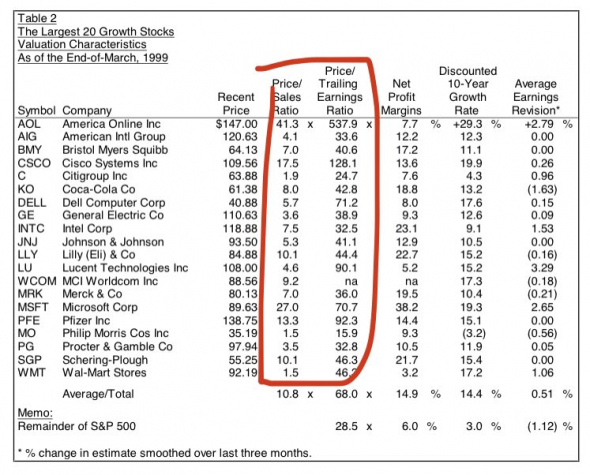

Когда цены на активы обновляют исторические максимумы, полезно вспомнить уроки истории. А именно пузырь 1999-2000 гг. на рынке акций интернет-сектора.

В материалах того времени много информации, раскрывающей настроения инвесторов и обстановку, в которой они находились. Соратник Джорджа Сороса, управлявший его фондом Quantum, опытнейший Стэнли Дракенмиллер вспоминал: «Я купил на пике рынка в марте 2000 года в эмоциональном припадке, потому что не мог смириться с тем, что рынок так сильно растет. Я нарушил все правила, которые усвоил за 25 лет.”

Итак, что полезного можно вынести из пузыря 1999-2000 гг.?

Урок 1. Пузырь в одном секторе приводит к неоправданно завышенной оценке на других рынках.

Пузырь в 1999-2000 гг. был не только в интернет-секторе. К примеру, Coca-Cola и General Electric торговались с P/E 40x, Pfizer 90x. (см. табл. ниже)

Урок 2. Утверждение „это не пузырь, если все говорят, что это пузырь“ не соответствует действительности.

( Читать дальше )

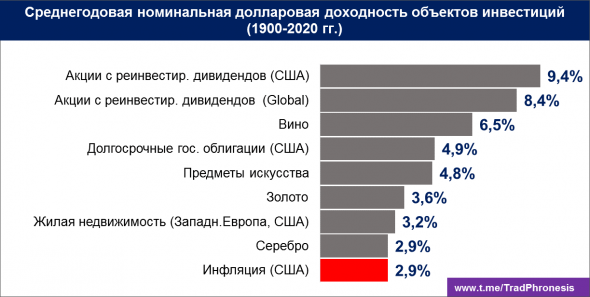

Доходность активов 1900-2020 гг.

- 05 января 2021, 10:16

- |

Телеграм канал: t.me/TradPhronesis

теги блога TradPhronesis

- 10000 часов

- Amazon

- Apple

- berkshire hathaway

- bitcoin

- bubble

- buyback

- cash

- day trading

- ETF

- ethereum

- EV

- Evergrande

- gamestop

- GPT

- halving

- history

- investing

- Morningstar

- Nike

- nikkei индекс

- Nikola

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- Tesla

- TSLA

- vix индекс

- акции

- акции США

- альфа

- Асват Дамодаран

- асимметрия

- аудит

- аудиторы

- Баффет

- Безос

- Билл Миллер

- Биткоин

- богл

- вероятность

- Вино

- ВНП США

- говард маркс

- Греф

- далио

- деривативы

- Джим Саймонс

- Джоэл Тиллингаст

- доллар

- Доллар рубль

- доходность

- Индекс страха

- индикатор Баффета

- инфляция

- инфляция в России

- искусственный интеллект

- китайский фондовый рынок

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- монополия

- Нассим Талеб

- недвижимость

- обзор компании

- обзор рынка

- облигации

- опционы

- опционы SPY

- отчеты МСФО

- оценка

- питер линч

- прогноз

- прогнозы

- пузырь

- рациональность

- роскошь

- Рэй Далио

- сигналы

- сорос

- статистика

- стратегия

- США

- тесла

- топ 10

- торговые сигналы

- трейдинг

- уоррен баффет

- Уоррен Баффетт

- ФРС

- халвинг

- экономика США

- экономический дайджест

- Эмоции

- Япония