Андрей Филиппович

Экстренный пост по НОВАТЭК

- 23 мая 2024, 16:06

- |

Огромнейшее количество людей не понимает почему падает Новатэк, почему он должен расти, почему что-то идёт не так.

Начнём с того, что новатэк- это акция роста. Весь её рост зависит от перспектив будущих заработков.

Прямо сейчас крупнейшим активом компании является Ямал СПГ, который добывает в районе 22 млн. тонн спг в год

Арктик СПГ-2 это 3 установки на 19,8 млн. тонн спг в год суммарно

То есть этот проект должен был практически удвоить добычу спг Новатэком, что являлось огромным драйвером для роста компании.

Вроде бы всё построили, но вот США (очень серьезный игрок на рынке СПГ) делает всё, чтобы не позволить компании выйти на мировой рынок на всю.

Одна за другой санкции, которые очень больно бьют по компании. Самое больное- это корабли для доставки продукции. То есть компания готова выходить на мощности, но чисто физически не может доставить газ.

Вариантов в ближайшее время особо не предвидится. Танкеры для перевозки СПГ- это крайне сложный продукт, которого у компании нет. Это не нефтяные танкеры, которые по факту являются плавающими бочками.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Как же всё не просто с инфляцией

- 23 мая 2024, 16:06

- |

Вышли новые данные по инфляции. За последние 365 дней перевалила за 8%. Кто-то помнит про таргет в 4%?

Инфляция SAAR составляет примерно 6% (если по простому, то ИПЦ- это то расстояние, которое прошла инфляция, а SAAR- это скорость с которой двигается дальше)

У нас рыночная экономика и огромное число предприятий самостоятельно решают какую з/п платить. Дефицит рабочих упоминает каждый первый человек.

Сам недавно спрашивал у вас как обстоят дела с персоналом на работе и не получил ничего удивительного. Найти новых сотрудников всё тяжелее, зарплаты повышают, но это проблему не решает. У нас ещё сотни тысяч солдат получают космические деньги для большей части населения. А эти солдаты были рабочими, изъятие которых сильно усугубляет положение.

По состоянию на сегодня накопленная за 365 дней инфляция составляет 8,12%

На апрель — 7,84%

На март — 7,72%

На февраль — 7,69%

На январь — 7,44%

Видно, что идёт рост инфляции и это не радует. Обычно считается что для гашения инфляции необходимо сделать ключевую ставку выше SAAR на 4%. Сейчас же инфляция SAAR у нас составляет 6-8%, а ключевая ставка 16%, то есть на 8-10% выше, но инфляция всё же растёт.

( Читать дальше )

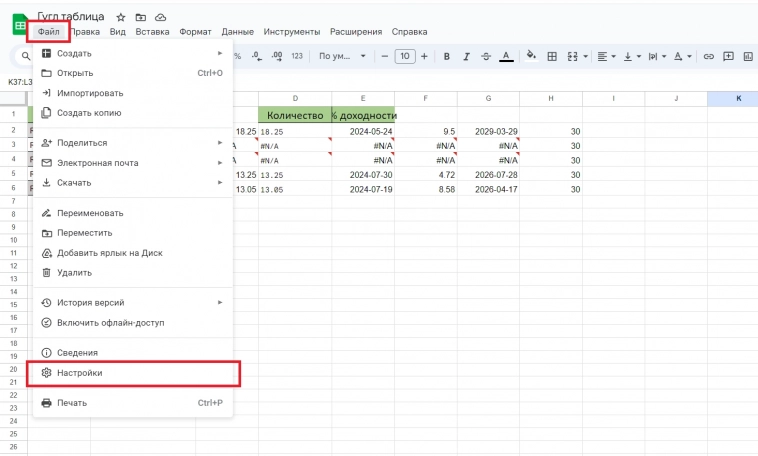

Гугл-таблица с данными из API Московской биржи. Подготовка таблицы

- 11 мая 2024, 17:20

- |

С таблицами excel разобрались, но у нас есть ещё большой пласт информации по гугл таблицам.

Тут также необходимо подготовка так как без неё у вас могут не подгружаться данные.

Вся подготовка заключается в изменении региональных настроек.

Переходим в «Файл» -> «Настройки»

Далее в «Региональные настройки» меняем регион на «Соединенные Штаты». Нажимаем «Сохранить настройки»

( Читать дальше )

Дилемма и как её решить?

- 06 мая 2024, 15:02

- |

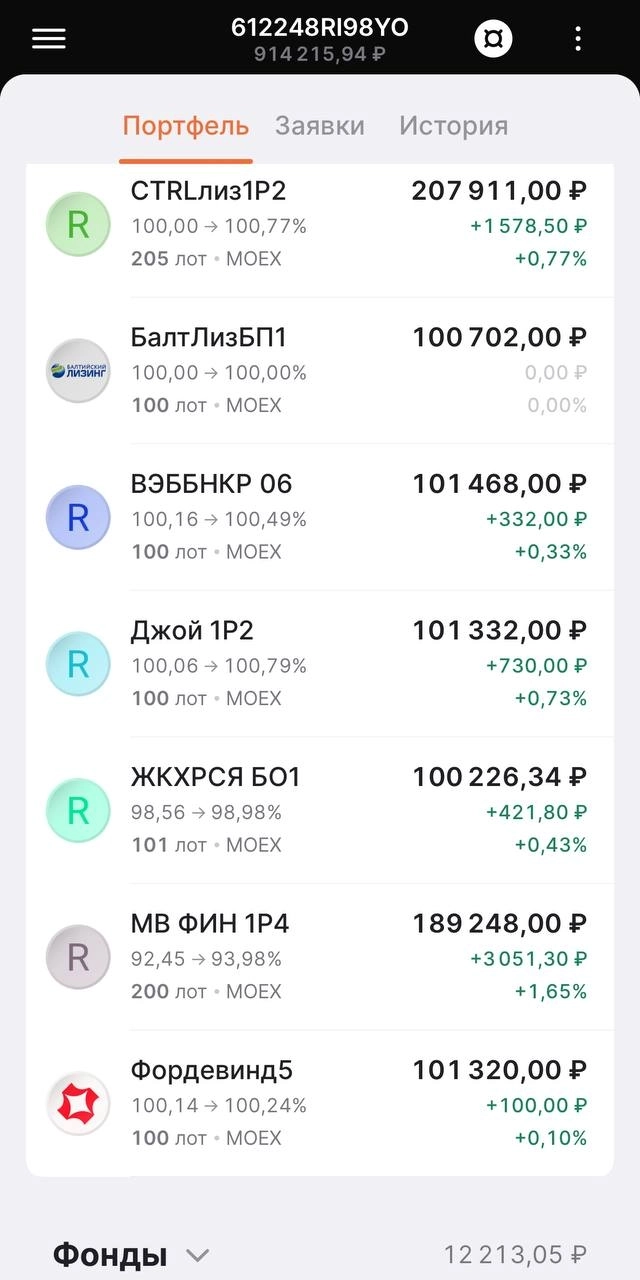

Возникла такая проблема: у меня практически не осталось свободных средств на счёту, а на размещении появился новый интересный выпуск

Выпуск облигаций Арлифт. Особо на нём останавливаться не будем. Тут главное знать, что он даёт 21,5% на первый год или YTM 23,22%

Смотрим на YTM и дюрацию каждого выпуска. Всё просто, чем выше YTM и ниже дюрация, тем лучше (исключения- это выпуски с дюрацией до 30 дней. Там не всегда адекватно считается)

Смотрим выпуски (YTM/дюрация):

Контрол лизинг RU000A1086N2

19,509%/2,44

Балтийский Лизинг RU000A108777

Тут сложнее так как это флоатер, но пока что 18,3% годовых

ВЭББАНКИР RU000A1082K7

22,42%/0,8 года

Джой Мани RU000A108462

Тоже флоатер с доходность 22%

ЖКХ Якутии RU000A100PB0

19,33%/0,24

М.Видео RU000A106540

21,7%/0,91

Фордевинд RU000A108AK6

22,51%/0,859

То есть у меня 7 выпусков и только 3 из них с YTM ниже 20%.

Контрол Лизинг продавать не буду так как это фиксированный купон на несколько лет впереди. Пока что это крайне интересный выпуск.

( Читать дальше )

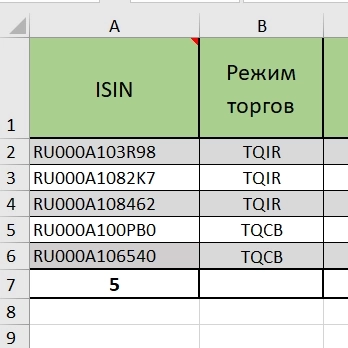

Excel таблица для мониторинга облигационного портфеля с данными из API московской биржи

- 02 мая 2024, 23:34

- |

Сильно улучшил таблицу и добавил большое количество новых полей. Некоторые из них у меня просили уже очень давно.

В таблице реализовано:

— Краткое название бумаги

— Доходность купона в %

— Доходность купона в рублях

— НКД

— Цена бумаги в процентах

— Номинал бумаги

— Цена бумаги в рублях (смог решить вопрос с амортизируемыми бумагами)

— Дата погашения

— Дата оферты

— Доходность к оферте

— YTM

— Эффективная доходность

— G-spread

— Дней до погашения

— Дюрация

Всё это будет вам доступно лишь при введении ISIN бумаги. Реализовано много решений, которые сильно упрощают работу.

+ ко всему этому в таблице есть простенькие формулы, помогающие в подсчёте не для одной бумаги, а если их у вас множество

Сама таблица находится тут

В этой статье я разберу каждый из пунктов по отдельности, чтобы сразу ответить на все вопросы

Для большего понимания можете также заглянуть в мою предыдущую статью. В ней я подробно рассказываю как работают формулы

Начинаем с ISIN и режима торгов

Это два самых главных элемента, которые нужны для расчёта всех остальных формул.

( Читать дальше )

Как работать с таблицами Excel. Как работают формулы?

- 29 апреля 2024, 19:07

- |

В статье я расписываю как пользоваться Excel таблицей с подтягиванием информации из API Московской биржи.

Таблицу удобно использовать для автономного подсчёта всех данных по инвестиционному счёту. Её можно кастомизировать как душе угодно.

Поехали!

Все ссылки работают через API Московской Биржи.

Чтобы понять, что такое API проведу аналогию с рестораном. База данных московской биржи- это кухня ресторана, мы и в ресторане и в финансовом мире- клиенты. Как, что, кем готовится на кухне или в базе данных биржи нас не волнует, нам важен конечный продукт. В ресторане официант принимает от нас информацию о том, что мы хотим, передаёт на кухню, там забирает заказ и приносит нам готовый заказ. API делает тоже самое, мы ему говорим что хотим, он делает все манипуляции с базой данных мосбиржи и приносит нам готовую информацию.

Чтобы начать пользоваться таблицей Excel необходимо лишь научиться работать с API, что мы сейчас и сделаем.

Для начала распишу общие принципы, чтобы было понятно откуда берутся данные.

( Читать дальше )

IPO МТС-Банка

- 25 апреля 2024, 10:59

- |

Основные параметры:

Ориентир цены: 2350-2500 рублей

Объём размещения: 10 млрд. рублей

Рейтинг: A

Потенциальный free-float: до 15%

Сбор поручений: до 25 апреля

Размещение: 26 апреля

Начну прежде всего, что ажиотаж вокруг данного IPO огромен. Книга заявок переподписана в 5 раз. Не верю в то, что это настоящий интерес к компании. Больше верю в следующее:

1- У МТС сильный узнаваемый бренд и это сильно подогревает интерес к IPO. Все ждут, что компания стрельнет в первый день размещения. Хотят быстрых денег. Считаю, что за сильным ростам должны стоять блестящие перспективы компании, а не громкие имена.

2- В России настоящий бум IPO после сравнительного затишья, к этому присоединяются ещё миллионы новых инвесторов, которые не торговали на рынке, когда выходили по настоящему крупные истории + нет жёсткого законодательства на предмет регулирования размера аллокации. Все уже свыклись с идеей, что всегда аллокация не превышает 10-20% и не редко вообще 4%.

Из-за этого на каждом углу вижу истории, когда люди подают заявки на миллионы рублей, понимая что только в этом случае они получат бумаг хотя бы на десятки тысяч рублей. Планируемый объём размещения 10 миллиардов. Если переподписка в 5 раз, то это значит, что подали заявок минимум на 50 миллиардов. Более 40 миллиардов вернётся в рынок, что радует.

( Читать дальше )

Актуальная таблица доходностей облигаций на 22.04.2024

- 22 апреля 2024, 13:41

- |

Мини инструкция как грамотно выбрать облигации, чтобы заработать выше рынка, которая далее будет расписана куда более детально:

1- Прежде всего смотрим на YTM бумаги, чем выше, тем лучше (Л — Логика). Не редко бывают удивительные истории. Не устану повторять про М.Видео. В A рейтинге средняя доходность составляет 16,88, а у 2 выпусков М.Видео почти по 22%. Это при том, что у компании всё хорошо, отчёты нормальные, недавно очередной выпуск облигационный погасили + её владелец очень влиятельное лицо. Такие возможности упускать нельзя.

2- Далее смотрим у бумаги дюрацию. Если она год+, то вы не сможете быстро (за пару месяцев) получить прибыль и выйти из бумаги. Идеально выбирать бумагу с высоким YTM и дюрацией от 4 месяцев до года. Например, есть ОФЗ с YTM почти 14% годовых, но их вы получите только продержав бумагу до погашения. Сейчас же взяв ОФЗ c YTM 14% в ближайший год, вы получите 10% при хорошем раскладе. Как это всё работает расскажу позже.

3- Далее нужно пойти в интернет и изучить положение компании. Вполне возможно, что такая высокая доходность даётся из-за того, что компания может стоять на грани банкротства.

( Читать дальше )

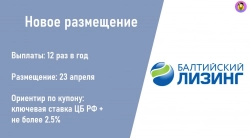

💰Новый выпуск Балтийского Лизинга

- 11 апреля 2024, 12:00

- |

Общая информация:

🔹Объем: не менее 3 млрд

🔹Выплата купона: ежемесячно

🔹Срок обращения: 3 года

🔹Оферта: не предусмотрена

🔹Амортизация: по 10% в даты выплат 27-36 купонов

🔹Дата сбора заявок: 18 апреля

🔹Дата размещения: 23 апреля

Рейтинг Эмитента: АА-

У эмитента уже есть несколько выпусков в общении – суммарно чуть больше 36.5 млрд рублей.

❗️Выпуск доступен неквалам.

Ориентир ставки купона: ключевая ставка ЦБ РФ + не более 2.5%. При текущей ставке получается не более (16 + 2.5) %, т.е. не более 18.5%.

IPO Займера

- 10 апреля 2024, 17:55

- |

Основные параметры:

Ориентир цены: 235-270 рублей

Рейтинг: BB+

Потенциальный free-float: до 10%

Отрасль: микрозаймы

Сбор поручений: до 11 апреля

Размещение: 12 апреля

Займер- это одна из крупнейших микрофинансовых организаций России с долей рынка в 6%. Чтобы понять насколько это много посмотрим на долю ТОП-5 крупнейших МФО и увидим, что она составляет 18%.

Ранее разбирал бизнес Займера и пришёл к выводу, что компания- это эталон для МФО с идеальной документацией и раскрытием информации. Многим публичным компаниям поучиться бы у этой МФО)))

У компании быстрорастущий бизнес, который прибавляет по 25-30% каждый год с 2014 года. Думаю, что конъюнктура российского рынка позволит и дальше расти ему такими темпами 😊

Также «Займер» выходит в формат POS-кредитования в магазинах и запускает собственную карту рассрочки, что будет дополнительным драйвером роста компании.

Специфика бизнеса позволяет ему быть максимально гибким и низкозатратным за счёт того, что все операции происходят онлайн

( Читать дальше )

теги блога Андрей Филиппович

- Diasoft

- Excel

- IPO

- IPO 2023

- IPO 2024

- softline

- Whoosh

- YTM

- акции

- Акции РФ

- аллокация

- Альфа-Банк

- амортизация

- анализ

- афк система

- балтийский лизинг

- Биннофарм Групп

- бонды

- Борец Капитал

- Брусника

- газ

- Делимобиль

- дивиденды

- доходности облигаций

- доходность

- доходность облигаций

- Европлан

- Займер

- замещающие облигации

- золото

- интерлизинг

- инфляция

- инфляция в России

- Каршеринг Руссия

- Ключевая ставка ЦБ РФ

- корпоративные облигации

- кредит

- купон

- купонные выплаты

- лизинг-трейд

- мигкредит

- мобильный пост

- мтс

- МТС-Банк

- налоги

- налогообложение на рынке ценных бумаг

- НКД - накопленный купонный доход

- Новатэк

- Облигации

- облигации в юанях

- облигации офз

- Облигации РФ

- облигации с переменным купоном

- облигациии

- обучение

- окей

- оферта

- оферта миноритариям

- оферта по облигациям

- ОФЗ

- портфель

- портфель инвестора

- прогноз по акциям

- разбор

- разбор компаний

- размещение

- размещение облигаций

- размещения

- размещения облигаций

- рецензия на книгу

- Роделен

- россельхозбанк

- РУСАЛ

- Селигдар

- Славянск ЭКО

- Совкомбанк

- торговый софт

- трейдинг

- финансовая аналитика

- флоатеры

- Формулы

- хк новотранс

- ЦБ РФ

- экономика

- эмитент