SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Европейский рынок: банки возвращают 3-летние кредиты ЕЦБ

- 29 января 2013, 18:19

- |

30 января 2013 г. порядка 278 финансовых института Еврозоны вернут ЕЦБ около 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO (489 млрд. евро), которые были экстренно выданы регулятором 21 декабря 2011 г. по запросу 523 банков. Большая часть погашений, согласно заявлениям Министра финансов Испании на форуме в Давосе, придется именно на испанские банки, являющихся крупнейшими заемщиками кредитов ЕЦБ.

Возможность досрочного возврата части ранее полученных кредитов была впервые предложена ЕЦБ 8 декабря 2012 г. Евро отыгрывает эту идею уже два месяца. Позитивом является то, что заявленный объем возвратов в 137,2 млрд. евро превысил ожидания рынка в 84 млрд. евро.

Погасить часть обязательств в рамках второго транша LTRO от 29 февраля 2012 г. (529 млрд. евро для 800 банков), европейские банки смогут 27 февраля 2013 г. ЕЦБ на своем официальном сайте опубликовал расписание и график погашений 3-летних кредитов.

Казалось бы, это позитивная фундаментальная новость для евро, ведь досрочное погашение кредитов ЕЦБ говорит о постепенном восстановлении доверия на межбанковском рынке Еврозоны и стабилизации уровня процентных ставок. Но, не все так очевидно.

В ближайшие дни особое внимание будет необходимо обратить на 3-месячные тендеры LTRO по предоставлению ликвидности со стороны европейского регулятора.

Если сумма привлеченных 3-месячных кредитов LTRO окажется сопоставимой с объемом средств, которые банки вернули от первого транша 3-летних LTRO, то это может стать сигналом к локальным продажам единой европейской валюты. Европейские банки просто переключатся с 3-летних кредитов на 3-месячные. Обратить внимание стоит и на объемы предстоящих недельных аукционов MRO.

Напомню, что в рамках Операции на денежном рынке (Money Market Operations) ЕЦБ предоставляет банковскому сектору неограниченные объемы ликвидности через операции на денежном рынке сроками до 1 недели (Main Refinancing Operations, MRO), 1 и 3 месяцев (Longer-Term Refinancing Operations, LTRO). С целью недопущения нового витка кризиса ликвидности в системе ЕЦБ в 2011 г. стал проводить тендеры на более длительные сроки: 6, 12, 36 месяцев.

*Программа выдачи 3-летних кредитов в неограниченном количестве под ставку 1% в рамках LTRO является нестандартным методом предоставления долгосрочной ликвидности банковскому сектору Еврозоны. Первый этап программы 3-летних LTRO был реализован 21 декабря 2011 г., второй — 29 февраля 2012 г. На текущий момент, статья Longer-Term Refinancing Operations в объеме 1 030,9 млрд. евро остается крупнейшей на балансе ЕЦБ и составляет 34% всех активов.

Конечные получатели OMO-ликвидности ЕЦБ

По данным на ноябрь 2012 г. среди стран Еврозоны больше всех в рамках операций MRO по-прежнему привлекает Испания (42,1, млрд. евро из 131,1 млрд. евро или 61%). Ситуация у остальных стран PIIGS – Италии, Португалии, Ирландии и Греции – с этой точки зрения выглядит достаточно стабильной.

Что касается операций долгосрочного рефинансирования (LTRO), то лидером по привлечению дополнительной “длинной” ликвидности у ЕЦБ снова является Испания. Согласно последним опубликованным данным участие испанских банков в операциях LTRO оценивается в 316.1 млрд. евро (33% от всего объема LTRO ЕЦБ), хотя еще в сентябре 2011 г. эта сумма не превышала и 50 млрд. евро. Важно, что объем долгосрочного фондирования не увеличивается уже несколько месяцев.

Суммарный чистый объем займов Евросистемы кредитным организациям составляет по данным на январь 2013 г. 757,9 млрд. евро, что является максимальным значением за всю историю существования ЕЦБ. Общий объем кредитования испанских банков со стороны ЕЦБ в декабре 2012 г. составил 313,1 млрд. евро, что составляет чуть менее половины от всех выданных ЕЦБ кредитов финансовым организациям Еврозоны.

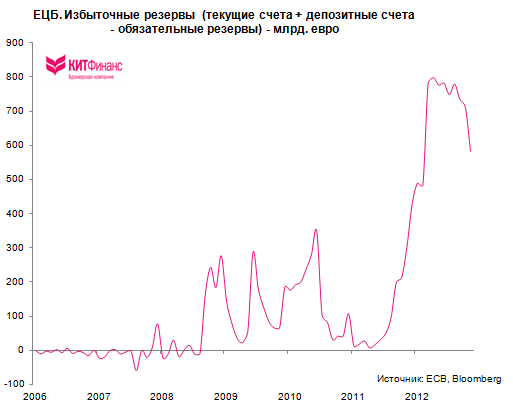

Размещение избыточных резервов на счетах ЕЦБ

Есть еще одна возможная причина того, почему ЕЦБ разрешил банкам возвращать деньги по 3-летним LTRO.

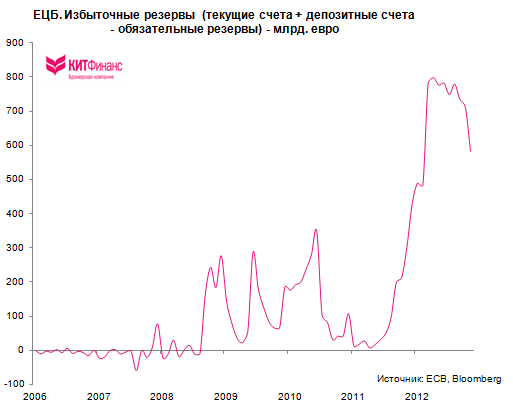

На представленном ниже графике хорошо видно, что практически вся ликвидность от двух траншей 3-летних LTRO на деле практически не вышла за пределы европейского регулятора, отправившись прямиком на депозиты овернайт в ЕЦБ, даже несмотря на то, что в декабре ЕЦБ снизил ставку овернайт с 0,75% до 0,25%. Т.е. полученные от ЕЦБ деньги (под 1% годовых) банки разместили на счетах депо под 0,25% годовых (да, себе в убыток, но в то время подушка ликвидности была в приоритете). Часть денег продолжала лежать на текущих счетах для обеспечения операционной деятельности финансовых организаций. ЕЦБ такой расклад не устраивал, ведь он надеялся, что деньги LTRO пойдут на кредитование частного сектора и на скупку суверенных гособлигаций для понижения процентных ставок. Но в условиях экономической депрессии кредитование экономики Еврозоны продолжало сокращаться. Зато удалось потушить пожар на долговом рынке Италии и Испании.

Далее, в июле 2012 г. регулятор обнуляет депозитную ставку, и деньги с депозитов овернайт (Deposit Facility) перетекают на текущие счета (Current accounts), где их обслуживание стоит дешевле. Так в августе 2012 г. суммарный объем средств на счетах депо и текущих счетах ЕЦБ составлял 887 млрд. евро, что сопоставимо с 890 млрд. евро двумя месяцами ранее.

* Депозитная ставка ЕЦБ (Deposit facility) – это ставка, под которую ЕЦБ привлекает избыточную ликвидность (или избыточные резервы) банков в конце каждого рабочего дня. Депозитная ставка является нижней границей ставок овернайт.

Увеличивая депозитную ставку, ЕЦБ стимулирует хранить резервы в ЕЦБ (абсорбирует ликвидность), уменьшая депозитную ставку — стимулирует банки к уменьшению остатков на его корсчетах (увеличивает ликвидность). В июле 2012 г. Совет управляющих ЕЦБ принял решение снизить уровень депозитной ставки с 0,25% до 0%.

Зачем хранить столько неработающих резервов, мертвым грузом лежащих на балансе ЕЦБ? Да, ходили слухи, что ЕЦБ может пойти на установление отрицательного значения депозитной ставки для “выдавливания” денег со счетов депо, но, как отметил Драги, это вызывает некоторые технические сложности. Выбрали другой путь.

Сокращение объема избыточных резервов vs. ставки на денежном рынке

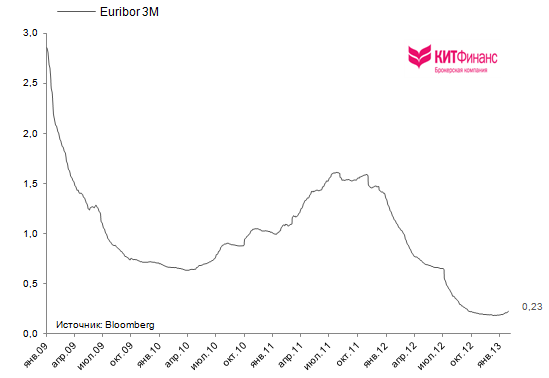

В то время как масштабное фондирование в 1 трлн. евро от ЕЦБ смогло опустить ставки по 3-мес. EURIBOR с отметки в 1,6% в середине 2011 г. (пик долгового кризиса) до менее чем 20 б.п. к текущему моменту, влияние сокращения объема избыточных резервов в евросистеме (по причине возврата части денег от LTRO) не столь очевидно. В историческом контексте объем избыточной ликвидности (счета депо+корр.счета-обязательные резервы) менее 200 млрд. евро способен оказать повышательное давление на уровень ставок на рынке. Текущее значение excess reserves составляет 583 млрд. евро.

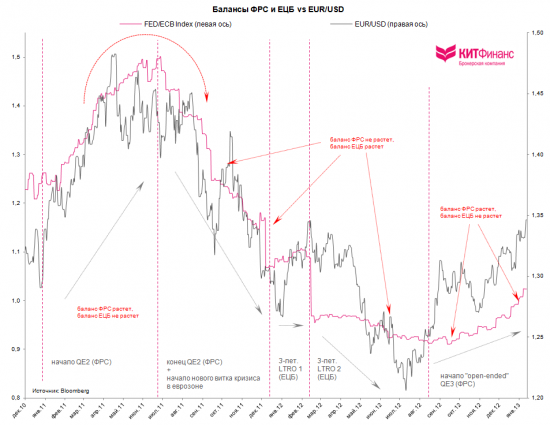

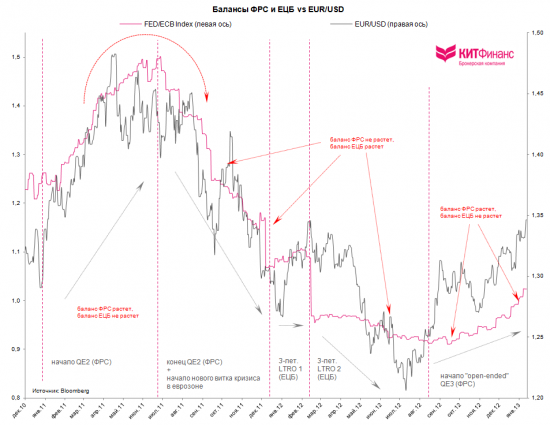

Сокращение избыточных резервов приводит к сжатию балансового счета ЕЦБ, что выглядит несколько странно на фоне недавнего запуска “open-ended” QE от ФРС США и Банка Японии. Ранее, действия монетарных властей Еврозоны в противофазе к действиям ФРС приводило к очень печальным последствиям для региона евро. Вспомним хотя бы абсурдное повышение ставок ЕЦБ в конце 2010 г. предыдущим главой ЕЦБ Трише. Чем закончилось? Все прекрасно помнят.

Тем не менее, с сентября 2012 г. расширяющийся баланс ФРС и сжимающийся баланс ЕЦБ как минимум способствует аллокации активов в единой европейской валюте.

Как бы то ни было, текущий объем избыточных резервов в системе остается слишком большим для того, чтобы говорить о начале выхода ЕЦБ из нетрадиционной монетарной политики, которой придерживаются ведущие центробанки мира с начала острой фазы кризиса 2008 г.

Напомню, что переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов (так называемые QE) был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

Но главный вопрос состоит в том, можно ли инструментами монетарной политики решить проблему делевериджа?

Важно отличать понятия рецессии (сокращения экономики в рамках коротких деловых циклов) и длительной экономической депрессии (сокращения экономики, вызванные процессом делевериджа). Как бороться с рецессиями хорошо известно по той причине, что они случаются достаточно часто. В то время как депрессии и делеверидж остаются малоизученными процессами, потому что в историческом срезе наблюдаются крайне редко.

Различия в поведении монетарной и фискальной политики во время рецессии и делевериджа является ключом к пониманию того, что в какой стадии сегодня находится экономика. К примеру, во время делевериджа центральные банки обычно “печатают” деньги, которые направляются на покупку большого количества активов с целью замещения выпадающего спроса частного сектора (это и наблюдаем при анализе политики ФРС, ЕЦБ, Банка Японии и т.д.). С этой же целью в период делевериджа правительства обычно тратят огромные средства, резко увеличивая долговую нагрузку. Подобных действий со стороны монетарных властей вы никогда не встретите во время “обычных” рецессий.

Однако нетрадиционная монетарная политика помогает лишь смягчить последствия делевериджа, но кардинально повлиять на него не может. Нужны скоординированные действия монетарных и фискальных властей и для этого нужно очень много времени.

Дмитрий Шагардин

КИТ Финанс Брокер

Возможность досрочного возврата части ранее полученных кредитов была впервые предложена ЕЦБ 8 декабря 2012 г. Евро отыгрывает эту идею уже два месяца. Позитивом является то, что заявленный объем возвратов в 137,2 млрд. евро превысил ожидания рынка в 84 млрд. евро.

Погасить часть обязательств в рамках второго транша LTRO от 29 февраля 2012 г. (529 млрд. евро для 800 банков), европейские банки смогут 27 февраля 2013 г. ЕЦБ на своем официальном сайте опубликовал расписание и график погашений 3-летних кредитов.

Казалось бы, это позитивная фундаментальная новость для евро, ведь досрочное погашение кредитов ЕЦБ говорит о постепенном восстановлении доверия на межбанковском рынке Еврозоны и стабилизации уровня процентных ставок. Но, не все так очевидно.

В ближайшие дни особое внимание будет необходимо обратить на 3-месячные тендеры LTRO по предоставлению ликвидности со стороны европейского регулятора.

Если сумма привлеченных 3-месячных кредитов LTRO окажется сопоставимой с объемом средств, которые банки вернули от первого транша 3-летних LTRO, то это может стать сигналом к локальным продажам единой европейской валюты. Европейские банки просто переключатся с 3-летних кредитов на 3-месячные. Обратить внимание стоит и на объемы предстоящих недельных аукционов MRO.

Напомню, что в рамках Операции на денежном рынке (Money Market Operations) ЕЦБ предоставляет банковскому сектору неограниченные объемы ликвидности через операции на денежном рынке сроками до 1 недели (Main Refinancing Operations, MRO), 1 и 3 месяцев (Longer-Term Refinancing Operations, LTRO). С целью недопущения нового витка кризиса ликвидности в системе ЕЦБ в 2011 г. стал проводить тендеры на более длительные сроки: 6, 12, 36 месяцев.

*Программа выдачи 3-летних кредитов в неограниченном количестве под ставку 1% в рамках LTRO является нестандартным методом предоставления долгосрочной ликвидности банковскому сектору Еврозоны. Первый этап программы 3-летних LTRO был реализован 21 декабря 2011 г., второй — 29 февраля 2012 г. На текущий момент, статья Longer-Term Refinancing Operations в объеме 1 030,9 млрд. евро остается крупнейшей на балансе ЕЦБ и составляет 34% всех активов.

Конечные получатели OMO-ликвидности ЕЦБ

По данным на ноябрь 2012 г. среди стран Еврозоны больше всех в рамках операций MRO по-прежнему привлекает Испания (42,1, млрд. евро из 131,1 млрд. евро или 61%). Ситуация у остальных стран PIIGS – Италии, Португалии, Ирландии и Греции – с этой точки зрения выглядит достаточно стабильной.

Что касается операций долгосрочного рефинансирования (LTRO), то лидером по привлечению дополнительной “длинной” ликвидности у ЕЦБ снова является Испания. Согласно последним опубликованным данным участие испанских банков в операциях LTRO оценивается в 316.1 млрд. евро (33% от всего объема LTRO ЕЦБ), хотя еще в сентябре 2011 г. эта сумма не превышала и 50 млрд. евро. Важно, что объем долгосрочного фондирования не увеличивается уже несколько месяцев.

Суммарный чистый объем займов Евросистемы кредитным организациям составляет по данным на январь 2013 г. 757,9 млрд. евро, что является максимальным значением за всю историю существования ЕЦБ. Общий объем кредитования испанских банков со стороны ЕЦБ в декабре 2012 г. составил 313,1 млрд. евро, что составляет чуть менее половины от всех выданных ЕЦБ кредитов финансовым организациям Еврозоны.

Размещение избыточных резервов на счетах ЕЦБ

Есть еще одна возможная причина того, почему ЕЦБ разрешил банкам возвращать деньги по 3-летним LTRO.

На представленном ниже графике хорошо видно, что практически вся ликвидность от двух траншей 3-летних LTRO на деле практически не вышла за пределы европейского регулятора, отправившись прямиком на депозиты овернайт в ЕЦБ, даже несмотря на то, что в декабре ЕЦБ снизил ставку овернайт с 0,75% до 0,25%. Т.е. полученные от ЕЦБ деньги (под 1% годовых) банки разместили на счетах депо под 0,25% годовых (да, себе в убыток, но в то время подушка ликвидности была в приоритете). Часть денег продолжала лежать на текущих счетах для обеспечения операционной деятельности финансовых организаций. ЕЦБ такой расклад не устраивал, ведь он надеялся, что деньги LTRO пойдут на кредитование частного сектора и на скупку суверенных гособлигаций для понижения процентных ставок. Но в условиях экономической депрессии кредитование экономики Еврозоны продолжало сокращаться. Зато удалось потушить пожар на долговом рынке Италии и Испании.

Далее, в июле 2012 г. регулятор обнуляет депозитную ставку, и деньги с депозитов овернайт (Deposit Facility) перетекают на текущие счета (Current accounts), где их обслуживание стоит дешевле. Так в августе 2012 г. суммарный объем средств на счетах депо и текущих счетах ЕЦБ составлял 887 млрд. евро, что сопоставимо с 890 млрд. евро двумя месяцами ранее.

* Депозитная ставка ЕЦБ (Deposit facility) – это ставка, под которую ЕЦБ привлекает избыточную ликвидность (или избыточные резервы) банков в конце каждого рабочего дня. Депозитная ставка является нижней границей ставок овернайт.

Увеличивая депозитную ставку, ЕЦБ стимулирует хранить резервы в ЕЦБ (абсорбирует ликвидность), уменьшая депозитную ставку — стимулирует банки к уменьшению остатков на его корсчетах (увеличивает ликвидность). В июле 2012 г. Совет управляющих ЕЦБ принял решение снизить уровень депозитной ставки с 0,25% до 0%.

Зачем хранить столько неработающих резервов, мертвым грузом лежащих на балансе ЕЦБ? Да, ходили слухи, что ЕЦБ может пойти на установление отрицательного значения депозитной ставки для “выдавливания” денег со счетов депо, но, как отметил Драги, это вызывает некоторые технические сложности. Выбрали другой путь.

Сокращение объема избыточных резервов vs. ставки на денежном рынке

В то время как масштабное фондирование в 1 трлн. евро от ЕЦБ смогло опустить ставки по 3-мес. EURIBOR с отметки в 1,6% в середине 2011 г. (пик долгового кризиса) до менее чем 20 б.п. к текущему моменту, влияние сокращения объема избыточных резервов в евросистеме (по причине возврата части денег от LTRO) не столь очевидно. В историческом контексте объем избыточной ликвидности (счета депо+корр.счета-обязательные резервы) менее 200 млрд. евро способен оказать повышательное давление на уровень ставок на рынке. Текущее значение excess reserves составляет 583 млрд. евро.

Сокращение избыточных резервов приводит к сжатию балансового счета ЕЦБ, что выглядит несколько странно на фоне недавнего запуска “open-ended” QE от ФРС США и Банка Японии. Ранее, действия монетарных властей Еврозоны в противофазе к действиям ФРС приводило к очень печальным последствиям для региона евро. Вспомним хотя бы абсурдное повышение ставок ЕЦБ в конце 2010 г. предыдущим главой ЕЦБ Трише. Чем закончилось? Все прекрасно помнят.

Тем не менее, с сентября 2012 г. расширяющийся баланс ФРС и сжимающийся баланс ЕЦБ как минимум способствует аллокации активов в единой европейской валюте.

Как бы то ни было, текущий объем избыточных резервов в системе остается слишком большим для того, чтобы говорить о начале выхода ЕЦБ из нетрадиционной монетарной политики, которой придерживаются ведущие центробанки мира с начала острой фазы кризиса 2008 г.

Напомню, что переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов (так называемые QE) был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

Но главный вопрос состоит в том, можно ли инструментами монетарной политики решить проблему делевериджа?

Важно отличать понятия рецессии (сокращения экономики в рамках коротких деловых циклов) и длительной экономической депрессии (сокращения экономики, вызванные процессом делевериджа). Как бороться с рецессиями хорошо известно по той причине, что они случаются достаточно часто. В то время как депрессии и делеверидж остаются малоизученными процессами, потому что в историческом срезе наблюдаются крайне редко.

Различия в поведении монетарной и фискальной политики во время рецессии и делевериджа является ключом к пониманию того, что в какой стадии сегодня находится экономика. К примеру, во время делевериджа центральные банки обычно “печатают” деньги, которые направляются на покупку большого количества активов с целью замещения выпадающего спроса частного сектора (это и наблюдаем при анализе политики ФРС, ЕЦБ, Банка Японии и т.д.). С этой же целью в период делевериджа правительства обычно тратят огромные средства, резко увеличивая долговую нагрузку. Подобных действий со стороны монетарных властей вы никогда не встретите во время “обычных” рецессий.

Однако нетрадиционная монетарная политика помогает лишь смягчить последствия делевериджа, но кардинально повлиять на него не может. Нужны скоординированные действия монетарных и фискальных властей и для этого нужно очень много времени.

Дмитрий Шагардин

КИТ Финанс Брокер

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

Дмитрий, как всегда по делу. спасибо за статью.

smart-lab.ru/blog/99468.php