Ловим «падающие ножи»

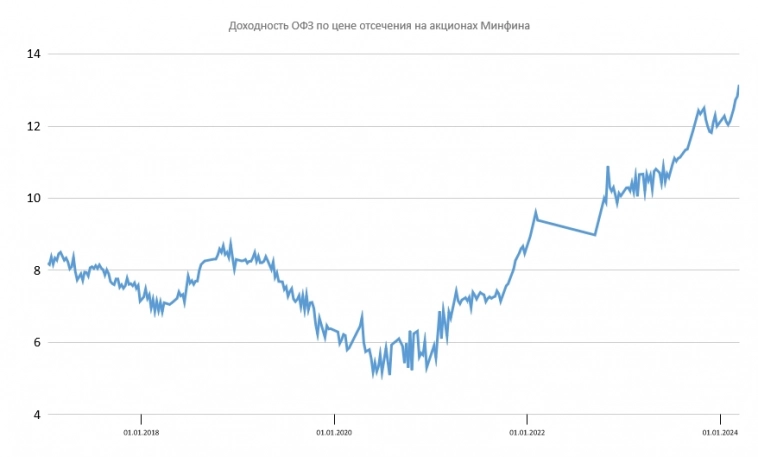

Распродажи в ОФЗ заставляют все большое число инвесторов задуматься об их покупке в надежде и расчете на скорое снижение ставки и рост тела облигаций. С каждым днём эти мысли все сильнее и сильнее, а убытки тех, кто поддался им в последние месяцы все больше и больше.

Что же делать в такой ситуации? Однозначно не пытаться ловить «падающие ножи». На рынке и так слишком много неопределенностей, поэтому не стоит добавлять дополнительный риск в свой портфель. Предполагаемая доходность может не покрывать риски. Вместо этого лучше работать по факту и не гадать, когда наступит разворот — этого никто не знает.

В качестве примера приведем небольшой расчет на коленке. С начала года рядовой инвестор мог заработать порядка 3% в фонде ликвидности — спокойно, без лишних нервов и рисков. За это время индекс государственных облигаций RGBI снизился на 4.5%, длинные ОФЗ и того больше, RGBITR (с учётом купонов) — на 2.6%. Разница с начала года очевидна: 3% прибыли по ликвидности против 2.6% убытка по индексу. Если сравнить с конкретными длинными выпусками ОФЗ (например, 26238 — самая чувствительная бумага к проценту, и ее же многие покупали в надежде на рост), то ситуация ещё хуже: убыток составляет порядка 5% с учётом купона.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций