SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | Отличное исследование причин девальвации валюты на примере Казахстана

- 02 ноября 2014, 21:28

- |

Монетарные экскурсии по экономике РК (ч. 1)

Введение.

В свете определенной популярности обсуждений на тему будущей динамики валютного курса тенге, есть смысл немного поизучать положение дел в части монетарной политики и общего функционирования денежной системы в РК.

Небольшой отрывок из поста от 03 декабря 2013 г.(https://anuarushbayev.wordpress.com/2013/12/03/k-voprosu-gorjachih-deneg-hot-money/)

Ряд факторов ограничивают эффективность монетарной политики в РК на сегодняшний день: высокий уровень долларизации, отсутствие развитого денежного рынка, слабость институтов и механизмов трансмиссии монетарной политики, частичное доминирование фискальной политики и низкий уровень доверия к монетарным властям.

Часть 1: Долларизация.

В широком смысле под долларизацией понимают одновременное обращение двух или более валют внутри экономики в качестве средств обмена и/или сбережения.

Не существует единой определяющей меры уровня долларизации, и вместо этого есть ряд индикаторов.

Эдгар Фейге, профессор экономики в Висконсинском Университете в Мэдисоне, специалист по теневой экономике и налоговым реформам, определяет 4 индикатора:

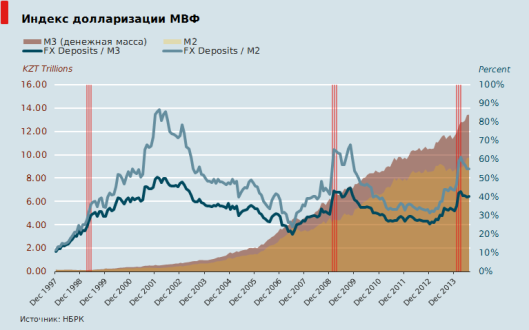

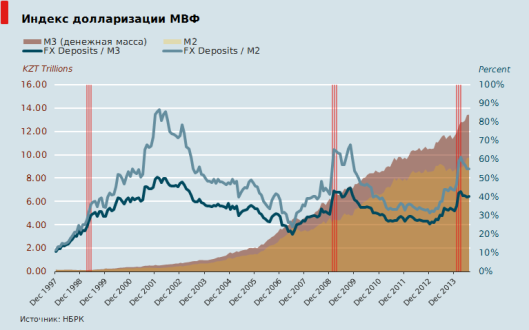

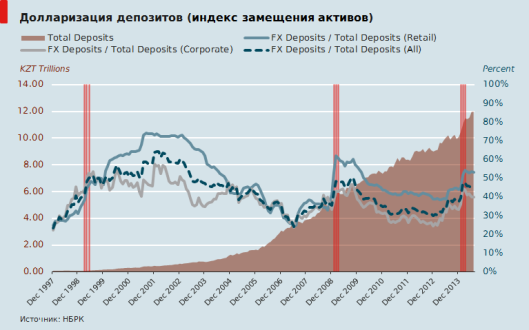

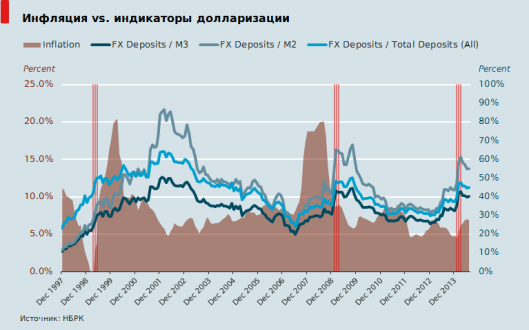

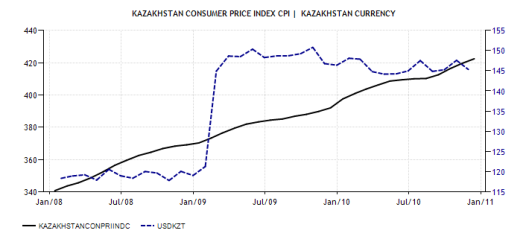

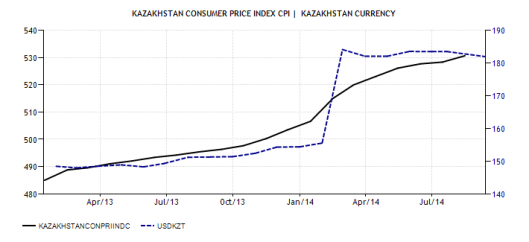

NB: на этом и других графиках вертикальные красные затенения отмечают периоды девальвации.

Сами по себе значения индексов пока мало значат – разве что они вдвое превышают аналогичные показатели для России и сопоставимы с уровнями долларизации в странах латинской Америки, переживших периоды сильнейшей инфляции после того, как их население потеряло доверие к способности монетарных властей сохранять ценность национальных валют.

По индексу замещения активов можно заметить, что население чуть больше доверяет иностранным валютам свои сбережения, чем это делают юридические лица.

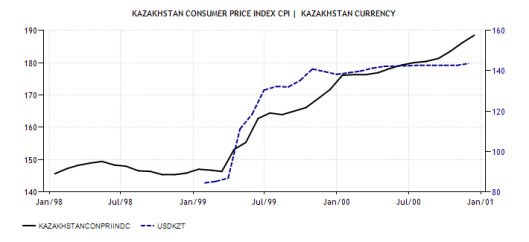

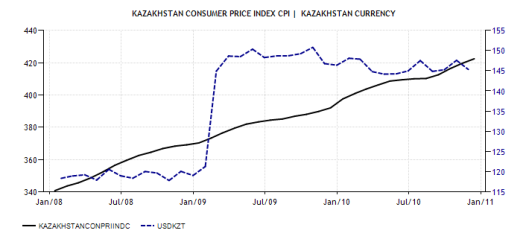

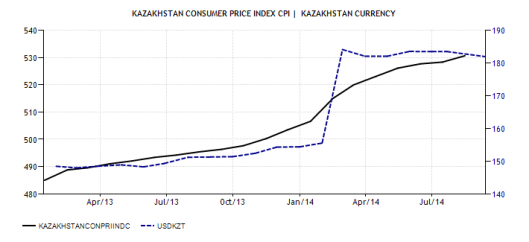

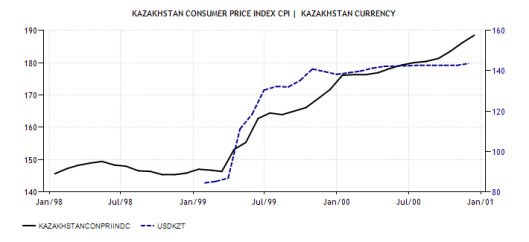

Три периода укрепления долларизации на графике имеют как сходства, так и отличия. Первый такой эпизод наблюдается после рецессии и девальвации 1999 года, за которыми последовала сильнейшая инфляция потребительских цен. Последнее заставило население и бизнес частично утратить доверие к национальной валюте и эффективности монетарной политики, что и вызвало усиление долларизации. Во втором и третьем случаях, долларизация усиливалась, предвещая и отчасти провоцируя девальвацию.

Несколько стилизованных фактов о долларизации:

(продолжение следует)

anuarushbayev.wordpress.com/2014/09/24/monetarnye-jekskursii-po-jekonomike-rk-ch-1/

2-я часть еще более интересная, выложу, если будут плюсы, завтра)

Введение.

В свете определенной популярности обсуждений на тему будущей динамики валютного курса тенге, есть смысл немного поизучать положение дел в части монетарной политики и общего функционирования денежной системы в РК.

Небольшой отрывок из поста от 03 декабря 2013 г.(https://anuarushbayev.wordpress.com/2013/12/03/k-voprosu-gorjachih-deneg-hot-money/)

Любимый Казахстаном Роберт Манделл ещё в 1960х сформулировал и вывел, а Морис Обстфельд и компания популяризировали и эмпирически валидировали, так называемую макроэкономическую трилемму – невозможность сосуществования фиксированного (привязанного) обменного курса, свободного движения капитала и независимой монетарной политики.Стало быть, чтобы разобраться в проблематике девальваций обменного курса, надо сначала разобраться в особенностях монетарной системы внутри страны.

Лишь две из трёх целей могут быть достигнуты одновременно. Из современных примеров: Китай – фиксированный обменный курс, стерилизованные интервенции и накопление резервов, но контроль за передвижением капитала; США – открытые движения по капитальному счёту, независимая монетарная политика, но волатильный курс к другим валютам; Аргентина 1990-х – свободное движения капитала и фиксированный обменный курс, но потеря контроля над монетарной политикой, за которым последовал кризис и обвал национальной валюты.

На практике, конечно, страны редко сталкиваются с бинарными вариантами, перечисленными выше, и вместо этого оперируют в частичной степени финансовой интеграции с остальным миром и используют относительно гибкий обменный курс.

Давление на валютном рынке зачастую является обратной стороной нарушенного равновесия на внутреннем денежном рынке: при плавающем обменном курсе равновесие на денежном рынке достигается через коррекцию обменного курса, в то время как при режиме фиксированного обменного курса, изменению подвергается уровень резервов.

Ряд факторов ограничивают эффективность монетарной политики в РК на сегодняшний день: высокий уровень долларизации, отсутствие развитого денежного рынка, слабость институтов и механизмов трансмиссии монетарной политики, частичное доминирование фискальной политики и низкий уровень доверия к монетарным властям.

Часть 1: Долларизация.

В широком смысле под долларизацией понимают одновременное обращение двух или более валют внутри экономики в качестве средств обмена и/или сбережения.

Не существует единой определяющей меры уровня долларизации, и вместо этого есть ряд индикаторов.

Эдгар Фейге, профессор экономики в Висконсинском Университете в Мэдисоне, специалист по теневой экономике и налоговым реформам, определяет 4 индикатора:

- Индекс долларизации МВФ = Депозиты в иностранной валюте (FCD) / Широкая денежная масса (M3)

- Индекс валютного замещения = Инвалюта в обращении (FCC) / Общая валюта в обращении (TCC)

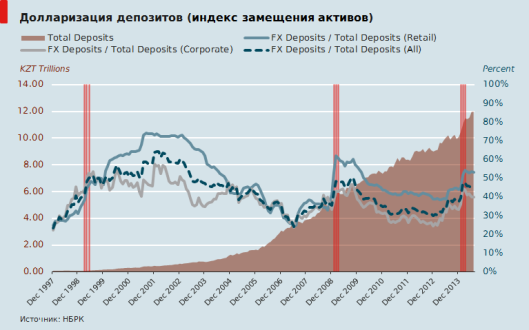

- Индекс замещения активов = Депозиты в иностранной валюте (FCD) / Общий объем депозитов (TCD)

- Исчерпывающий неофициальный индекс долларизации = (FCD + FCC) / (M3 + FCC)

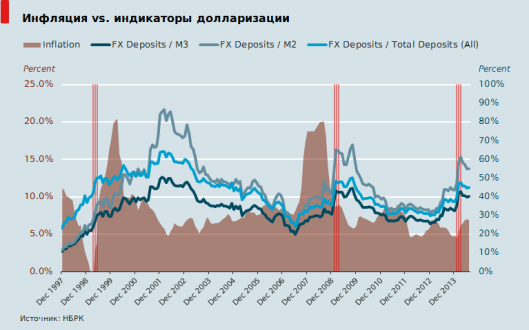

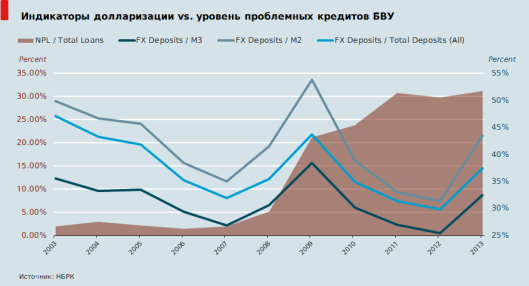

NB: на этом и других графиках вертикальные красные затенения отмечают периоды девальвации.

Сами по себе значения индексов пока мало значат – разве что они вдвое превышают аналогичные показатели для России и сопоставимы с уровнями долларизации в странах латинской Америки, переживших периоды сильнейшей инфляции после того, как их население потеряло доверие к способности монетарных властей сохранять ценность национальных валют.

По индексу замещения активов можно заметить, что население чуть больше доверяет иностранным валютам свои сбережения, чем это делают юридические лица.

Три периода укрепления долларизации на графике имеют как сходства, так и отличия. Первый такой эпизод наблюдается после рецессии и девальвации 1999 года, за которыми последовала сильнейшая инфляция потребительских цен. Последнее заставило население и бизнес частично утратить доверие к национальной валюте и эффективности монетарной политики, что и вызвало усиление долларизации. Во втором и третьем случаях, долларизация усиливалась, предвещая и отчасти провоцируя девальвацию.

Несколько стилизованных фактов о долларизации:

- Высокие процентные ставки в местной валюте отображают высокие инфляционные ожидания и одновременно задерживают экономическую активность и внутренний инвестиционный процесс.

- Для сохранения ценности своих доходов, население держит существенную часть средств в иностранной валюте, несмотря на сравнительно более низкие процентные ставки.

- Ограниченность в выборе инвестиционных инструментов с хорошей доходностью в местной валюте влияет на уровень долларизации – чем меньше, выбор, тем больше активы в иностранной валюте используются в качестве страховки от инфляции и девальвации.

- Низкий уровень доверия к политической системе, а также к компетенции институтов, принимающих экономические решения, в гарантировании макроэкономической стабильности тоже может усиливать долларизацию.

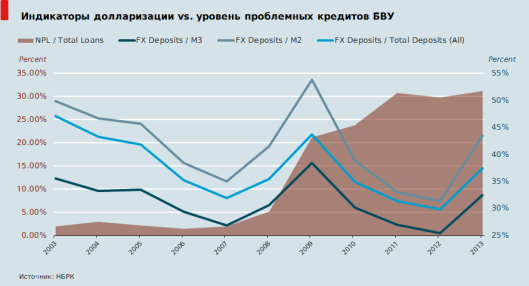

- Высокий уровень долларизации активов и пассивов несет за собой риск сильного негативного эффекта на финансовые балансы в случае девальвации – ухудшая платежеспособность валютных дебиторов (к примеру, банков, принявших валютные депозиты или заемщиков, взявших валютные кредиты).

- Соответственно, высокий уровень долларизации будет означать необходимость для БВУ и центробанка содержать более высокий уровень валютных резервов.

- Долларизация кредитов, скорее всего, будет влечь за собой ухудшение позиций по проблемным займам БВУ в случае девальвации.

- Долларизация усложняет работу центрального банка в случаях кризисов ликвидности.

- В случае оттока средств в национальной валюте из БВУ, центробанк может выступить в качестве кредитора последней инстанции, допечатав необходимую ликвидность – с вероятными инфляционными последствиями;

- В случае оттока средств в иностранной валюте, возможности центробанка выступать гарантом ликвидности напрямую ограничены размерами свободно-конвертируемых валютных резервов.

- Долларизация является рациональным ответом населения на быстро снижающуюся ценность и покупательную способность национальной валюты, ввиду инфляции и ослабления обменного курса.

- Увеличение долларизации снижает эффективность инструментов монетарной политики на денежном рынке, так как они имеют эффект лишь на постепенно сокращающуюся долю активов в экономике.

- Долларизация вызывает частичную потерю сеньоража – дохода государства от эмиссии денег.

- Продолжительная долларизация может вызвать психологическую индексацию цен внутренних товаров в иностранной валюте, что будет усиливать степень и скорость эффекта переноса колебаний номинального обменного курса в колебания уровня цен.

(продолжение следует)

anuarushbayev.wordpress.com/2014/09/24/monetarnye-jekskursii-po-jekonomike-rk-ch-1/

2-я часть еще более интересная, выложу, если будут плюсы, завтра)

1.2К |

Читайте на SMART-LAB:

BRENT: Терпеливый подход к серьёзному ключевому уровню?

«Чёрное золото» планомерно снижается в направлении области поддержки, сформированной между уровнями 58.70 и 59.51. Бой за данную поддержку может...

22:29

теги блога ololosha

- Audusd

- dixy

- nasdaq

- NYSE

- vix

- webtransfer

- азы

- акции

- альпари

- арбитраж

- бакс

- видео

- война

- вопрос

- всепропало

- вторая волна

- выстрел

- газпром

- Герчик

- голубые фишки

- Графики

- гуру

- дакс

- Демура

- Дикси

- ДНР

- доллар

- евро

- еврозона

- европа

- Золото

- импортозамещение

- инфляция

- информационная война

- йена

- Казахстан

- китай

- книги

- комментарии

- копипаста

- котировки

- Крым

- кухня

- ложь

- лонг

- медвед

- мм

- МФЦ

- недвижимость

- Немцов

- нефть

- Новороссия

- новости

- НПФ

- оанда

- Обама

- облигации

- опрос

- опционы

- оффтоп

- падение

- паника

- Политота

- Прогнозы

- Путин

- РБК

- Рейтинг

- рои

- ролики

- россия

- ростелеком

- ростовщичество

- РТС

- рубль

- санкции

- Саудовская Аравия

- сип

- сиплый

- смартлаб

- ставка

- суд

- сша

- торговые сигналы

- УК

- Украина

- ФА

- форекс

- фрс

- фундаментал

- Фунт

- халява

- хедж

- ЦБ

- ШНБ

- шорт

- экономика

- эпл

- ЮКОС

- Юмор

- юса

Шантажист. ;-)