Блог им. superdet

ООО "Аквилон-Лизинг": rlBB+

- 08 августа 2023, 07:46

- |

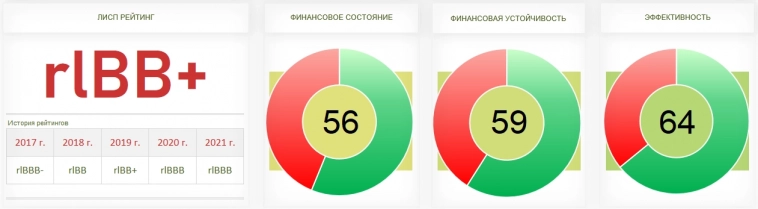

На конец 2022 года, ООО «Аквилон-Лизинг» — умеренно рискованное, значительно закредитованное, относительно ликвидное, среднеэффективное предприятие. На 1 рубль собственного капитала приходится 3.38 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на 30%. Общая задолженность компании состоит из 390.9 млн рублей долгосрочных обязательств и 207.4 млн текущих. Текущие обязательства включают в себя 67.6 млн срочных и 139.7 млн краткосрочных рублей. Ликвидность по срочным обязательствам достаточная, по менее срочным — то же. В отчётном периоде компания погасила 90.8 млн рублей долгосрочных и заняла 34.3 млн рублей краткосрочных денег. Инвестиционный риск умеренно высокий. Кредитоспособность предприятия средняя. ЛИСП-рейтинг: rlBB+

- ЛИСП-3 — безрисковый пассивный доход до 30% годовых.

- Идеальное однокнопочное решение для начинающих и продвинутых инвесторов.

Общие сведения ООО «Аквилон-Лизинг»

| ИНН | 5837026589 |

| Полное наименование | Общество с ограниченной ответственностью «Аквилон-Лизинг» |

| Вид экономической деятельности | Деятельность по финансовой аренде (лизингу/сублизингу) |

| Сектор рынка по ОКВЭД | Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению |

| Юридический адрес | 440052, г. Пенза, ул. Чкалова, 52 |

| Сайт компании | https://akvilon-leasing.ru/ |

Основные финансовые показатели ООО «Аквилон-Лизинг»

| 2022 г. | |

|---|---|

| Единица измерения | Тысячи рублей |

| Уставный капитал | 100 |

| Внеоборотные активы | 26 788 |

| Оборотные активы | 748 165 |

| Капитал и резервы | 175 763 |

| Долгосрочные обязательства | 390 851 |

| Краткосрочные обязательства | 208 338 |

| Ресурсная база | 774 953 |

Финансовое состояние ООО «Аквилон-Лизинг»

Уровни финансового состояния и финансовой устойчивости предприятия должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Рекомендованная разница в показателях, до 10 пунктов.

Динамика финансового состояния и финансовой устойчивости ООО «Аквилон-Лизинг»

Компания ООО «Аквилон-Лизинг» показала в отчётном периоде снижение финансового состояния на -5% и снижение финансовой устойчивости на -20%. Разница между показателями сократилась с 15п до 3п.

Финансовое результаты ООО «Аквилон-Лизинг»

Под долгом предприятия подразумевается заёмный капитал ООО «Аквилон-Лизинг» на конец отчётного периода. Идеальное соотношение дохода к долгу: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов ООО «Аквилон-Лизинг»

К концу отчётного периода доход предприятия достиг отметки в 162 млн рублей. Долг, ООО «Аквилон-Лизинг», сократился на 2% и составил 598 млн рублей.

| 2022 г. | |

|---|---|

| Единица измерения | Тысячи рублей |

| Выручка | 134 287 |

| Управленческие расходы | -19 073 |

| Проценты к получению | 9 926 |

| Проценты к уплате | -69 683 |

| Прочие доходы | 17 400 |

| Прочие расходы | -31 410 |

| Налог на прибыль | -4 631 |

Чистая прибыль

Чистая прибыль складывается из совокупного дохода компании за вычетом себестоимости продаж, коммерческих и управленческих расходов, уплаты процентов по обязательствам и налоговых отчислений.

Динамика чистой прибыли ООО «Аквилон-Лизинг»

Чистая прибыль ООО «Аквилон-Лизинг» в отчётном периоде составила 36.8 млн рублей.

Закредитованность

Закредитованность предприятия отражает отношение заёмного капитала к собственному. Максимально-допустимое значение: 1.5. При бо́льших показателях, компания считается закредитованной.

Динамика закредитованности ООО «Аквилон-Лизинг»

Закредитованность ООО «Аквилон-Лизинг»: 3.38, что на 10% меньше чем в прошлом отчётном периоде.

Денежные потоки ООО «Аквилон-Лизинг»

Денежные потоки компании позволяют отследить движение средств и оценить степень их излишка или недостатка.| 2022 г. | |

|---|---|

| Единица измерения | Тысячи рублей |

| Операционный | 104 146 |

| Инвестиционный | -14 549 |

| Финансовый | -72 577 |

| Совокупный | 17 020 |

| Входящие денежные потоки | 176 723 |

| Исходящие денежные потоки | 31 569 |

Ликвидность ООО «Аквилон-Лизинг»

Ликвидность — способность компании погасить обязательства перед кредиторами и партнёрами на момент составления баланса при условии, полного погашения контрагентами долгов перед организацией.

Динамика ликвидности по краткосрочным обязательствам

Ликвидность ООО «Аквилон-Лизинг» по срочным обязательствам достаточная. На балансе компании: высоколиквидных активов на 76 253 тыс рублей, кредиторской задолженности на 67 645 тыс рублей. Профицит ликвидности составляет 8 608 тыс рублей.

Ликвидность по краткосрочным обязательствам достаточная. На балансе компании: дебиторской задолженности 671 775 тыс рублей, краткосрочных обязательств на 139 728 тыс рублей. Профицит ликвидности составляет 532 047 тыс рублей.

Общий профицит ликвидности по текущим обязательствам: 540 655 тыс рублей.

Оценка инвестиционного риска

Оценка инвестиционного риска ООО «Аквилон-Лизинг», проводилась по четырём основным параметрам: УКС, УФС, УФУ, УЭБ. Шкала оценки- 100-балльная. Основное влияние на долю бумаг в портфеле оказывают УФС и УФУ.УИР зависит от финансового состояния компании и компенсируется путём оптимальной доли ценных бумаг в портфеле.

Инвестиционные показатели за 2022 г.

- УКС предприятия: 79 и соответствует 2-му классу. Средняя кредитоспособность, средний риск для инвестиций.

- Финансовое состояние: 56 — минимально допустимого уровня. Угроза потери инвестиций низкая.

- Финансовая устойчивость: 59 — умеренная. Возможны временные трудности с выполнением текущих обязательств.

- Эффективность бизнеса: 64. Предприятие среднеэффективное.

Уровень инвестиционного риска на конец отчётного периода - умеренно высокий. Рекомендуемая доля бумаг ООО «Аквилон-Лизинг» от активов инвестиционного портфеля не более 2.88%.

ЛИСП-рейтинг ООО «Аквилон-Лизинг»

| Отчётный период |

Доля бумаг в портфеле, % |

Инвест риск |

Вероятность банкротства, % |

ЛИСП рейтинг |

|---|---|---|---|---|

| 2017 г. | 3.18 | средний | 6.6 | rlBBB- |

| 2018 г. | 2.74 | умеренный | 9.2 | rlBB |

| 2019 г. | 2.90 | умеренный | 7.9 | rlBB+ |

| 2020 г. | 3.34 | средний | 5.3 | rlBBB |

| 2021 г. | 3.21 | средний | 5.3 | rlBBB |

| II квартал 2022 г. | 3.32 | средний | 5.3 | rlBBB |

| 2022 г. | 2.88 | умеренный | 7.9 | rlBB+ |

Экспертное заключение

Проведённый финансовый анализ ООО «Аквилон-Лизинг» за 2022 г., показал следующие инвестиционные характеристики компании:Инвестиционная вероятность банкротства: 7.9%

Статистическая вероятность банкротства: 5.3%

✔ Ликвидность: достаточная

❌ Закредитованность: 3.38

✔ Уровень Эффективности Бизнеса: 64

✔ Уровень КредитоСпособности: 79

❌ Уровень Инвестиционного Риска: 2.88

✔ Чистая прибыль: положительная

✔ Деятельность компании: не финансоваяЦелесообразность инвестирования по купонной доходности: 7.3

Инвестиционный риск оправдан:

✔ высокой купонной доходностью

❌ надёжностью финансового состоянияНа момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО «Аквилон-Лизинг», выше риска потери инвестиций.

теги блога Алексей С.Галицкий

- Whoosh

- АБЗ-1

- акции

- ао "максимателеком"

- ао им. т.г. шевченко

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- Ашинский метзавод облигации

- ашинский мз

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- высокодоходные облигации

- высокодоходные облигации ВДО

- галицкий

- Гарант-Инвест

- гк пионер

- ГК Пионер облигации

- ДелоПортс

- ДелоПортс облигации

- дефолт

- Директ Лизинг

- Директ Лизинг облигации

- завод КЭС

- Завод КЭС облигации

- инвестиции

- институт стволовых клеток человека

- интерлизинг

- искч

- как стать миллионером

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- Лизинг-Трейд облигации

- МаксимаТелеком

- миллион

- миллионер

- нафтатранс плюс

- Нафтатранс плюс облигации

- облигации

- Обувь России

- обувьрус

- Обувьрус облигации

- окей

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- Позитив Текнолоджиз

- портфель

- прогноз по акциям

- ПРОМОМЕД ДМ

- регион-продукт

- рейтинг

- РКС-Сочи

- роделен

- Роделен облигации

- роснано

- Роял Капитал облигации

- русская аквакультура

- самолет

- Светофор Групп

- сдэк

- селектел

- сибстекло

- Солид-лизинг

- Столица

- ТАЛАН-ФИНАНС облигации

- Татнефтехим

- ТД Мясничий

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- тфн

- урожай

- финансовый анализ

- ЧЗПСН-Профнастил облигации

- шевченко

- Эбис

- ЭБИС облигации

- Электрощит-Стройсистема облигации

- эмитенты ВДО

- Энергоника

- энерготехсервис

- Энерготехсервис облигации

- юниметрикс

- Юниметрикс облигации

- ЯТЭК