Блог им. Investovization

ГМК Норникель (GMKN). Отчёт за 2022 год. Перспективы акций. Дивиденды.

- 17 февраля 2023, 16:52

- |

10.02.23 вышел отчёт за 2022 г. компании ГМК Норникель (GMKN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Оригинал статьи опубликован на Дзене

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

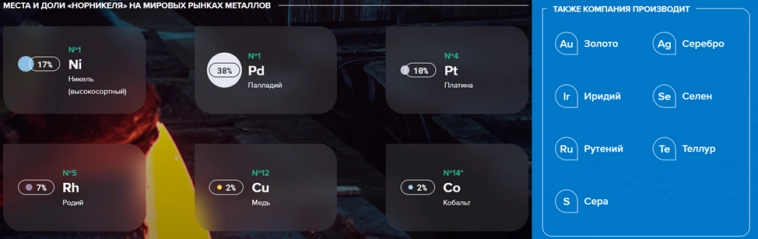

ГМК Норильский никель – это Российская горно-металлургическая компания. Крупнейший в мире производитель никеля и палладия. Обладает наибольшими запасами никелевой руды. Занимает четвёртое место в мире по производству платины.

Также производит медь, серебро, золото, кобальт и другие цветные металлы. Основная продуктовая линейка Норникеля необходима для развития низкоуглеродной экономики и экологически чистого транспорта.

Санкции.

Летом 2022 года Великобритания ввела санкции против крупнейшего совладельца компании Владимира Потанина. А в конце прошлого года Потанин попал под ограничения и со стороны США. Правда, Минфин США специально подчеркивает, что санкции не затрагивают компанию Норильский никель, т.к. подсанкционным лицам не принадлежит контролирующий пакет акций.

Вообще мировая экономика сильно зависит от металлов Норникеля, поэтому прямые санкции до сих пор не введены. Но даже если будут какие-то ограничения, вряд ли это фатально скажется на бизнесе компании, т.к. в отличии, скажем, от стали, перестройка продаж продукции Норникеля на Азиатских потребителей менее сложна и затратна.

Текущая цена акций.

Акции компании торгуются на бирже с октября 2001 года. За это время они вырастали в 70 раз. Но последние два года идёт сильная коррекция. С максимумов акции уже упали почти на 50%. И виден дальнейший потенциал снижения. Хороший уровень поддержки находится в районе 12000. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Многие Российские компании, в частности металлурги, в прошлом году приостановили публикацию финансовой отчётности. Поэтому большой позитив уже в том, что Норникель продолжает в интересах всех акционеров рассказывать о текущем положении дел в компании.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

Итак, результаты по итогам 2022 года:

- Выручка 1,184 трлн (-10% г/г). Падение выручки произошло во многом из-за снижение объемов продаж по всем направлениям, кроме России и СНГ, но наибольший спад зафиксирован по Европе. Т.е. компания занимается переориентацией продаж на новые рынки и изменением логистических цепочек.

- Себестоимость реализованных металлов 426 млрд (+12,5% г/г). Увеличение произошло из-за роста расходов на персонал на 41%, НДПИ и расходов на ремонты.

- Административные расходы 92,3 млрд (+27% г/г). Рост также обусловлен увеличением расходов на персонал.

- Прочие операционные расходы сократились в 2,3 раза до 41 млрд. В основном за счет уменьшения расходов социального характера.

- В итоге, прибыль от операционной деятельности уменьшилась до 546 млрд (-22% г/г).

- Финансовые расходы 31 млрд (+85% г/г). Большая часть приходится на расходы по процентам для обслуживания долгов.

- Немного сгладила картину положительная курсовая разница 26,8 млрд. И уменьшившиеся расходы по налогу на прибыль 108,7 млрд (-35% г/г).

- Итоговая чистая прибыль сократилась на 38% и составила 429 млрд. А чистая прибыль, приходящаяся на акционеров 402 млрд.

Кстати, финансовые результаты за второе полугодие оказались значительно слабее, чем за первое.

Операционные результаты.

На годовом горизонте видим, что в 2022 году, компания немного увеличила производство всех металлов. Но из-за программы модернизации и ремонтов в 2023 году прогнозируется небольшое снижение в производстве основной линейке продукции.

Если посмотреть на квартальную динамику, то видим снижение чуть более 6% производства палладия и платины относительно третьего квартала. Это было обусловлено ограничением поставок медного кека с дочернего предприятия, расположенного в Финляндии, из-за логистических сложностей, связанных с геополитической ситуацией.

Цены на металлы.

Естественно, финансовые показатели Норникеля сильно зависят от мировых цен на металлы. И как компания указала в презентации, выручка от реализации металлов снизилась на 6%. Причем цены реализации повлияли не существенно. Главные проблемы возникли с объемами реализации. И действительно, из отчета видим, что общие запасы выросли на 123 млрд, т.е. у компании возникли проблемы с реализацией продукции. На карте видим, что продажи из Европы потихоньку переориентируются на азиатское направление.

Цена реализации никеля в 2022 году была в среднем на 38% выше, чем в 2021 году. На медь цены реализации упали на 6%, а на платину и палладий на 12%.

Из презентации за первое полугодие 2022 года можно увидеть примерную разбивку выручки по металлам. Около трети выручки приходится на палладий. На медь и никель по 25%. На платину около 3%. И на остальные металлы около 13% продаж.

По прогнозам компании, в 2023 году на рынке меди и палладия будет дефицит, т.е. возможно, цены будут расти. А на рынке никеля и платины, наоборот, профицит.

Динамика выручки и прибыли.

На годовом горизонте у компании положительная динамика финансовых показателей. И хотя из-за известных проблем прошлый год оказался хуже, чем рекордный 2021 год, но всё же заметно лучше всех остальных.

Баланс. Долги.

В целом баланс неплохой. Активы подросли, совокупные обязательства уменьшились. В итоге, чистый акционерный капитал вырос на 83% и перевалил 0,5 трлн ₽.

Активы увеличились в основном за счет приобретения основных средств почти на 283 млрд и роста запасов на 123 млрд, о чем мы говорили ранее.

Из этого же отчета можно посчитать чистый долг. Денежных средств на счетах 132,3 млрд. А кредитов и займов суммарно 807,7 млрд. Таким образом, чистый долг превышает 675 млрд. За год он вырос в 2 раза. Но на данный ND/EBITDA = 1,1. Долговая нагрузка остаётся в пределах нормы.

Кстати, если раньше почти весь долг был номинирован в долларах, то теперь на 30% он состоит из рублей и юаней.

Free Cash Flow.

Свободный денежный поток показал катастрофическое снижение в 10 раз до 0,43 млрд $. Это произошло из-за снижения EBITDA, роста чистого оборотного капитала и увеличения капитальных затрат.

При этом EBITDA уменьшился из-за курса рубля, инфляции, расходов на персонал, уменьшения объема продаж и роста расходов на ремонты и материалы.

А оборотный капитал вырос в основном из-за роста задолженности покупателей и роста запасов. А это в свою очередь следствие ограничений и санкций.

Капзатраты.

У компании была определена стратегия развития до 2030 года. Которая подразумевала рост добычи руды почти в два раза, рост производства металлов и экологическую программу.

Согласно стратегии, к 2030 году компания планировала нарастить примерно на 30% производство никеля и меди. И на 50% увеличить производство металлов платиновой группы.

Разумеется, эта инвестиционная программа требует высоких капитальных затрат вплоть до 2028 года. Причем пики затрат по приходятся на период 2023-2025г.

Уже в 2022 году было затрачено 4,3 млрд $, что в 1,5 раза больше, чем в 2021 году. Прогноз на 2023 год составляет 4,7 млрд $. Дальнейшие планы сейчас на пересмотре.

Мультипликаторы.

По мультипликаторам компания оценена недорого:

- Текущая цена акции = 14 800 ₽

- Капитализация компании = 2,3 трлн ₽

- EV/EBITDA = 4,9

- P/E = 5,8

- P/S = 2,0

- P/BV = 4,7

- Рентабельность EBITDA =52%

Дивиденды.

Норникель много лет платил высокие дивиденды. Это происходило во многом благодаря соглашению между основными акционерами компании, которое было подписано Интерросом Владимира Потанина и Русалом Олега Дерипаски в 2012 году.

И вот 01.01.2023 года завершилось действие этого соглашения. А в июле 2022 года Потанин заявил, что ближайшие два года не стоит ждать привычных высоких дивидендов. У компании сейчас другие приоритеты, связанные с программой развития.

21 января 2023 года менеджмент Норникеля предложил отправить на дивиденды за 2022 год 1,5 млрд долларов. Эта сумма почти в 4 раза меньше выплат по итогам 2021 года. По информации СМИ, менеджеры Русала на удивление мирно восприняли это предложение.

Таким образом, прогнозный дивиденд может составить 675 рублей или менее 5% доходности по текущим ценам. Это самый низкий дивиденд за последние 9 лет.

Выводы.

Итак, Норникель – это крупная, качественная и прибыльная компания. С капитализацией свыше 2 трлн рублей, она занимает лидирующие позиции в мире по производству никеля, палладия и платины.

Вышедший отчёт по итогам 2022 года умеренно негативный. Выручка упала, а себестоимость выросла. В итоге, снизилась прибыль, и в 10 раз рухнул свободный денежный поток. Во многом это объясняется курсом рубля, инфляцией и ростом запасов из-за логистических проблем. Которые возникли в том числе из-за санкций и ограничений против РФ.

За год чистый долг вырос в два раза. Но долговая нагрузка остаётся в пределах нормы. По мультипликаторам оценивается недорого.

Основные риски – возможное повышение налогов, снижение цен на металлы, усиление санкций, техногенные аварии.

Компания много лет была отличной дивидендной историей. Но пришло время перемен. У компании планы по удвоению добычи руды и росту производства металлов на 30%-50%. Это потребует высоких инвестиционных расходов.

По словам менеджмента, как минимум ближайшие два года не стоит ждать высоких дивидендов.

Долгосрочно компания интересна. Ближайший сильный уровень 12 000 ₽.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

- 17 февраля 2023, 16:58

- 17 февраля 2023, 17:17

- 25 февраля 2023, 18:25

- 25 февраля 2023, 21:37

теги блога Investovization

- AFKS

- ALRS

- BANE

- BELU

- CHMF

- Fesco

- FESH

- FIX PRICE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- RUAL

- Sber

- SBERP

- SGZH

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- VTBR

- X5

- X5 Retail Group

- XOM

- YNDX

- акции

- Алроса

- АСТРА

- АФК Система

- баланс

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- кризис

- Лукойл

- Лучший частный инвестор

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- форекс

- Фосагро

- Юань

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс