SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Вечернее обсуждение опционов на фьючерс РТС. (05.03.2013)

- 05 марта 2013, 21:23

- |

Обзор сегодняшнего рынка

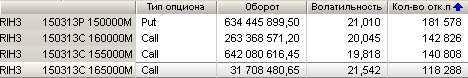

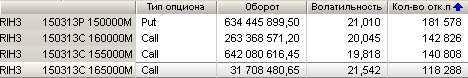

Обвала в очередной раз не случилось, но надо не забывать, что он может случится в любую минуту. Особенно сейчас, когда американский индекс обновил хай, надо быть особенно осторожными ;). Довольно любопытная картинка по ОИ на опционах сейчас

Давно, я не видел таких крупных цифр по ОИ в опционах при такой низкой воле, возможно, отвык уже. Видно, что минимальная вола на 155х коллах — всё, как обычно, коллы продают, сильного роста никто не ждёт, как и падения. Улыбка — соответствующая. Хотя я, по прежнему, склоняюсь к возможному варианту резкого выноса наверх за 160 000, ну либо стоянию в рейндже 150-155. Вниз пока не видится.

Кстати, по стокам тоже на обвал не похоже, есть спрос в глубоких эшелонах, как я неоднократно писал — крайне редко покупают эшелоны, когда ждут тренда вниз.

Что касается оборотов, сегодня они на среднем уровне -

Опционы фРТС — 14.7 млрд. руб.

Опционы ликвидные стоки — 174 млн. руб.

Пут-колл ратио

Опционы на фьючерс РТС — 0,83

Опционы на ликвидные стоки — 0,76

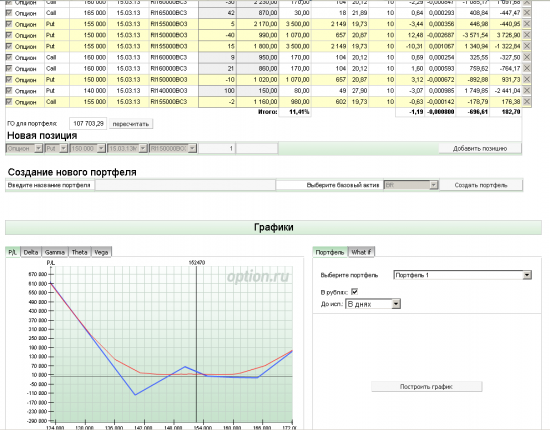

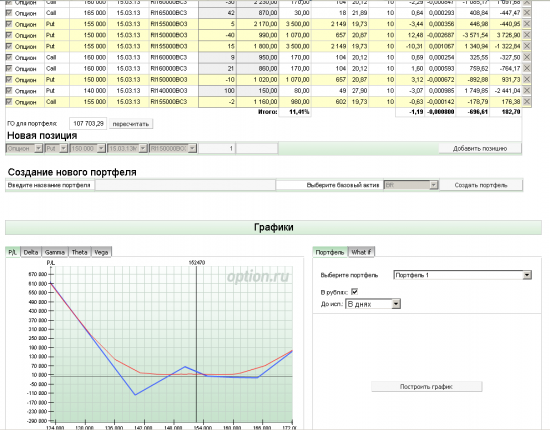

Реальная торговля

Профиль сейчас выглядит примерно так. Из изменений надо отметить то, что откупил 135е путы на случай, если вдруг ожидаемый армагеддон всё-таки случится :) В общем, пока вроде всё идёт по плану.

Всех читателей приглашаю в опционную ветку поучаствовать в обсуждении. Кстати, есть ли сейчас среди читателей такие, кто покупает коллы сильно вне денег 160, 165 или выше?

Обвала в очередной раз не случилось, но надо не забывать, что он может случится в любую минуту. Особенно сейчас, когда американский индекс обновил хай, надо быть особенно осторожными ;). Довольно любопытная картинка по ОИ на опционах сейчас

Давно, я не видел таких крупных цифр по ОИ в опционах при такой низкой воле, возможно, отвык уже. Видно, что минимальная вола на 155х коллах — всё, как обычно, коллы продают, сильного роста никто не ждёт, как и падения. Улыбка — соответствующая. Хотя я, по прежнему, склоняюсь к возможному варианту резкого выноса наверх за 160 000, ну либо стоянию в рейндже 150-155. Вниз пока не видится.

Кстати, по стокам тоже на обвал не похоже, есть спрос в глубоких эшелонах, как я неоднократно писал — крайне редко покупают эшелоны, когда ждут тренда вниз.

Что касается оборотов, сегодня они на среднем уровне -

Опционы фРТС — 14.7 млрд. руб.

Опционы ликвидные стоки — 174 млн. руб.

Пут-колл ратио

Опционы на фьючерс РТС — 0,83

Опционы на ликвидные стоки — 0,76

Реальная торговля

Профиль сейчас выглядит примерно так. Из изменений надо отметить то, что откупил 135е путы на случай, если вдруг ожидаемый армагеддон всё-таки случится :) В общем, пока вроде всё идёт по плану.

Всех читателей приглашаю в опционную ветку поучаствовать в обсуждении. Кстати, есть ли сейчас среди читателей такие, кто покупает коллы сильно вне денег 160, 165 или выше?

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

впрочем если желающие я их постоянно продаю, т.е. в стакане стоят )

Если есть возможность продать всё, что куплено в низу — реализовать.

всё дело в цене )

если очень надо периодически встаю первый в стакан,

а иногда и бью по бидам!

при продаже главное управление, думаю никто спорить не будет?

Да и вообще речь не об этом.

Но любой метод дельтахеджа приводит к одному и тому же результату, думаю, никто спорить не будет :)

при продаже без управления полный слив это только вопрос времени!

ИМХО

и вот ещё насчёт «заранее знать, какой метод управления будет лучше ты не знаешь». заранее — конечно нет. но можно же подбирать метод по факту происходящих движений, выбирая оптимальное с учётом ситуации на доске. то есть например, бывает лучше захеджить фьючем, а бывает спредом или календарём, а может и выкупить опасное к чертям) по ситуации решать, в общем.

какая «безрисковая прибыль»??

откуда она возьмётся? «НЕПРАВИЛЬНЫЙ МЕТОД» что, убыток не принесёт что-ли?

дело в другом.«допустим у Вас есть оптимальный метод дельтахеджа проданной волы». какой он, «оптимальный»? как вы можете знать, будет он оптимальным или нет? при одной ситуации — да. при другой — нет. вы можете только делать ВЫБОР в процессе, при изменении ситуации. то есть, иначе говоря, управляя.

при чём тут вообще Ай-Ви и Аш-Ви?

Ну, насколько понимаю, по IV позу (покупка или продажа волы) открывают и закрывают, а от HV будет зависеть дельтахедж. Например, если продали по IV=20%, а HV выше 10% не поднимался, то если даже любой чих БА дельтахеджить, все-равно будешь в прибыли. А если HV ниже 30% не опускался, то какой оптимальный метод дельтахеджа не применяй, все-равно будет лось. Разве нет?

Аш-Ви — это вообще туман

Согласен, что туман. Но что это бессмысленная цифирь, которая на разных таймфреймах (ТФ) показывает кардинально разные значения — не соглашусь. Считаю HV на тиках БА, и от ТФ конечно зависит, но не принципиально. Нет такого, чтобы при одном ТФ HV была ниже IV, а при другом — выше. При большем ТФ просто более гладкий график HV получается.

какой он, «оптимальный»?

Про оптимальный не я начал. Но думаю можно на истории поэкспериментировать. Была идея с сигмой, брать например три сигмы, и дельтахеджить позу только если БА вышел за этот диапазон (относительно последнего значения БА, при котором была выровнена дельта). Может такой дельтахедж будет «оптимальнее», чем через фиксированный шаг или фиксированное время.

1.«насколько понимаю, по IV позу (покупка или продажа волы) открывают и закрывают»

вот не поверите, когда продаю или покупаю волу, на Ай-Ви вообще не смотрю. никогда. это не критерий. оцениваю совокупность разных факторов (длинный список), там величина премий есть, а вот Ай-Ви как цифра — нет.

2.«Нет такого, чтобы при одном ТФ HV была ниже IV, а при другом — выше.»

у меня конечно нет проги как у Каленковича, которая моментально там разные таймфреймы показывает, но если (например) рынок целый день будет стоять в 350 пунктах (скажем, в рабочую субботу), то Аш-Ви на каких-нибудь 5-минутках не будет ниже Ай-Ви опционов? а потом если расколбас на следующий день начнётся, то на часовых разве не может быть выше Ай-Ви? не?

3. я не думаю, что историческое тестирование может иметь какой-то смысл. у рынка есть замечательное свойство — изменчивость. это значит, что подгоняя определённые параметры на тестировании в целях «прибыльности» ТС, с большой долей вероятности можно получить как раз то, что на СЛЕДУЮЩЕМ временном отрезке эти факторы и выявленные закономерности НЕ будут работать.

кроме того.

я давно исхожу в торговле из тезиса определённых моделей поведения рынка на различных этапах (которые связаны с сезонностью, и имеют определённые рисунки волатильности). эти модели работают от трёх до 6-9 месяцев, и затем меняются на другие. в этом смысле «историческое тестирование» вообще смысла не имеет, т.к. «протестировав» прошлую модель поведения, мы будем иметь информацию только об этой прошлой — и абсолютный НОЛЬ о будущей модели. более того, это «тестирование» введёт нас в заблуждение и принесёт вред.

но это моё ИМХО, к которому я пришёл давно, и которое мне очень сильно помогает, у других может быть всё иначе.

1. Имел ввиду не критерий, а цену. Допустим, в какой-то момент решили по каким-то причинам продать волу, в стакане был бид по цене, эквивалентный IV=20%. Потом удерживали позицию, исправно дельтахеджили ее, пусть реальная вола БА (HV) была все это время 18%. Потом решили закрыть позу, в стакане был аск IV=19%. И пусть все-это время Вы не смотрели ни на IV, ни на HV, но ведь можно сказать: открыли продажу по IV=20%, дельтахеджили ее по HV=18%, и закрыли позу по IV=19%. Разве нет?

А на какие факторы смотрите, кроме ОИ на страйках? Оценку совокупности можете формализовать, или просто смотрите на все факторы и чуйка говорит: «Продавать!» или «Сидеть на заборе»? Т.е. относится ли метод торговли к системной или интуитивной?

2. Вот здесь выложил пару скринов, что у меня программа показывает:

novationz.ru/html/plazer/pubimg/vola02.png — (за последние три недели)

novationz.ru/html/plazer/pubimg/vola03.png — (подробнее последнюю неделю)

Мне кажется, что HV показывает осмысленные значения, которые не сильно зависят от таймфрейма. Видно что в целом HV колеблется чуть-ниже, чем графики IV (т.е. пока выгодно продавать волу даже с постоянным дельтахеджем). Что каждую вечерку HV падает (что соответствует жалобам скальперов: «в вечерку — тухляк»). И это не зависит от таймфрейма.

3. Если, как говорите, модель устойчиво работает продолжительное время, то можно ведь попробовать распознавать каждый этап, и на каждом применять свою оптимальную модель.

1. ну очевидно, что нет.

если бы мы имели в виду фьючерс Викс, то да. но мы же именно цену имеем в виду. а она не в %-тах выражена, а в деньгах. соответственно, вот то, что выражалось в виде Ай-Ви=19 неделю назад, совсем НЕ равно Ай-Ви=19, но сегодня. цена будет совершенно ДРУГАЯ. при этом, удалось ли вам «отбить» дельта-хеджем падение реальной цены — вопрос другой, и не факт что он булет решён положительно.

про факторы — это долгая история, в паре предложений не выскажешь. есть наработки на уровне рефлексов. то есть раньше была некоторая система расчётов в Экселе, но потом я понял, что подходить математически к анализу — полнейшая глупость, и анализ НЕцифровых данных должен происходить на уровне наработок (опыта). другого пути правильных решений нет.

2. ну программа что угодно показывать, хоть осмысленные значения, хоть неосмысленные… я же говорю, у меня метода другая. большинство факторов, влияющих на рынок, НЕВОЗМОЖНО выразить цифрами математики, любой математический анализ будет неизбежно однобоким и примитивным.

3. да. я так и делаю. пробую распознать модель для каждого этапа.и работаю (стараюсь работать) по этой модели.

1. ну очевидно, что нет.

Вот тут у меня, видимо, принципиальное непонимание. Математики утверждают другое. Ладно, мнение про Ильинского понял. Но вот Коннолли, например, авторитет? Он в «Покупке и продаже волатильности» где-то писал, что если купить/продать волу по некой IV, исправно дельтахеджить позу, и если вола БА (HV) окажется равна IV, по которой была открыта поза, то и покупатель и продавец волы окажутся при своих (комис не учитываем), никто не выиграет.

Пример: продали волу по IV=20%, дельтахеджировали ее до экспы, и известно что HV выше 20% не поднималось (т.е. все движения БА до экспы были такими, что в пересчете в годовую волу не превышали 20% годовых). Утверждаете, что возможны ситуации, когда этот продавец может оказаться в убытке? (комис не учитываем и предполагаем что дельтахедж был оптимальным)

да чёрт с ними, с этими цифрами, 20, 19, Ай-Ви, Аш-Ви… отвлекитесь вы от них…

что значит «исправно хеджировать дельту» по Конолли?? как это — «ИСПРАВНО»? это рынок! сегодня можно её хеджить исправно, а завтра вовсе не исправно))

вот у вас пример «продали волу по IV=20%, дельтахеджировали ее»… дык вот Каленковича послушайте осенние вебинары, он там пытается объяснить — что дельтахедж проданной и купленной волы — это разные вещи, и он вообще дельтахеджем проданной волы не занимается, потому что там риски совершенно другие.

к тому же… дельтахедж дельтахеджу — рознь. что значит «исправно хеджить», если там способов куча целая, и каждый ведёт к различным последствиям и эффективен в своих каких-то случаях. как вы будете выбирать способ, ориентируясь ТОЛЬКО по цифре Аш-Ви? это же глупо, т.к. много существенных факторов, которые не укладываются в примитивные цифры.

я тут одно могу посоветовать — ПОМЕНЬШЕ книжек, математики, программ (ПО), и ПОБОЛЬШЕ реальной торговли. при реальной торговле всё сразу становится понятно, что работает, а что нет. если вам Конолли поможет — замечательно.

в чём туфта, ну-ка ну-ка с этого момента поподробней…

у нас по ходу дела прорыв в опционной теории намечается)))

Каленкович так вообще величайший гуру, он всем доказывает, что так и делает.

как у тебя «метод» сочетается с «безрисковостью»??

откуда там может вообще взяться «безрисковость», которую ты постоянно произносишь?

МЫ МЕТОДОМ ВЫБИРАЕМ ОПТИМАЛЬНОСТЬ. оптимальность значит — уменьшение убытков при неблагоприятном развитии и увеличение прибыли при благоприятном. при чём тут какая-то «безрисковость», тем более 50%?

Что оптимально для продажи не оптимально для покупки, что не оптимально для продажи — оптимально для покупки. Дальше логическую цепочку продолжать?

ждёмс, где там «безрисковость» вылезет…

А дальше — смотри выше.

давай, продолжай логическую цепочку! что там дальше у тебя, мы само внимание! если написал это «выше», то выдели, нажми «копировать» и «вставить».

ждём продолжение цепочки!

Но специально для тебя — ниже продолжил цепочку с использованием только твоих определений всяких там оптимальностей и прочего.

так всё дело в том, что чтобы достигнуть описанного тобой чудодейственного эффекта, надо ЗАРАНЕЕ знать, что есть для проданных «оптимальный», а что для купленных «любой другой»! а как это знать?? никак! мы же выше сошлись на том, что заранее знать это невозможно. а значит — мы заранее не можем ничего знать о «оптимальном» методе, это будет в любом случае изначально просто один из «любых других»!

оптимизируется позиция, которая сложилась по факту движения, и действия происходят по факту движения, мы можем только выбирать оптимальное действие. ведь ты же не будешь утверждать, что ЛЮБОЕ действие по выравниванию дельты при движении ведёт к одним и тем же последствиям? очевидно, что разные (например, если допродать на росте путов или купить фьючей). вот в этом и есть основа управления. никакая «безрисковость» совершенно ни при чём тут.

я, в общем, на другой «итог» и не надеялся особо))

на счёт «не прибавится» только жаль немного, раз выводы сделал, должно прибавится…

удачи!)

а вдруг и правда мы все дураки?! ггг)))))

суть то не в том, чтобы тренироваться на хедже противоположных, а чтобы определять, какие действия при хедже являются оптимальными. это далеко не тупой механический процесс. при этом купленная вола или проданная, не имеет особого значения.

us2.campaign-archive2.com/?u=7293eaaac26f5c9a5564fda8f&id=4cc31a9c7d&e=42b2ac5c1a

Думаю Роман соберётся и вынесет это потом в отдельную тему )

Михаил, а будет ли там что-то интересное?) у нас в Питере в прошлом году была, я честно пытался конспектировать основные моменты, но по итогу понял, что для себя ничего полезного так и не черпанул. из организаторов и выступающих кто-то предлагал услуги и тарифы, кто-то всякие проги (очень смешно при этом на вопрос о полезности их прог отмазываясь фразой «мы сами не торгуем, мы делаем ПО»), кто-то (Кузнецов кажется) веселил народ методиками продаж внешних совсем дохлых опционов на комодитиз.

ну так, для галочки можно сходить, кофейку попить, со старыми знакомыми парой слов перекинуться, но полезность то там небольшая скорее всего…

в принципе, общение в специализированных ветках, типа как тут у Романа, на мой взгляд, больше пользы и информативности принести может…

я вспоминаю, как раньше, в 2000е годы, легко и просто было рубить деньгу. это ведь было связано именно с так называемым «неэффективным рынком». такого засилья роботов не было, и ликвидности такой не было…

я к тому, что через месяц на Украину в Крым на море собираюсь командировку себе устроить, и совместить так сказать приятное с полезным… открыть счёт на украинской бирже.

на западных биржах то делать нечего, а вот на украинском аналоге фортса было бы интересно немного поколбасить… для дифференциации деятельности так сказать)