SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Вечернее обсуждение опционов на фьючерс РТС. (08.02.2013) Итоги недели.

- 08 февраля 2013, 20:45

- |

Обзор рынка за неделю.

«Иа-Иа — старый серый ослик — однажды стоял на берегу ручья и понуро смотрел в воду на своё отражение.

— Душераздирающее зрелище,— сказал он наконец.— Вот как это называется — душераздирающее зрелище.»

В прошлом месяце я писал о том, что не хватало совсем чуть-чуть до рекордного по волатильности опционного месяца. Что интересно, тогда я не ожидал, что амплитуда февраля может оказаться даже меньше январской :). В январе рынок с горем пополам на экспирации прошёл чуть больше 2х страйков. На текущий момент размах с 16го января по сегодняшний день составляет 7 880 пунктов. До экспирации остаётся 5 торговых сессий, если считать с понедельника. Судя по ценам опционов, никто не ждёт движения ниже 155 или выше 165, и у февраля есть все шансы поставить новый рекорд по самой низкой амплитуде опционного месяца.

Тем не менее обороты по опционам на фьючерс РТС сегодня в очередной раз превысили отметку в 14 млрд. рублей, что говорит о том, что для удержания цены продавцам волы надо ещё постараться. Тем, кто торгует интрадей фьючерсом РТС я бы рекомендовал сейчас купить февральский стрэнгл 155-165 и расслабиться до конца следующей недели. Потенциал прибыли очень неплохой, если движение вдруг, всё-таки, случится. Ну, а если не случится, то фьючерсом вряд ли можно будет заработать сильно много. Можно вообще взять границы 150 — 165, стоит в сумме 250 пунктов, а если такая лотерейка сработает, то получить можно несравнимо больше, хоть это и кажется сейчас крайне маловероятным.

Многим покажется, что это просто выброшенные деньги на ветер, но за свой опыт торговли на рынке я понял, что тут побеждают «истинные фанатики», которые верят в невозможное :) А таких сейчас 2 категории

1. Продавцы связок на 160 000, которые верят в то, что рынок не сдвинется за следующие 5 торговых сессий с этой отметки. (Это несравнимо более вероятно, чем 2е, но и прибыли тут меньше)

2. Покупатели «черных лебедей», это отдельная категория людей, которые тоже верят в невозможное, что рынок до 15го числа сможет свалиться ниже 150 или подняться выше 165.

Кстати, основная цель моего опционного развития заключается в том, чтобы попасть в обе категории сразу :), до сих пор мне удавалось заработывать только, находясь во второй категории.

Пут-колл ратио

Опционы на РТС — 0.87

Опционы на акции — 1.01 (Сегодня, наконец, публика решила купить путов, наверное, поэтому рынок и не пошёл дальше :) )

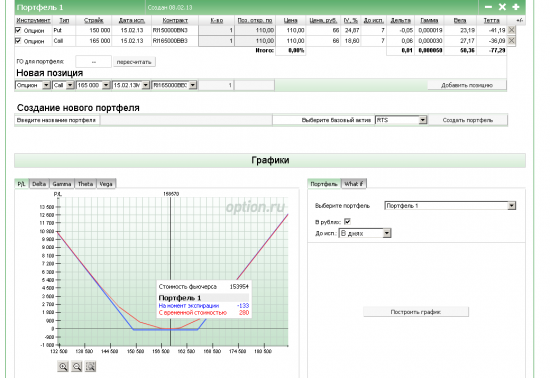

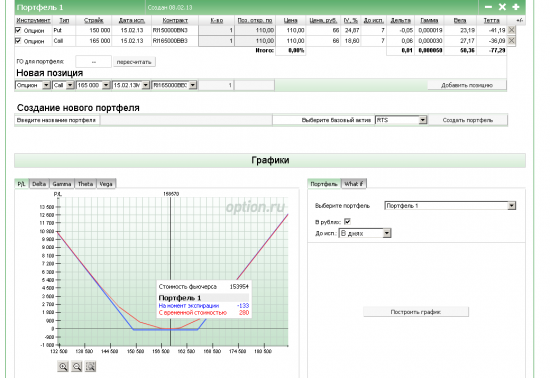

Реальная торговля

Пока тут рассказывать нечего, до сих пор держу мартовский стрэддл и ни разу даже не дельтахеджировался.

Интересных исследований тоже пока нет, бьюсь с финансовым инжинирингом некоего Nefci. Основным объектом исследований является вопрос возможности на боковом рынке добавить ровное количество денег к счету, а на трендовом рынке отнять такое же ровное количество для сглаживания кривой эквити. Кстати, если кто-то пытался сделать что-то подобное, отпишитесь удалось ли?

Опционщиков и не опционщиков тоже приглашаю принять участие в обсуждении происходящего

«Иа-Иа — старый серый ослик — однажды стоял на берегу ручья и понуро смотрел в воду на своё отражение.

— Душераздирающее зрелище,— сказал он наконец.— Вот как это называется — душераздирающее зрелище.»

В прошлом месяце я писал о том, что не хватало совсем чуть-чуть до рекордного по волатильности опционного месяца. Что интересно, тогда я не ожидал, что амплитуда февраля может оказаться даже меньше январской :). В январе рынок с горем пополам на экспирации прошёл чуть больше 2х страйков. На текущий момент размах с 16го января по сегодняшний день составляет 7 880 пунктов. До экспирации остаётся 5 торговых сессий, если считать с понедельника. Судя по ценам опционов, никто не ждёт движения ниже 155 или выше 165, и у февраля есть все шансы поставить новый рекорд по самой низкой амплитуде опционного месяца.

Тем не менее обороты по опционам на фьючерс РТС сегодня в очередной раз превысили отметку в 14 млрд. рублей, что говорит о том, что для удержания цены продавцам волы надо ещё постараться. Тем, кто торгует интрадей фьючерсом РТС я бы рекомендовал сейчас купить февральский стрэнгл 155-165 и расслабиться до конца следующей недели. Потенциал прибыли очень неплохой, если движение вдруг, всё-таки, случится. Ну, а если не случится, то фьючерсом вряд ли можно будет заработать сильно много. Можно вообще взять границы 150 — 165, стоит в сумме 250 пунктов, а если такая лотерейка сработает, то получить можно несравнимо больше, хоть это и кажется сейчас крайне маловероятным.

Многим покажется, что это просто выброшенные деньги на ветер, но за свой опыт торговли на рынке я понял, что тут побеждают «истинные фанатики», которые верят в невозможное :) А таких сейчас 2 категории

1. Продавцы связок на 160 000, которые верят в то, что рынок не сдвинется за следующие 5 торговых сессий с этой отметки. (Это несравнимо более вероятно, чем 2е, но и прибыли тут меньше)

2. Покупатели «черных лебедей», это отдельная категория людей, которые тоже верят в невозможное, что рынок до 15го числа сможет свалиться ниже 150 или подняться выше 165.

Кстати, основная цель моего опционного развития заключается в том, чтобы попасть в обе категории сразу :), до сих пор мне удавалось заработывать только, находясь во второй категории.

Пут-колл ратио

Опционы на РТС — 0.87

Опционы на акции — 1.01 (Сегодня, наконец, публика решила купить путов, наверное, поэтому рынок и не пошёл дальше :) )

Реальная торговля

Пока тут рассказывать нечего, до сих пор держу мартовский стрэддл и ни разу даже не дельтахеджировался.

Интересных исследований тоже пока нет, бьюсь с финансовым инжинирингом некоего Nefci. Основным объектом исследований является вопрос возможности на боковом рынке добавить ровное количество денег к счету, а на трендовом рынке отнять такое же ровное количество для сглаживания кривой эквити. Кстати, если кто-то пытался сделать что-то подобное, отпишитесь удалось ли?

Опционщиков и не опционщиков тоже приглашаю принять участие в обсуждении происходящего

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

ибо сёдня рынок лили на явном внешнем позитиве, т.ч. в сильный рост до экспира уже не верю.

а так зачем?

за вх. тэта ещё вам даст по ним немного )

по рынку вопрос из соседн. топа:

вот сёдня все росло, нефть хаи обновила, а нас пролили конкретно на супервшенем фоне.

у кого-нить есть мысли по сей неувязочке?

я лично так и не понял, хотя действовать пришлось по факту.

но понять в итоге тоже хотелось бы )

резкого обвала до экспира я не жду.

а корректоз например на 115 уже в ценах, ИМХО.

P.S. Этой темой я тоже занимаюсь, просто автоматизация тестирования опционов это сложная тема, там тупо в велфлаб не загонишь. Пока на стадии создания БД.

Насчет идеи с тупой продажей (прогонял стрэдл, с дельтахеджем и роллированием): если включить 2008г, то по итогу будет убыток, если 2008 не включать, то будет прибыль, но падения типа августа 2011 очень неприятные — за несколько дней теряется накопленная годами прибыль.

www.novationz.ru/html/option_tester/index.htm

это ваше творение?

можно ли с ним на каких-либо условиях ознакомиться?

я Вам ещё в личку на всяк случай написал )

что касается 2008 года и типа августа 2011 а не пробовали моделироать условия что при таком на движе надо отключать дельта-хэдж и вставать чисто направленно?

ну напрмер продавать тока колы а с путами как-то притормозить?

Направленные стратегии не пробовал, но если что — в тестере можно и такую попробовать.

я вам отправил свои контакты в личку + написал в мыло.

мне было бы интересно потестить тестер и заказать в него некоторые доработки под себя.

Насчет второго — программа сложная в использовании, нужно поначалу долго объяснять как подготовить данные, что к чему. Потом, имеющихся стратегий наверняка не хватит — захочется что-то свое нестандартное. Что-то будет считать неверно, и нужно будет долго и

скрупулезно разбираться. В общем, техподдержка программы наверняка будет отнимать много времени даже на одного пользователя. Поэтому в розницу продавать — смысла не вижу, один это не потяну. Только если долгосрочное сотрудничество с одним или максимум 2-3 трейдерами. Если это интересно — пишите kir собака gistatgroup.com

софто то нужен для анализа, мне например интересно сотрудничать с толковыми прогрммерами в этом вопросе.

другое дело методология тестирования?

тут она явно не верна, ибо не учитывает что в 2008/11 годах стратегия наверняка не оставалась тупо такой же, а модифицировалась.

а общаться таки надо, нас опционщиков и так очень мало тут )

ну либо тупо резать эту ногу и заходить в другую…

Вот это я и хочу чтобы могла делать бэктестинги(наверно название уже будет другим), т.е. диначмически считать худшие сценарии для данной позы и данного ГО.

вот как-то так и много чего ещё…

Правда тут есть один ВАЖНЫЙ нюанас — если чел сам не торговал а тока программист то ему будет очень сложно это понять.

поэтому я считаю и нужен постановщик задач вроде меня или тебя — т.е. чел с РЕАЛЬНЫМ опытом торговли…

можете как-то обосновать?

т.ч. у меня пока тока 1 разумное объяснение произошедшему — кукл решил тупо разгрузиться и заодно посмотреть наскоко на стопах бычков можно проехаться вниз…

теперь у него руки развязаны и в заваисмости от внешки можно смело делать экспир в комфортном диапазоне 157-163

но вокруг 160 надо обязательно раз несколько свозить туда-сюда.

вот такое вью на след. неделю )

я лично продаю всегда несколько стренглов, весовую долю каждого определяю скорее интуитивно, а хотелось бы как то начать применять более научный подход )