Блог им. Gregori

Ставки, облигации и инфляции.И ожиданием основанным на истории.

- 30 апреля 2024, 13:37

- |

После пресс конференции ЦБ.

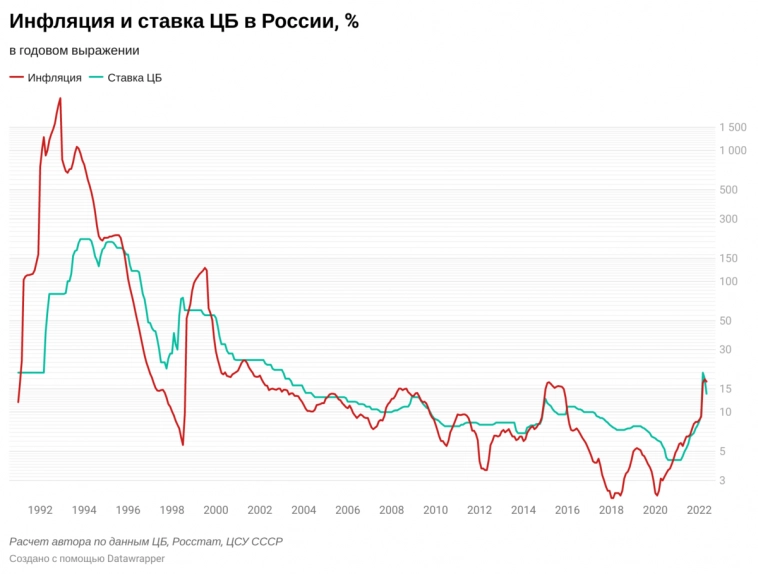

В прошлом(22 год, 15 год), высокие ставки держались недолго. и действовали эффективно. С тем же курсом доллара- высокий спред и переток через керри трейд. Но сильно курс укреплять не нужно- прибыль экспортёров валюте, а расходы на ЗП в рублях. И ослаблять чревато- инфляция. Но механизм работал. И +- ставка была невысокой перед 22 года. Нейтральной до сих пор ЦБ считает 7%

Но было и другое прошлое- 90тые, двухтысячные. И сейчас мы в некотором роде в новой реальности. Бюджету деньги нужны? военные действия+ социалка, в первую очередь поддержка материнства. Гос-во налоги возьмёт. Работникам нужны? безработица исторически

И работать за плошку риса уже народ не жаждет. тут правда оговорка -в производительный общественно полезный труд у нас далеко не всё население включено. и тут есть резерв

Ну и бизнесмены тоже не в ноль работают и рентабельностью европейского буржуа который к статусу миллионера идет поколеньями довольсвоваься не готовы. Накрутку свою сделают. Прибыль идет

И ещё Финансовые активы и обязательства сектора «Домашние хозяйства» данные ЦБ (в млн руб) cbr.ru/statistics/macro_itm/households/

Причем фонда тут лишь небольшая часть

Показательный график. Жаль только что нет недвижки и земли- хотя тоже вполне себе популярные способы, если не генерации рентного капиталла, то хотя бы переноса стоимости денег через время (причем даже через поколенья)

К чему это я? сижу в экселе описываю аллокакацию активов. И раздумываю -а когда переходить из ликвидности в длинные облиги, стоит ли менять долю облигаций относительно акций, и как при этом поменять алокацию по ЗПИФ недвижимости (они хорошо скоректировались на высокой ставки, но див доходность проигрывает даже ОФЗ, зато есть надежда на переоценку когда закончатся долгосрочные контракты- то есть в теории инфляцию должны отыграть. там на самом деле сложней и надо смотреть и на условия индексации арендной платы и на условия использования плеча- если фиксированная ставка то до какого года, Парус например по части фондов, делает доп эмиссию что бы плече минимизировать- иначе выходит, что кредит выходит дороже акционерного капитала.

И склоняюсь к идее что высокая инфляция, как и ставка с нами надолго. Эксперты в опросе ЦБ (https://cbr.ru/statistics/ddkp/mo_br/) прогноз корректируют с на следующий год с 9.4 до 10.4, на 26- с 8.1 на 7.5.

p.s. Цифры меня не сказать что бы радуют. Но относительно ожиданий на 22 год -прям молодцы в ЦБ как проходим. Помню тут на СЛ опрос делал по ожидаемой инфляции. Ванговали от 30 до 70, в среднем 50% за год.

p.s.s. размышляя о доле акций в портфеле- акции лучше облигаций тем, что при, предположим, сопоставимой див доходности абсорбируют инфляцию- выросли цены-> выросли и прибыли. В теории. Но Тимофей ведь верно в пн отметил, что, если смотреть на хорошие акции то они по мультипликаторам уже совсем не дешёвые. Ну и по классике- ДОЛЖНА быть премия к облигациям. И по тому что это акции и те же дивы отменяют компании на раз два, и волатильность может быть в -40+% за день. А сейчас должны быть ещё выше- война на дворе. Санкции пакетом за пакетом прилетают. В целом адаптировались, но кого то, как сегеже может прилететь так, что компании сильно поплохеет. Ну или как Газпрому. По НПЗ бывает беспилотники прилетают- тоже риск. И на случаи прилета вынуждены тратиться на средства защиты, даже специальные мини радары закупают

теги блога Gregori

- AMD

- Asset Allocation

- ETF

- ib

- Interactive Brokers

- IT-сектор

- QUIK

- SnP

- автоследование

- акции

- аллокация

- аналитика

- Астра

- Атон

- банки

- бизнес

- биржа

- брокеры

- Будушее

- венчур

- вопрос

- ВТБ

- ВТБ брокер

- выбор

- Газпром

- демография

- дивиденды

- долг

- доллар рубль

- доходность

- еврооблигации

- жильё

- заблокированные активы

- ЗПИФ недвижимости

- импортозамещение

- инвестиции

- Инвестиции в недвижимость

- индексное инвестирование

- инсайд

- инфляция

- инфляция в России

- инфобизнес

- ипотека

- история

- кванты

- контртренд

- коронавирус

- короновирус

- кризис

- макро

- Мобилизация

- Мотивация

- мошенники

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- недвижка

- облигации

- опрос

- опционы

- ответ

- офз

- оффтоп

- пассивное инвестирование

- Пенсия

- переводы за рубеж

- политика

- прогноз

- прогнозирование

- психология

- работа

- развитие

- рецензия на книгу

- риски

- роботы

- рынок

- санкции

- сбербанк

- Сбербанк брокер

- СВО

- СПБ биржа

- справедливая стоимость

- средний класс

- телеграмм

- тинькофф

- трейдеры

- трейдинг

- труд

- учёба

- философия

- Финам

- финансовая свобода

- фонды

- фьючерс mix

- ЦБ РФ

- ценности

- экономика

- экономика России

- эмиграция

- этика