Блог им. MKrrr

🐮Какая корова сколько дает молока? Разбираем разные классы активов

- 19 апреля 2024, 08:26

- |

Разбираемся, какой результат дает золото, недвижимость, акции, облигации, валюта на длинной дистанции и кто реально обыгрывает инфляцию?

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов😉

--

Компания АТОН обновила рейтинг среднегодовой доходности по разным активам и нам надо срочно в нем разобраться:

За 20 лет темпы ниже инфляции были только у банковских депозитов и наличных долларов. Интересно, что если бы доллар держали на банковском вкладе (да, до 2020 по валютным вкладам платили хорошие проценты 🫣), то результат был бы принципиально иным.

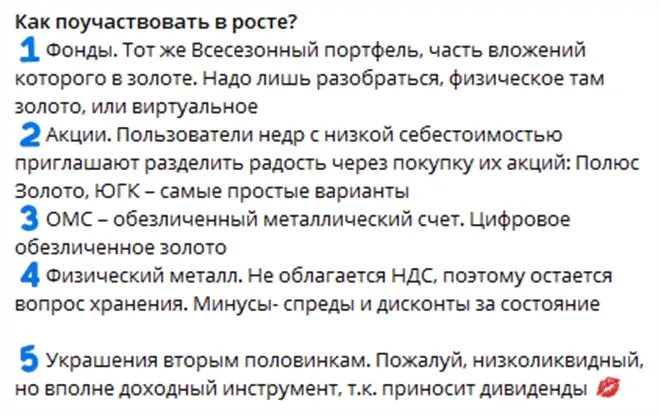

#1 Золото (14,8%). Его особенности и способы заработать мы разбирали здесь

#2 Индекс МосБиржи полной доходности (с реинвестированием дивидендов)

#3 Московская недвижимость, ведь известно, что она всегда растет 😉

С недвижимостью не все так однозначно: если мы считаем акции с реинвестированием дивидендов, то почему бы не добавить рентный доход в расчет по недвижимости? Даже при чистом доходе 4-5% — недвижимость становится лидером, причем с отрывом

#4 Стратегия 60/40 – это 60% акций, 40% облигаций, чтобы умерить колебания. В целом, подход интересный и заслуживает отдельного рассмотрения

#7 Облигации дали всего 9,3%, что всего на 1,1% выше темпов инфляции

Но здесь особенно не хватает конкретики: ранее мы разбирали историческую доходность в зависимости от кредитных рейтингов, и нашли некую среднюю разницу:

Так, АА и ААА – высшие кредитные рейтинги дают минимальную премию за риск к ОФЗ. Тут логично: нет риска – нет премии. Но золотая середина между риском и доходностью, к примеру, кредитный рейтинг А уже дает на 1,5% больше, что в рейтинге АТОН позволило бы догнать Недвижимость в России.

За что мы любим статистику – так это за целостный взгляд вне времени и пространства. Если при определенных расчетах недвижимость + рентный доход «уделывают» все классы активов + дают высокую надежность (гос.регистрация, физическое воплощение) – зачем что-то выдумывать ❓

Если золото, недвижимость, акции, среднерискованные облигации дают примерно равную доходность 11-14%, то почему не выбрать диверсифицированный портфель ❓

Наш выбор сейчас — облигации👍, которые дают существенно выше средней исторической доходности, но и инфляция (нет, не росстатовская, а реальная) — рекордная

Наши фавориты:

--

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!

теги блога Кот.Финанс

- Diasoft

- en+

- Glorax

- Henderson

- IPO

- IPO 2023

- IPO 2024

- Sunlight

- автомобили

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- банки

- банковский вклад

- биржа

- брокеры

- Брусника

- валюта

- ВДО

- вклады

- вложения

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Делимобиль

- дивиденды

- доллар

- доллар рубль

- доходность

- жилая недвижимость

- жильё

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- КЛВЗ Кристалл

- ключевая ставка

- ключевая ставка ЦБ РФ

- книги

- кредитное плечо

- легенда

- лизинг

- Лизинг-Трейд

- льготная ипотека

- м.видео

- МВ ФИНАНС

- Московская Биржа

- мтс

- МТС-Банк

- накопительные счета

- налоговая льгота

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- новости

- о'кей

- обзор рынка

- облигации

- обувьрус

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- продажи автомобилей в россии

- рубль

- русал

- Русская аквакультура

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Сибур

- система

- Совкомбанк

- СПМК

- стоимость

- тинькофф инвестиции

- трейдинг

- финансы

- форекс

- фундаментальный анализ

- ЦБ

- ЦБ РФ

- ЦФА

- Чистая планета

- шутка

- экономический дайджест

- Эльвира Набиуллина

- эн+

— недвижимость не тотал ретерн, о чем ты и пишешь

— облигации тоже не понятно какие, хоть рейтинг бы указать

— вклады? это сбер/топ-10? какой срок? все годовые?

— налоги учтены не учтены

короче, дьявол кроется в деталях

да, деталей не хватает и понимания по налогам тоже. думаю, здесь по номиналу АТОН взял, без учета налогов. а деталей нет