Блог им. Diligent_Investor

Наблюдения по поводу происходящей волны роста золота (период с 14 февраля по 28 марта)

- 29 марта 2024, 00:34

- |

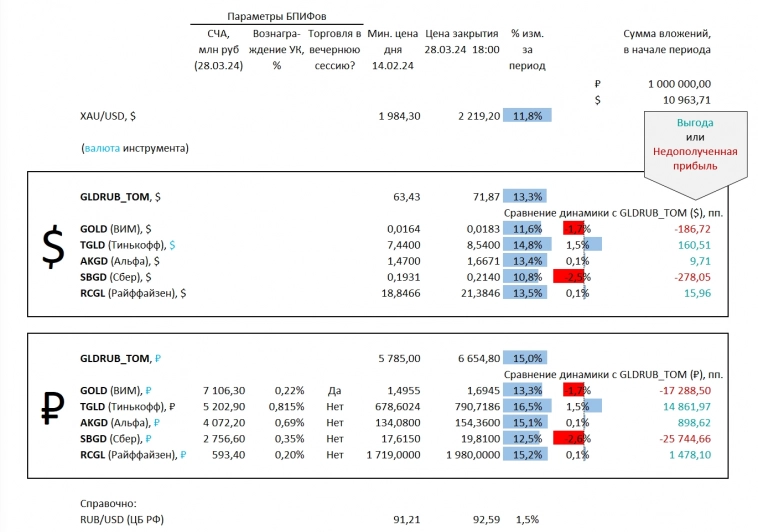

1. На нашем рынке цена золота растёт бойчее (₽: +15,0% и $: +13,3%), чем за рубежом ($: +11,8%).

(фактура — в таблице ниже)

2. Фонды-лидеры по наблюдаемой доходности за этот период (опередили динамику GLDRUB_TOM (!) ):

TGLD (Тинькофф) — (₽: +16,5%)

RCGL (Райффайзен) — (₽: +15,2%)

3. Фонды, отстающие по доходности:

GOLD (ВИМ) — (₽: +13,3%)

SBGD (Сбер) — (₽: +12,5%)

4. Лидер опережает аутсайдера на 4 (!) процентных пункта! Это как-то дочерта для этого коммодити, не находите?!

5. Аналитики тем временем продолжают соревноваться кто придумает «самое этакое» обоснование для происходящего роста золота (читай, дальнейшей девальвации зелёного) )))

Почему веду речь именно о периоде, указанном в заголовке поста — сравниваем темпы роста перечисленных инструментов от предыдущего локального минимума:

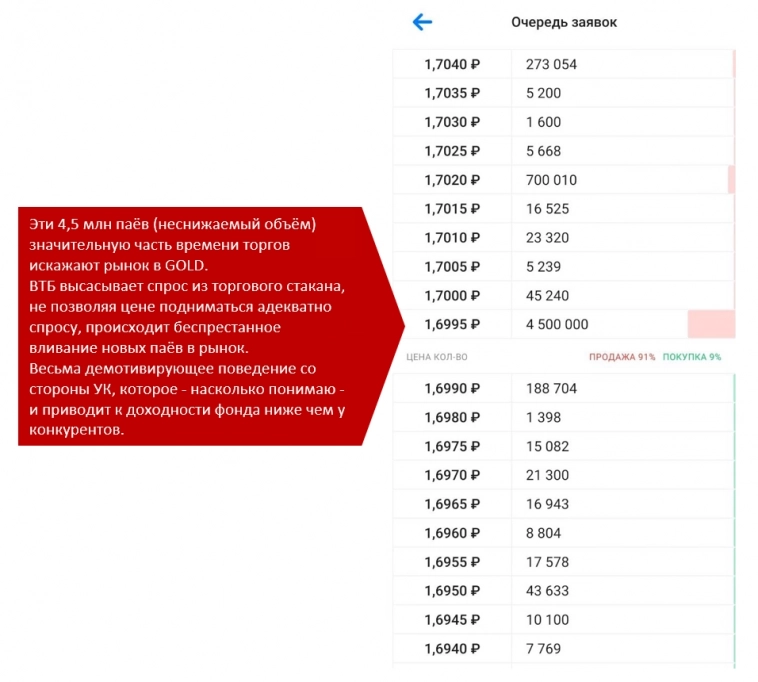

6. В стакане фонда GOLD (ВИМ / ВТБ) наблюдается нечто весьма разочаровывающее: УК бесконечно заливает в рынок новые паи фонда, старательно высасывая из стакана спрос на растущем рынке.

Глядя на это, возникает жгучее желание: уйти в золотой фонд Тинькова, Райффайзена или Альфы (А не творят ли и эти парни то же самое? У кого есть опыт работы с их «золотыми» фондами?)

Такое вот.

И так довольно часто, поэтому по закрытию дня вы его поймали не на пике.

Я в силу брокера пользуюсь этим только.

И эти другие показывают более интересную доходность, как мы видим из таблички выше

Очень интересно сравнить «результаты следования» у конкретных фондов. Какие доходности получаются по факту, относительно рыночного ориентира?

Сравнивать по доходности интересно фонды с активным управлением, например разные фонды на дивидендные акции. Там действительно более высокая доходность говорит о лучшем управлении.