По мотивам про S&P500 (smart-lab.ru)

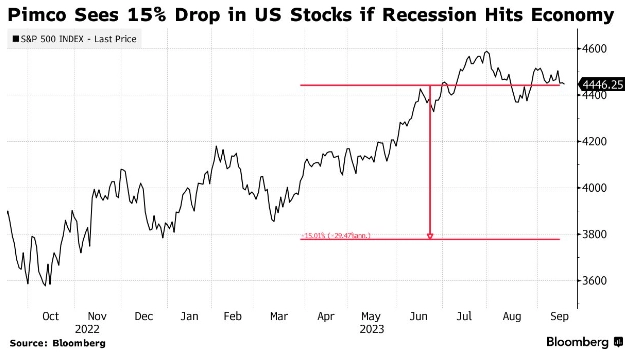

Собственно, на картинке всё видно

пс.,,, всегда есть вариант, что цена пойдёт против тебя. Поэтому не бери на плечи слишком много ))))

Авто-репост. Читать в блоге >>>

На данный момент мы продолжаем следовать ранее опубликованным сценариям. В новом видео проводится технический анализ индекса S&P 500 по методу волн Эллиотта и пропорций Фибоначчи c прогнозом дальнейшего движения к целевым уровням на 21.09.23 г.

Больше информации в Telegram-канале: t.me/simplewaves_trading

Тип сделки: buy limit

Тип сделки: buy limit

Мы сравнили среднюю динамику S&P 500 в день оглашения решения по ставке ФРС за последние 8 заседаний (с сентября 2022) и динамику индекса в день вчерашнего заседания.

Только взгляните, насколько точно вчерашняя динамика индекса следует за средней, особенно после 14:00 (21:00 по моск. времени), когда объявляется решение по ставке.

Стоит отметить, что рынок практически со 100% вероятностью ожидал сохранения ставки. Ожидания совпали с решением ФРС, как и на 8 предыдущих заседаниях. Если на ноябрьском заседании сложится аналогичная ситуация, т.е. решение ФРС совпадет с ожиданиями рынка, то существует высокая вероятность того, что среднестатистический паттерн снова повторится.

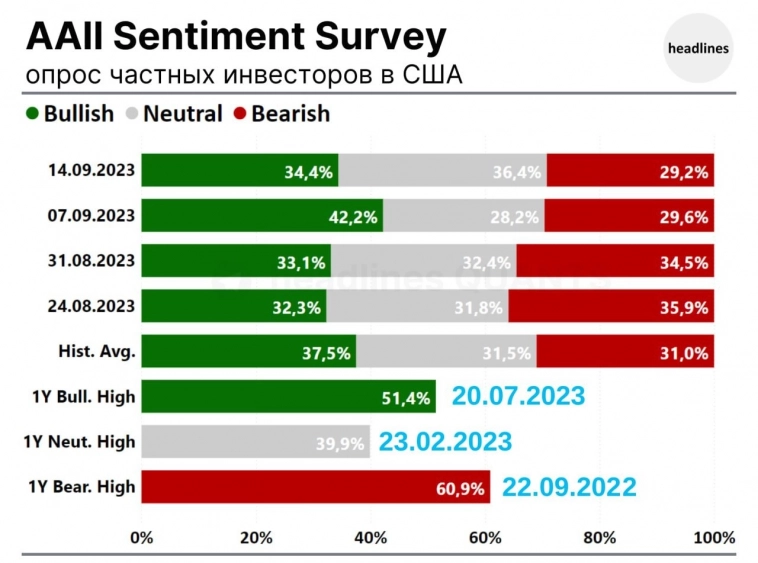

источник: headlines F.

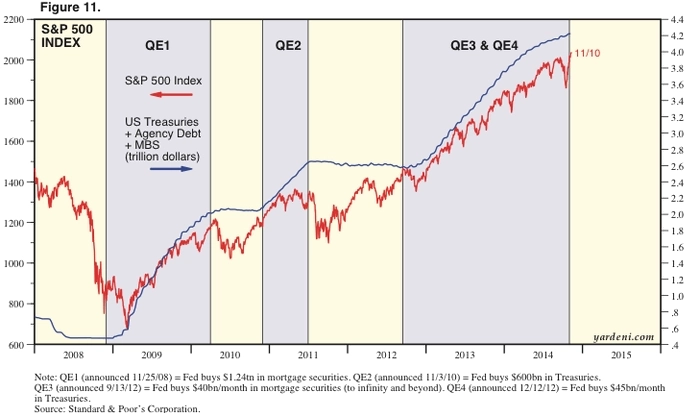

👉 ФРС повторяет слова о возможности дополнительного ужесточения ДКП

👉 12 из 19 членов ФРС видят ещё одно повышение ставки в этом цикле

👉 ФРС продолжит дальнейшее снижение баланса по плану

👉Последние 3 торговых дня индекс S&P500 находится в узком диапазоне около 20 пунктов. Сегодня будет озвучено решение о ставке ФРС, а так же даны комментарии по дальнейшему ДКП в США.

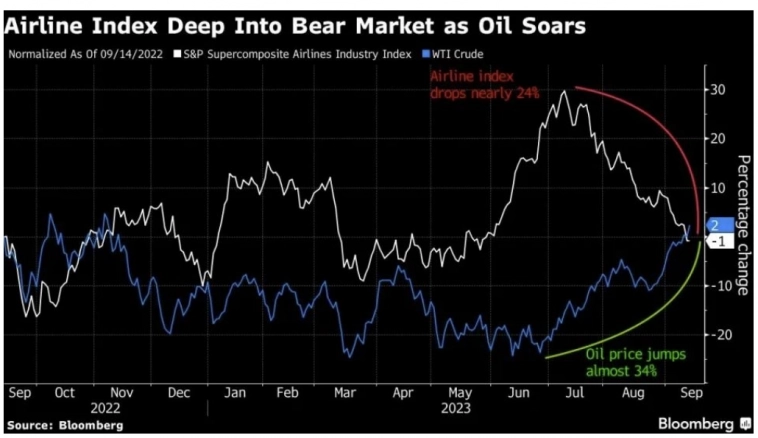

👉Рынок ожидает, что ФРС возьмет сегодня паузу. В целом, с этим можно согласиться, так как текущая ставка уже превышает уровень инфляции. Последний инфляционный импульс был связан исключительно с ростом цен на энергию, что вызвано сокращением добычи со стороны ОПЕК+. Бороться с этим с помощью ставки, вероятно, будет очень сложно, а сам по себе рост ставки создает проблемы для обслуживания гос. долга (а сумма там уже перевалила за 33 триллиона долларов).

👆🏻Наибольший интерес на данный момент выглядит в том, какими комментариями Пауэлл сопроводит решение по ставке. Тут есть варианты, что посыл будет прежний: «ФРС будет действовать исходя из поступающих данных» или заявление о достижении пика ставки по примеру ЕЦБ. При этом реакция рынка может быть достаточно непредсказуемой. Если Пауэлл озвучит о вероятности дальнейшего ужесточения, то в моменте это может оказать поддержку USD и создать давление на рисковые активы, в т.ч.

Циклы в экономике хорошо отображаются в циклах на рынке труда, и неплохо коррелируют с циклами на фондовом рынке — чем активнее бизнес нанимает новых сотрудников, тем лучше у него дела, и тем сильнее растут акции. Обратная ситуация тоже хорошо работает — падение ожиданий на будущие периоды, меньше найма+сокращения, падение цен на акции6 которые дисконтируют более плохие темпы роста.

Графически все вышеперечисленное отображено ниже. Но что мы имеем сейчас? Число новых рабочих мест снижается рекордными темпами, а вот рынки пока “молчат”. Более того дискуссия идет о том, что в моменте экономика США чересчур сильна и может продолжить так расти дольше, чем ожидал рынок и фед.

Что я думаю на этот счет. Сейчас мы все еще наблюдаем превышение открытых вакансий над предложением на рынке труда. Поэтому текущее падение больше похоже на нормализацию ситуации, нежели чем на реальное сокращение экономики. Поэтому запас прочности еще есть, но очевидно, его не так много, и уже к концу года мы можем начать наблюдать реальное ухудшение дел, если те темпы сокращения спроса на сотрудников, которые мы видим сейчас сохранятся.

Тип сделки: buy limit

Тип сделки: buy limit

Добрый день!

Индекс S&P500 вернулся к уровню поддержки 4448 с попыткой развить отскок на север. Следующая неделя может открыться ростом котировок в сторону базового уровня 4607 с его последующим тестированием и отскоком вниз:

Серебро активно снижается в сторону линии восходящего канала, а также уровня поддержки 22.20. В точке пересечения этих линий, а точнее это будет даже небольшая область (кластер цен), формируется потенциал отскока котировок вверх. Также стоит обратить внимание на формирование свечных сигналов: