Налогообложение на рынке ценных бумаг

-

ОТВЕТ Проблемы с налоговой декларацией за 2023 год и справкой 2-НДФЛ от брокера

ОТВЕТ Проблемы с налоговой декларацией за 2023 год и справкой 2-НДФЛ от брокера

не знаю кто этот персонаж и почему я у него в ЧС)))

ну вместо коммента

У меня такая же история с Личным кабинетом — безумная сумма к доплате

Написал брокеру — он ответил что это налоговая кривая и в прошлом году мол также было..

Брокер предложил мне прислать 2-НДФЛ чтобы я смог просто перенести суммы в коды в Личном кабинете

Жду справку..

Авто-репост. Читать в блоге >>> Проблемы с налоговой декларацией за 2023 год и справкой 2-НДФЛ от брокера

Проблемы с налоговой декларацией за 2023 год и справкой 2-НДФЛ от брокера

Когда на сайте ФНС (nalog.ru) в личном кабинете стали автоматически появляться справки 2-НДФЛ (сейчас Форма по КНД 1175018), то меня это обрадовало. Ведь не нужно обращаться к налоговому агенту за справкой, потом сканировать её и прикладывать к налоговой декларации. Но больше всего радовало то, что онлайн декларация теперь позволяла подтягивать цифры из этих справок автоматически. Казалось бы, всё настолько удобно.

В этом году опять стал заполнять декларацию 3-НДФЛ за 2023 год. Когда автоматически подтянулись данные из справки о доходах и суммах налога физического лица от брокера ПСБ, то возникло сразу несколько проблем.

Самым шокирующим было то, что когда я не разбивал доходы на две части, автоматически формируя налоговую декларацию 3-НДФЛ по справкам по форме КНД 1175018, то у меня возникала какая-то невероятная сумма задолженности по налогам, сравнимая с налоговой базой, хотя на самом деле никакой задолженности не должно было образовываться.

Я решил, что вместо онлайн декларации нужно попробовать воспользоваться приложением для Windows.

Авто-репост. Читать в блоге >>> Нужно ли декларировать купонный доход по облигациям Беларуси и Казахстана в 2023 году и уплачивать налог, если он не был удержан брокером ни при выплате купонного дохода, ни при погашении облигаций?

Нужно ли декларировать купонный доход по облигациям Беларуси и Казахстана в 2023 году и уплачивать налог, если он не был удержан брокером ни при выплате купонного дохода, ни при погашении облигаций?

Авто-репост. Читать в блоге >>> Сальдирование финансового результата между разными брокерами в рамках декларации 2023. Помогите нерезиденту

Сальдирование финансового результата между разными брокерами в рамках декларации 2023. Помогите нерезидентуНачал разбираться с налоговой декларацией за 2023 год.

Ситуация следующая: в прошлом году я утратил статус налогового резидента России.

Инвестирую на бирже через счета в четырех различных брокерских компаниях. По одному брокеру имеется прибыль, а по другому — убыток. Остальные два брокера по нулям в части налога.

У меня возник вопрос: можно ли налоговому нерезиденту при заполнении налоговой декларации сальдировать прибыль и убыток по разным брокерским счетам в рамках одного года (2023 года)?Для начала я обратился в компанию «НДФЛка». Сначала они предложили заплатить 5900 рублей, плюс 50% от суммы, которую они обещали сэкономить на заполнении декларации, затем в результате переговоров снизили до 15%.

Но потом в «НДФЛке» изменили мнение и сказали, что по закону нельзя сальдировать финансовый результат между разными брокерами в течение одного года. И снова предложили заплатить 5900 рублей, но уже за само заполнение декларации.

Тем не менее, без сальдирования я могу заполнить декларацию бесплатно на сайте налоговой, где данные брокеров загружаются автоматически. Сложность в том, что на сайте налоговой – не указать убыток по брокеру для сальдирования.

Авто-репост. Читать в блоге >>> Налоговые вычеты на долгосрочные сбережения россиян ограничили 400тыс.руб. в год

Налоговые вычеты на долгосрочные сбережения россиян ограничили 400тыс.руб. в годГосдума приняла в третьем чтении закон, который вводит ряд налоговых вычетов по НДФЛ при формировании гражданами долгосрочных сбережений.

Документ (№462670-8) правительство внесло в парламент в октябре 2023 г.

Госдума приняла в третьем чтении закон, касающийся налоговых вычетов по НДФЛ при формировании россиянами долгосрочных сбережений. Они вводятся на сумму уплаченных пенсионных взносов по договорам негосударственного пенсионного обеспечения (НПО), при выплате негосударственной пенсии не ранее достижения получателем пенсионного возраста; вычеты в сумме уплаченных взносов по договорам долгосрочных сбережений, формируемых в НПФ; в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на его индивидуальный инвестиционный счет (ИИС-3), открытый с 1 января 2024 г., а также в сумме положительного финансового результата, полученного по данному ИИС. Размер вычета ограничен 400 тыс. рублей в год.

«Ключевыми условиями предоставления налоговых льгот будут соответственно: факт получения негосударственной пенсии, основания назначения выплат по договору долгосрочных сбережений наступают не ранее 10 лет с даты его заключения и срок действия договора на ведение ИИС не менее 10 лет, в переходный период не менее 5 лет с ежегодным повышением срока на 1 год вплоть до 10 лет», — говорится в пояснительной записке.

Авто-репост. Читать в блоге >>> Госдума отменила льготу по НДФЛ при долгосрочном владении иностранными ценными бумагами

Госдума отменила льготу по НДФЛ при долгосрочном владении иностранными ценными бумагами

Госдума приняла в третьем чтении закон, который отменяет трехлетнюю налоговую инвестиционную льготу при продаже инвесторами иностранных ценных бумаг, торгуемых на российских биржах, исключение — ценные бумаги стран ЕАЭС.

Согласно действующему с 1 января 2014 г. законодательству, прибыль от продажи ценных бумаг можно освободить от налога, если инвестор владел ими три года и более. Данный инструмент называют трехгодичной налоговой льготой для инвесторов. Льгота действует при продаже российских акций, облигаций, биржевых ПИФов, которые торгуются на биржах РФ; при продаже зарубежных акций, облигаций, ETF, которые торгуются на биржах РФ; при продаже открытых ПИФов, которые управляются компаниями РФ.

Принятый депутатами закон устанавливает, что трехлетняя налоговая инвестиционная льгота распространяется только на ценные бумаги российских организаций, которые торгуются на биржах РФ, и ценные бумаги иностранных организаций, которые торгуются на биржах РФ и место регистрации которых находится на территории государства — члена ЕАЭС. Таким образом, из-под действия льготы выпадают зарубежные акции, облигации, ETF, которые торгуются на биржах РФ.

Авто-репост. Читать в блоге >>> Российские брокеры выступают против законопроекта о перечислении НДФЛ в бюджет по месту регистрации инвестора - Ведомости

Российские брокеры выступают против законопроекта о перечислении НДФЛ в бюджет по месту регистрации инвестора - ВедомостиРоссийские брокеры выступают против законопроекта о перечислении НДФЛ в бюджет по месту регистрации инвестора. Авторами законопроекта являются депутаты КПРФ Михаил Матвеев и Олег Михайлов. Согласно нынешнему законодательству, НДФЛ от операций с ценными бумагами зачисляется по месту учета агента.

Однако предложение законопроекта направлено на перечисление налога по месту регистрации клиента с целью справедливого распределения доходов бюджетной системы и повышения доходов региональных бюджетов. Это вызвало недовольство брокеров, которые видят в этом рост ненужных издержек.

Считается, что изменение механизма перечисления налогов повлечет за собой существенные дополнительные трудозатраты и финансовые расходы для профучастников. Комитет Госдумы по бюджету и налогам собирает отзывы по законопроекту.

Источник: www.vedomosti.ru/finance/articles/2024/03/19/1026475-brokeri-vistupili-protiv-izmeneniya-metodiki-zachisleniya-ndfl

Авто-репост. Читать в блоге >>>

Почему рост налогов вегда вреден для экономики, даже воюющей страны (если целью является победа)Сразу скажу, рассматриваем абсолютно абстрак...

RUH666, Предлагаю Вам посмотреть на проблему с другой стороны, т.е. вернуться к началу и оценить как влияет на национальную экономику рост военного потребления (внимание!!!), своей фазой активизации совпадающий с пиком экономического кризиса (Covid-19, если кто не понял). Тогда для Вас станет очевидно, что рост военного потребления — это один из наиболее эффективных способов частичного, а иногда и полного нивелирования последствий кризиса… Рост налогов — это уже производная роста военного потребления, оттягивающего на себя значительные бюджетные ассигнования. Если эти увеличенные налоги пойдут во вневоенные сектора экономики, где производительность труда выше, то это будет способствовать в целом экономическому росту (как известно, общественное воспроизводство состоит не только из военного производства и потребления). Но и рост инфляции вслед за ростом налогов на бизнес никто не отменял — это само собой, поэтому нужен баланс с развитием военного и вневоенного потребления, а последнее нужно чем-то стимулировать, где-то брать средства. Рассматривайте рост военного потребления всегда с привязкой к циклам экономических кризисов и все встанет на свои места Способы оптимизации будущего НДФЛ

Способы оптимизации будущего НДФЛ

Посты с негодованием по поводу возможного предстоящего повышения НДФЛ сверх определенных сумм буквально заполонили. Не вижу смысла лишний раз обсуждать причины и следствия — все уже пережевано и будет еще долго жеваться долгое время, пока не выйдет конкретика.

Поэтому предлагаю включиться в мозговой штурм — как в гипотетической ситуации законно уменьшить налогооблагаемую базу в случае если человек хочет получать доход от инвестиций, а не от одной з/п.

Допустим у нас есть персонаж, получающий условные 72к/мес на руки. Или тот самый миллион в год до вычета НДФЛ. Соответственно, любой положительный результат от его инвестиции/бизнеса/больших вкладов будет облагаться по ставке 15%. Не бог весть какая разница, но все же. Для его начальника, получающего 300 на руки идея будет еще актуальнее ввиду бОльшей разницы по ставкам, но механизмы сильно от этого не изменятся.

Итак какие варианты видятся:

1. ИИС. Возможны варианты с 1,2. Первый и третий нам дает возможность минусовать от налоговой базы(не всей но трудовая деятельность входит) 400к. Тем самым экономить 8к/год(2%) на ставке 15% или 20к/год(5%). Рассмотрен лишь эффект от снижения базы, не учитывая выгоду 13% от указанной суммы. Плюс вычет на доход в размере до 30млн на весь ИИС(2 и 3 типы).

Авто-репост. Читать в блоге >>>

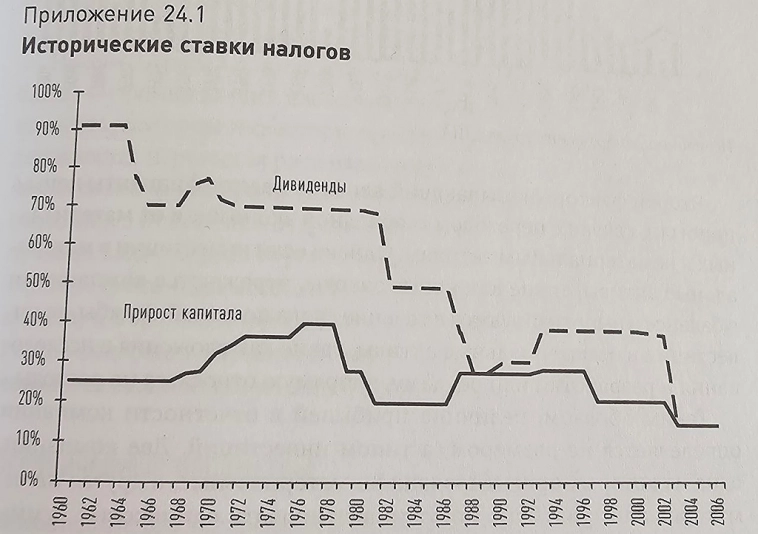

Налог на дивиденды в США доходил до 90%!

Налог на дивиденды в США доходил до 90%!

Ну что б вы понимали, в штатах в 60-е налог на дивиденды доходил до 90%. Сейчас даже не верится что такое было возможно. К текущим низким ставкам налога в 15% амеры пришли только в начале 2000х, правда и бюджет их в жопе соответствующей с тех пор😁

Кстати по причине таких высоких налогов очевидно что коэффициент P/E будет несопоставим с уровнями которые были 1960-2000. (чем выше налог, тем ниже будет P/E)

Авто-репост. Читать в блоге >>> Почему рост налогов вегда вреден для экономики, даже воюющей страны (если целью является победа)

Почему рост налогов вегда вреден для экономики, даже воюющей страны (если целью является победа)Сразу скажу, рассматриваем абсолютно абстрактную ситуацию, государство А воюет с государством Б, кто прав, кто виноват — вопрос отдельный, тут не рассматривающийся. На всё смотрим с чисто утилитарной точки зрения.

Начнём с того, что война делает население обеих стран беднее, вне зависимости от того, кто победит. Это очевидно более-менее для всех, потому каждому из государств неоходимо заинтересовать население своих стран в скорейшей победе. Повторю, это не о том, что население страны А, победив, станет богаче, а к тому, что, победив, оно прекратит войну, и перестанет беднеть. Налоги — грабёж. Всем понятно, что после войны вы их не снизите, потому это как раз очень демотивирующий фактор.

Налоги изымают ресурсы из экономики и переводят их в реализацию государственных хотелок. Понятно, что война (почему она делает всех беднее) вместо использования факторов производства с целью производства благ потребления использует их с целью производства того, что эти блага уничтожает. Но никакого общего смысла это не меняет.

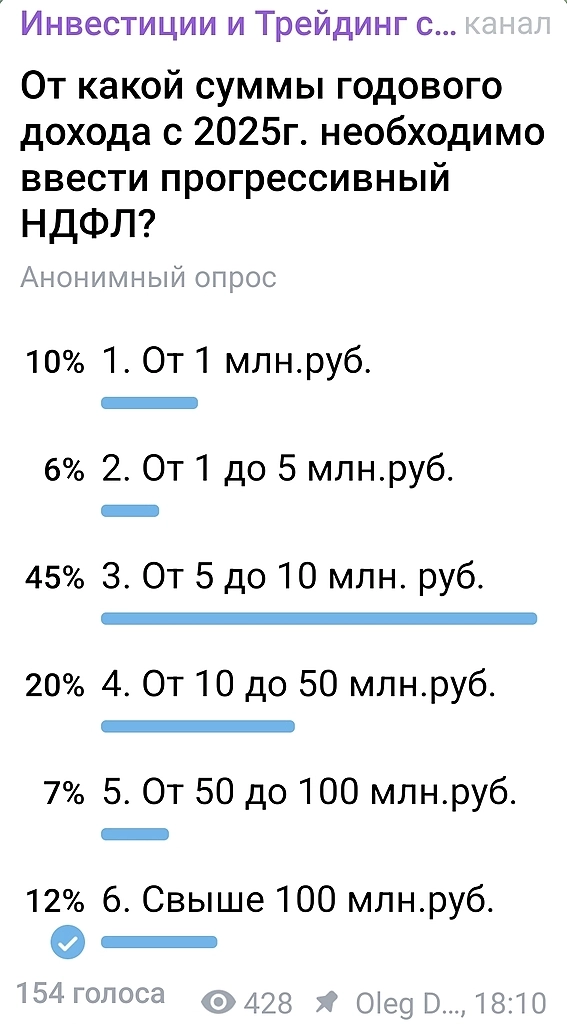

Авто-репост. Читать в блоге >>> Мнение людей: от какой суммы налог должен стать прогрессивным

Мнение людей: от какой суммы налог должен стать прогрессивным

Провел опрос в своём чате

Большинство считают, что

от 5 млн рублей (как сейчас).

Логично, раз В.В.П. предложил увеличить налог, то оставить

планку в 5 млн.руб.

Конечно, если учесть инфляцию до 2030г, возможно, через 5 лет средний класс будет зарабатывать от 5 млн рублей.

С уважением,

Олег

Авто-репост. Читать в блоге >>> Заполнение НДФЛ -декларирование убытка

Заполнение НДФЛ -декларирование убытка

Всем привет.

Вопрос кажется старый, но все равно задам.

Заполняю НДФЛ-3 за 2023 для налоговых вычетов за медицину и ИИС.

Заявленный источник доходов — работодатель

Туда же решил вписать убыток по ЦБ за 2022, но в сгенерированной НДФЛ эта сумма не фигурирует, и на возврат видна только сумма по вычетам.

Как мне понять, какой мне положен возврат на счет?

Разве не должно быть возврата 13% по убытку?

Или я что-то неверно понимаю?

Авто-репост. Читать в блоге >>> О налогах на труд

О налогах на трудВ ленте было много дискуссий о повышении налога и как правильно считать. Хотел бы повести некий итог. В 2020 году когда все еще можно было называть вещи своими именами Силуанов дал интервью

Силуанов назвал «запредельной» налоговую нагрузку на труд — РБК (rbc.ru)

но с тех пор много чего изменилось. И как выразился руководитель «страна дозрела»В РФ при зарплате 100 рублей уплачивается 13 рублей НДФЛ и 30 рублей страховых взносов, то совокупные расходы на труд составляют 130 рублей (100 рублей зарплаты + 30 рублей страховых взносов), а налоги 43 рубля, соответственно ставка равна 33,1% (43/130).

Много это или мало?

Если оценить размер налогов, которые суммарно выплачиваются с изначальных затрат работодателя на сотрудника со средней зарплатой, то налоги на труд в РФ не такие уж низкие, какими на первый взгляд кажутся. Если учитывать только ставки по НДФЛ в 13 и 15%.

Налоговая нагрузка в России (при ставке 13% это 33,1%) — это ниже среднего показателя развитых стран (34,6%), но выше, например, уровня налогообложения труда в США (30,5%) и в Китае (30,7%).

Авто-репост. Читать в блоге >>> Веселье с ИИСами начинается!

Веселье с ИИСами начинается!

У меня тоже как у всех. ИИС Открытия перенесли на ВТБ. Я зашел в личный кабинет налоговой, как честный самаритянин, подать на вычет и....

Обнаружил там АЖ 3 ИИСа!!!

1. Открытие старый, который закрыл в сентябре 2023

2. Открытие новый который открыл в октябре 2023

3. ВТБ, открытый автоматом мне в декабре 2023.

Звоню в Открытие они говорят. Не может быть! Идите в налоговую!

В налоговую не ходил, много время надо, по телефону не берут. НО там мне должны ответить: ЧТО?!

Конечно: идите к брокеру!

Вот жду ответа от Открытия.

У кого веселье сейчас похожее?

Авто-репост. Читать в блоге >>> Поможем Петрову посчитать налог

Поможем Петрову посчитать налог

smart-lab.ru/blog/997069.php

с виду — это 43,2%, но их не вычитают с сотрудников полностью и цифра не является 43% налога с зарплаты.

т.е. при зарплате в 100к (на руки 87к) отчисление будет около 43к, что не является 43%

Я сильно упросит и теперь раскаиваюсь. Прошу понять и простить.

Некоторые люди, не знаю, почему, решили считать налог, который платит работодатель, своими деньгами.

Это не так. На самом деле, даже если государство отменит эти социальные взносы, 30,2%, то работодатель сотруднику ничего не должен — не обязан повышать ЗП.

Но допустим, это деньги сотрудника, ок.

Тогда что выходит.

На каждые 100 р зарплаты — в карман сотруднику идет 87 р, а выплата государству — 43,2 р.

Значит налог составляет (1 — 87 / 130,2) * 100 = 33,2%

А не 43,2%.

Вот таким нехитрым способом вернули народу целых 10%!

Мелочь, а приятно.

Авто-репост. Читать в блоге >>> ❗️Налоги инвестора 2024

❗️Налоги инвестора 2024Провели большой эфир с разбором налогов, сальдирования, декларирования доходов по иностранным активам и другим вопросам, которые вы чаще всего пишите.

Прошлый пост набрал достаточное количество лайков, поэтому, как и обещал, размещаю запись эфира для всех.

Мне, кстати, выплата по ИИС по упрощенке уже пришла на карту, очень оперативно, на все ушло менее 2 недель с момента подачи.

📌 youtube.com/live/_aAPeVI9S0s

Таймкоды:

00:00 — О вебинаре

01:26 — Знакомство с Татьяной Суфияновой

03:50 — Сальдирование убытков. Как между разными брокерами сальдировать убытки?

08:16 — Какие типы доходов и убытков можно сальдировать между собой?

12:07 — Как декларировать убытки прошлых лет? И нужно ли ежегодно подавать нулевую декларацию?

17:32 — Примеры сальдирования убытков;

20:48 — Сроки подачи декларации 3-НДФЛ и сроки оплаты налогов;

25:55 — Какие документы нужны от брокеров для сальдирования убытков?

31:48 — Какие активы можно сальдировать?

37:12 — Какие частые ошибки брокера в 2-НДФЛ могут снизить ваш доход?

Авто-репост. Читать в блоге >>> Возвращается налог на материальную выгоду для инвесторов

Возвращается налог на материальную выгоду для инвесторовПоследние 3 года, если инвестор покупал ценные бумаги по цене ниже рыночной или получал их безвозмездно, например от работодателя, действовали льготы. Но с января 2024 года они закончились

Как было в 2021-2023 гг.: материальная выгода, полученная с 1 января 2021 г. по 31 декабря 2023 г. не облагалась налогом.

Справка: материальная выгода — это разница между рыночной стоимостью ценной бумаги и реальной ценой ее покупки.

Теперь эти льготы больше не действуют.

Цена приобретения будет определяться на день подписания договора купли-продажи ценных бумаг.При этом, если налог на материальную выгоду уже уплачен, инвестор может уменьшить НДФЛ с продажи бумаги на соответствующую сумму.

Кого больше всего коснется отмена льготы?

Тех, кто летом 2022 г. активно покупал у нерезидентов еврооблигации на внешних рынках. Тогда эти ценные бумаги торговались с большим дисконтом — 30%-60%.

Кажется, что 2024 год будет богат на изменения в налоговых выплатах.

Эксперты НДФЛКА.РУ отслеживают все изменения в налоговом законодательстве и действуют в интересах клиентов. Если вы предпочитаете перестраховаться, чтобы не потерять деньги, обращайтесь к экспертам за консультацией.

Авто-репост. Читать в блоге >>> Повышение налогов: как это повлияет на нас с вами?

Повышение налогов: как это повлияет на нас с вами?Пару дней назад появились слухи о повышении НДФЛ с 13% до 15% при доходе от 1 млн руб и с 15% до 20% при доходе от 5 млн руб, а также о повышении налога на прибыль компаний с 20% до 25%. Сейчас эти слухи находят свое подтверждение в словах Президента и он называет такое распределение «справедливым». Давайте посмотрим, что такое «справедливость».

Так как мы тут все инвесторы, то смотреть будем на примере дивидендов. Но сперва давайте поймем, кого коснется рост налогов.

Средняя зарплата, согласно Росстату, в 2023 году составила более 73 000. Если вы работаете в компании, где вам платят бонусы в 2 оклада, то ваш налог увеличится с 13% до 15%, так как в сумме это уже более 1 млн рублей. А через 2 года это может коснуться уже и всего населения со средней зарплатной. Поэтому так или иначе сейчас с этим столкнется, по разным оценкам, от 15% до 30% населения, примерно так варьируется распределение по доходам. Со временем эта доля будет увеличиваться.

Авто-репост. Читать в блоге >>>

333V, вы живете на зп с завода? а я нет. как мне прожить отдавая в год по 2-3 ляма в год госву?)

Лом, Некоторые и на порядок больше заплатили НДФЛ за 2023 г. К сожалению, ранее на ИИС-1-2 нельзя было перечислять более 1 млн. рублей в год. Это ограничивало возможности. Да, НДФЛ по нему был 0%, однако все остальные средства ( более 95% ) крутились на брокерских счетах. В 2024 г. НЕТ ОГРАНИЧЕНИЙ по пополнению ИИС-3. Вам как раз и предлагается сэкономить ваши 2-3 млн. НДФЛ, что Вы сейчас платите, а так — экономия будет 6 млн. рублей в год.

Методика проста.

1 раз в год закрываем по 1 ИИС-3 ( когда прибыль превысит 30 млн. руб. и пройдёт необходимое время, для кого это 2 года, а для кого-то и 5 лет ). Оставляем на жизнь, сколько кому надо на 1 год, ложим эти деньги ( на жизнь ) на обычный брокерский счёт или в банк ( под проценты ), снимая их по мере необходимости.

Остаток средств, снятого с первого закрытого ИИС-3, перекладываем на второй ( открытый ранее ) ИИС-3. Затем — на третий ИИС-3. И так далее.

И на жизнь будет хватать и НДФЛ платить не надо.

Тимофей, ты такие посты не пиши, а то люди протухают что ты в понимании рыночной экономики, капитализме и тп совсем не рубишь. Может быть ты ...

Лом, Перейдите с брокерского счёта на ИИС-3 и Ваш НДФЛ будет не 20%, а 0%. Государство Вам даёт законное право не платить НДФЛ. А народ тут пишет, что мол с радостью будет платить и 20%. Ну так пусть платят, если хотят. А кто хочет, тот пусть не платит. Это дело выбора каждого. А если кто хочет всё своё имущество переписать на государство или передать в собственность Фонда «Круг Добра», то государство это также не запрещает делать, а наоборот, только приветствует… И даже почётную благодарность вам пришлёт за это. Повышение НДФЛ отменяется.

Повышение НДФЛ отменяется.

Никакого повышения НДФЛ на доходы до 200 тысяч/месяц не будет, по крайней мере до 2029 года.

Причина в федеральном законе «О проведении эксперимента по установлению специального налогового режима „Налог на профессиональный доход“ от 27.11.2018 N 422-ФЗ

Налогоплательщики — физические лица перешедшие на специальный налоговый режим в порядке, установленном настоящим Федеральным законом — достаточно установить приложение для смартфона „Мой налог“ и зарегистрироваться в нем.

Профессиональный доход не является объектом налогообложения НДФЛ и страховыми взносами.

Ставка налога на профессиональный доход 4% при расчётах с физическими лицами, 6% при расчётах с организациями и индивидуальным предпринимателями. Никаких документов, кроме договора и электронного чека, для принятия расходов к учету организации не требуется. Предельная сумма дохода самозанятого 2.4 млн/год.

Таким образом вместо повышения поступлений в бюджет от НДФЛ на 2% получится снижение более чем на 50, и полное прекращение поступления страховых взносов.

Авто-репост. Читать в блоге >>> Тимофей, ты такие посты не пиши,

Тимофей, ты такие посты не пиши,

а то люди протухают что ты в понимании рыночной экономики, капитализме и тп совсем не рубишь. Может быть ты поэтому и читаешь книжки тоннами, чтоб понять курс финансовой арифметики за девятый класс среднеобразовательной школы.

Повышение ндфл при доходе от пятерки до 20 процев лично для меня очередной грабеж средь бело дня. Я понимаю Тимофея и прочих кто принимает оплату за телегу сразу к себе на карточку и пока банк не хлопнул их они продолжают не платить налоги. Но я так не могу, так как неоколорыночник.

За последние 2 года моё любимое государство сделало меня «счастливее» первый раз на 30% при девальвации, и вот сейчас второй раз при повышении с 15 до 20 процев ндфл, то есть ещё на 30% от суммы налогов я стал счастливее.

А терь давайте посчитаем, хотя я не умею особо это делать, с пятерки(условно) я должен отдать не 750 тр а ЛЯМ! То есть в деревьях остается четвертак. Отнимаем отседа 30% одеревенения рубля в переводе на счастливый 2014..2015… 2021… и даже 2022 год получаем 2.8 млн р.

Авто-репост. Читать в блоге >>>