Глядя на сегодняшнее падение Штатов, имею лишь одно желание — открыть большую короткую позицию во фьючерсе на Америку. И сегодня-завтра, похоже, открою победный предпраздничный шорт.

Никто ж вроде не возражает?)

читать дальше на смартлабе

Играю против этих акций. Есть необъяснимая к ним нелюбовь. Впрочем, у меня ли одного...

Сейчас открыт уже третий шорт за последние полгода. Первый, в ноябре-декабре, был очень неплох. Второй, в феврале, дал минимум прибыли. Нынешний шорт пока самый удачный.

За снижение котировок: падение нефти и рубля, долгосрочная переоцененность Сбербанка, графическая незавершенность падения.

За рост котировок: близкая отсечка по дивидендам (10 июня), дивидендная доходность, превышающая 7% к текущим ценам, не пробитый вниз восходящий тренд от осени прошлого года.

Продолжаю ставить на снижение. Сомневаюсь. И предлагаю обсудить

Уверен, облигационный рынок помогает эмитентам масштабировать и развивать бизнес. И развитие в нашем случае – это не только рост выручки и финрезультата. Это новый уровень прозрачности и цивилизованности. Открытый рынок – сложный способ привлечения финансовых ресурсов. Но те, кто прошел путь от решения о выпуске облигаций до успешного размещения, уже уважаемые люди!

У ЛК Роделен (первый выпуск облигаций номинальным объемом 200 млн.р., с купоном 12,5%) еще и динамика бизнеса хорошо читается. И это здорово! Мне приятно работать с такими компаниями и людьми! Инвесторы, со своей стороны, могут удовлетворенно наблюдать за целевым использованием собственных вложений.

И, знаете, наслушавшись кривотолков о том, что даю выход небольшим компаниям на биржу, и это всё это непременно «рога и копыта», с радостью привожу релиз Роделена. И здорово, что таких имен становится больше.

______________

«Совсем недавно мы отчитались по итогам 2018 года, но не будем забывать, что закончился первый квартал 2019 года! И лизинговой компании Роделен есть чем порадовать инвесторов и всех тех, кто следит за динамикой развития компании.

В первом квартале 2019 года было заключено 25 новых договоров лизинга, со средним сроком 30 мес., на общую сумму 811,26 млн.р. Прирост составил +33% по сравнению с аналогичным периодом 2018г. – 608,71млн.р.

Объем нового бизнеса составил 533,06 млн.р. против 482,45 млн.р. годом ранее за аналогичный период (+10%).

Остаток лизинговых платежей по состоянию на 01.04.2019 составляет 1 717,75 млн.р. Прирост за первый квартал 2019 составил +22%

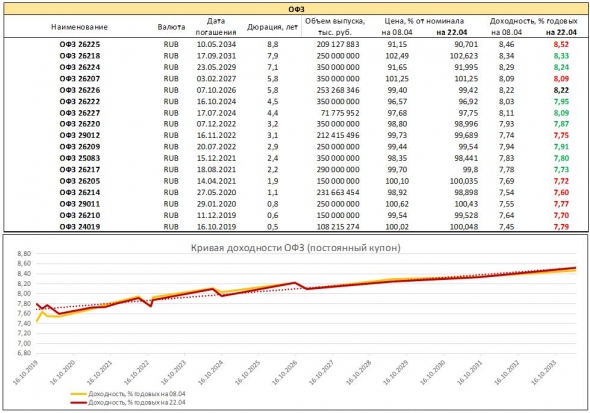

#probondsмонитор Облигации федерального займа

• Короткая часть кривой доходности начинает приобретать чашеобразный контур. Сейчас это выражается в росте доходностей выпусков сроком до 2 лет. Дальше пока без особенных изменений. Что и понятно: рынки в последние 2 недели были стабильны, ставки не менялись.

• Впрочем, совокупная кривая доходности ОФЗ дает намек на снижение ключевой ставки. Разница в доходностях 5 и 15-летних облигаций – всего 0,3-0,4% годовых. Это отражение ожиданий инвесторов как стабильности рубля, так и в снижения рублевых ставок. Если бы ожидания были противоположны, разница доходностей коротких и длинных выпусков варьировалась бы в рамках процента.

• Оправданны ли эти ожидания, покажет будущее. Пока, по нашим, ощущениям, оптимизма на рынке ОФЗ много, а оптимизм граничит с коррекциями. Коррекции, в свою очередь, настроят регулятор вести умеренно жесткую монетарную политику, с сохранением сложившихся ставок.

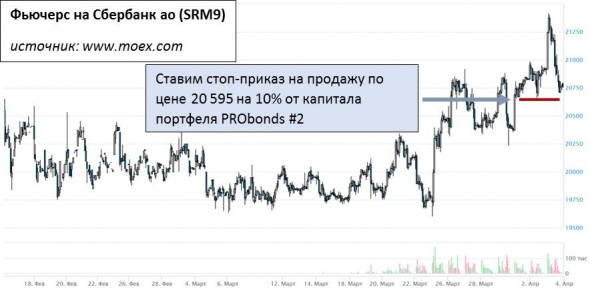

Готовлюсь к увеличению короткой позиции в Сбербанке ао

Продолжаю действовать последовательно. Готовлюсь к увеличению короткой позиции в Сбербанке ао.

Первая часть позиция была открыта 18 апреля по цене 22 095 р. за 1 фьючерс SRM9.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

читать дальше на смартлабе

Андрей Хохрин, вот это круто!!! Увеличиваем шорты! Гони сберкассу на юг!

www.youtube.com/watch?v=lRmNaxqSxIU

Хотел бы Вашего мнения, господа. Оно, как всегда, исключительно ценно!

У меня со второй половины прошлой недели складывается и усиливается ощущение, что тумблер «risk on/risk off» переключен в положение «off». На финансовых горизонтах чисто и умиротворенно, а кажущаяся беспечность ситуации – это, мы помним, пролог перед новым актом драмы. «Над всей Испанией безоблачное небо» ©.

Я в пятницу откупил короткую позицию в USD|RUB, четверг открыл короткую позицию в акциях Сбербанка и планирую ее увеличить в начале новой недели. Меньше желания, но желание есть – продать S&P500.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

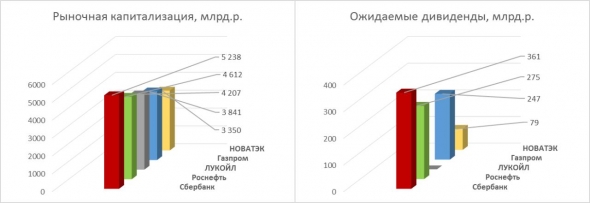

Наблюдательный совет Сбербанка рекомендовал последнему выплатить рекордные в истории компании дивиденды – 361,3 млрд.р

В общем-то, ничего сверхъестественного: крупнейшая по капитализации компания страны объявила крупнейшие для экономики страны дивиденды. Дивидендная доходность, применимо к актуальной цене акций составила достойные, но не заоблачные 6,9%. Реестр акционеров, под предстоящее 24 мая собрание акционеров, будет закрыт 29 апреля. Так что время для желающих купить акции Сбербанка для получения дивидендов еще есть.

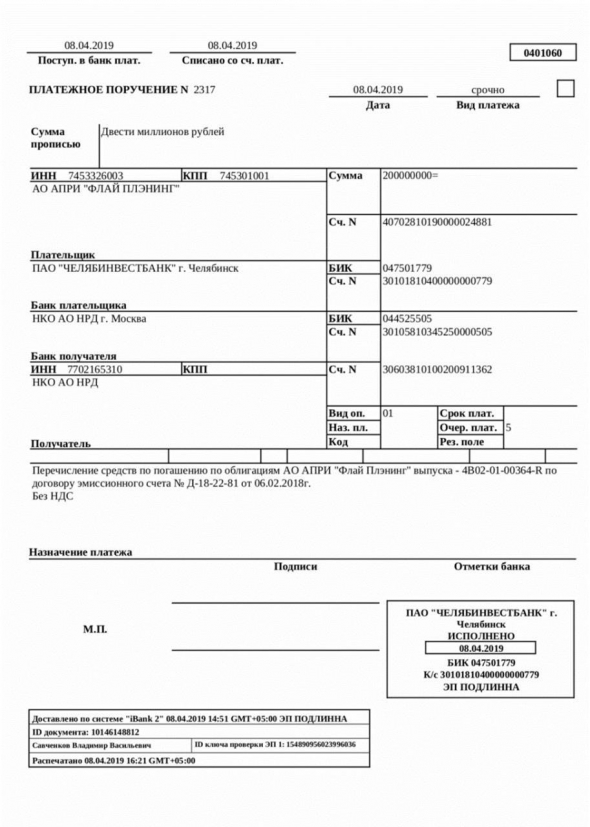

#эмитенты #априфлай

По-моему, отличная информация!

АПРИ Флай Плэнинг выложил в своем телеграм-канале t.me/aprifl платежные поручения, отражающие перевод денег в НРД на гашение первого облигационного займа (а заодно — на выплату купона по второму выпуску).

Конечно, это бравада. Но. Рынок высокодоходных облигаций (ВДО) – это во многом рынок занимающих компаний. АПРИ возвращает долг. Замечательно!

@AndreyHohrin

t.me/probonds

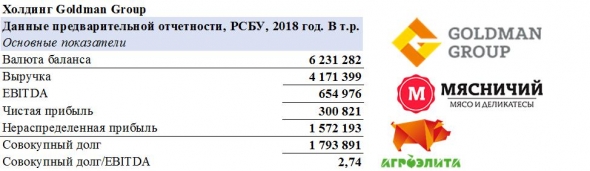

Красноярский вертикально-интегрированный холдинг Goldman Group предоставил нам предварительные данные годовой отчетности по РСБУ. Итоговые данные могут быть скорректированы, но несущественно.

В совокупности в обращении находятся облигационные выпуски дочерних обществ холдинга объявленной суммой в 900 млн.р.:

• ОбъединениеАгроЭлита:

o 1-й выпуск, сумма 200 млн.р., купон 13,75%,

o 2-й выпуск, сумма 200 млн.р., купон 13,75%,

• ТД Мясничий:

o 1-й выпуск, сумма 100 млн.р., купон 13,5%,

o 2-й выпуск, сумма 100 млн.р., купон 13,5%,

o 3-й выпуск, сумма 300 млн.р., купон 13,5%.

Дадим краткую справку и мнение по предварительным показателям.

На сегодня у еще нас нет всей информации о динамике показателей. Но по имеющимся цифрам, уже можно отразить следующую динамику:

• Прирост выручки за год – 1,7 млрд.р., или +68%,

• Прирост активов за год – 3,1 млрд.р., или +102%,

Красноярский вертикально-интегрированный холдинг Goldman Group предоставил нам предварительные данные годовой отчетности по РСБУ. Итоговые данные могут быть скорректированы, но несущественно.

В совокупности в обращении находятся облигационные выпуски дочерних обществ холдинга объявленной суммой в 900 млн.р.:

• ОбъединениеАгроЭлита:

o 1-й выпуск, сумма 200 млн.р., купон 13,75%,

o 2-й выпуск, сумма 200 млн.р., купон 13,75%,

• ТД Мясничий:

o 1-й выпуск, сумма 100 млн.р., купон 13,5%,

o 2-й выпуск, сумма 100 млн.р., купон 13,5%,

o 3-й выпуск, сумма 300 млн.р., купон 13,5%.

Дадим краткую справку и мнение по предварительным показателям.

На сегодня у еще нас нет всей информации о динамике показателей. Но по имеющимся цифрам, уже можно отразить следующую динамику:

• Прирост выручки за год – 1,7 млрд.р., или +68%,

• Прирост активов за год – 3,1 млрд.р., или +102%,

• Какой бы увлекательной темой для обсуждения ни были выборы президента Украины, на динамику отечественных фондовых активов, и фондовых активов вообще они пока не влияют.

• Если брать именно российские торговые площадки, главная интрига, переносимая с пятницы на сегодня – курс рубля. Во второй половине марта рубль ослаб к доллару с 63,6 до пятничных 65,8, на 3%. И ускорял это ослабление в конце прошедшей недели (+80 коп. по USD|RUD).

• Оценивать перспективы взлета валютных пар и ослабления самого рубля в сложившейся ситуации целесообразно через анализ поведения игроков. До недавнего времени рост пар USD|RUB и EUR|RUB укладывался в коррекцию к укреплению рубля. Укрепление мы наблюдаем с начала года (можно считать и с сентября 2018), и на конец марта оно составляло 6-7%, достигая в середине марта всех 10%. В пятницу это предположение было поставлено под вопрос.

• Ослабление рубля – вероятная реакция на санкционную повестку. Других, более-менее очевидных, поводов не просматривалось. Нефть последнее время была устойчива или росла, покупки рубля внутри страны, судя по успешных аукционам по размещению ОФЗ, сохранялись.

Андрей Хохрин, чет Вы как-то даже не информируете о о своих новых проектах. Выпуск третьего выпуска остался как то в тени, без афиш и прочей инфы

Итоги заседания ФРС США стали не просто центральным финансовым событием среды или всей недели – стали, пожалуй, пока главным сюрпризом для фондовых рынков в этом году.

Основные тезисы:

• Базовая процентная ставка осталась в диапазоне 2,25-2,50%,

• ФРС не ожидает изменения ставки в 2019 году, в 2020 году возможно одно повышение,

• ФРС замедлит сокращение активов на балансе в мае (т.н. QE наоборот) и прекратит его полностью в сентябре.

Если в конце января мы видели намеки на ослабление монетарного регулирования, то вчера получили более чем конкретные слова, даже утверждения.

Любые американские органы власти – органы, в классическом смысле, политические, им свойственна работа с публикой и на публику. Так что как бы сейчас сладко для уха инвестора не звучали инициативы руководителей ФРС, это в своей значительной доле, обороты речи. ФРС пересматривает логику собственного поведения 1-2 раза в квартал. Потому за предложениями о сверхмягом денежном регулировании придут новые, менее приятные для рынков.