комментарии spebe на форуме

-

Почему волна 4 не должна заходить на территорию волны 1?

Почему волна 4 не должна заходить на территорию волны 1?

Вопрос к волновикам и просто неравнодушным людям)))

У волновых принципов Эллиотта, как известно, есть несколько простых правил, одно из которых говорит, что волна 4 не должна заходить в зону волны 1.

Очень простой вопрос: Почему?

Может, когда мы дадим себе ответ на этот и другие «наивные» вопросы, наконец-то прекратится бесконечная путаница и горячие дебаты вокруг волновой разметки.

А может, если понимать механизмы в основе ценообразования, потребность в этой процедуре вообще отпадет?

Авто-репост. Читать в блоге >>> GBP на неделю 17.02 - 21.02

GBP на неделю 17.02 - 21.02Давно мечтали влезть в какой-нить крупный тренд? Есть такой — часовик Кабеля.

Прекрасный аптренд, но есть одно НО: Это будет заключительный рост в рамках старшего боковика, который, к тому же, закончится падением на дейли. Но не сразу.

Динамика позапрошлой и прошлой недель дает мне основания предположить три основных сценария на грядущую неделю. Все три похожи, с небольшими нюансами.

Я пока расскажу о самом вероятном, на мой взгляд:

Рынок за указанное время подал два противоречивых сигнала на больших ТФ — один на рост и один на падение, что и позволяет предположить наступление длительного боковика.

Тем не менее — по основному сценарию, покупка (точка 1 рисунка) произойдет в области 1.3008 — 1.2995, и в этом случае есть надежда на быструю прибыль в размере 100+ пунктов вплоть до отметки 1.3015-1.3018

Я бы сам предпочел именно эту точку входа. Ибо если рост начнется в понедельник сразу без коррекции, то будет он нудный, долгий и не очень большой. На этот случай, как раз и заготовлен сценарий номер 2, который я хочу оставить азиатам в их сессию, тем более, что сам у монитора до обеда не появлюсь. Хочется надеяться на формирование именно первого сценария к моему началу торговли)))

Авто-репост. Читать в блоге >>>

Как заставить паттерн работать. Графемы, ключи и черты паттерна. Нешаблонное чтение шаблонов.

Как заставить паттерн работать. Графемы, ключи и черты паттерна. Нешаблонное чтение шаблонов.Графемы, ключи и черты – это все составляющие китайских иероглифов; и не только китайских.

Чтобы прочесть иероглиф, надо сначала найти в нем так называемый «ключ» – смысловое изображение, вокруг которого строится весь иероглиф.

Например, есть иероглиф «солнце». Это ключ, и если вы увидели незнакомый иероглиф, но внутри него увидели «ключ», то знаете, где в словаре искать смысловое значение нового иероглифа. Поиски идут по ключу.

В сочетании с этим ключом существует большое количество слов, таких как: рассвет, закат, день, сутки, срок, завтра и т.д.Если иероглиф «солнце» входит в состав сложного иероглифа, то он представляет из себя «графему». Но не всякая графема является иероглифом.

Ну и, наконец, «черты» — это то, из чего состоит иероглиф. Все черты, кроме графем, это «фонетики», показывающие правильное звучание.

Авто-репост. Читать в блоге >>> Что такое рыночная эффективность? Это такое свойство рынка, при котором вся имеющаяся у игроков информация об активе за очень короткое время отражается на его цене, или, как говорят, «заложена в цене».

Что такое рыночная эффективность? Это такое свойство рынка, при котором вся имеющаяся у игроков информация об активе за очень короткое время отражается на его цене, или, как говорят, «заложена в цене».

Соответственно, что такое рыночная неэффективность? Это такое свойство рынка, при котором в цене не отражена вся информация, касающаяся актива, которая может на нее повлиять.

Можно дать еще одно, упрощенное определение рыночной эффективности и неэффективности:

Рыночная эффективность это свойство рынка, при котором время поступления информации больше времени отклика на информацию.

Рыночная неэффективность это свойство рынка, при котором время поступления информации меньше времени отклика на информацию. Если очень хочется шортить Сбер.

Если очень хочется шортить Сбер.

Уж сколько раз твердили миру,

Что вреден Сбера шорт

Да только все не впрок

И в сердце шорт всегда отыщет уголок

И.А. ШортоКрыл

Вчера оставил коммент к посту нашего коллеги.

smart-lab.ru/blog/454125.php а потом подумал, что можно написать отдельный забавный пост на эту тему.

Сбер идет покамест на 291. Шортить нет ни малейшей причины, кроме «перекупленности», конечно))). Тут даже т. Байкал грааль выкладывал «от знакомого» (от Майтрейда, по ходу). В котором ч. по б. была одна из правильных мыслей начертана по поводу разворотов. Чтоб шортить, бумаге нужно, по-крайней, мере зону 258-268 в обратную сторону проходить. То есть, вот так:

Это было повторение коммента.

Почему Сбер идет на 291, хочется наверно спросить.

МАГИЯ-с. Как-нибудь расскажу.

Наш коллега Сергей нашел возможность шортить бумагу — это его право; у каждого свое видение. Но меня это навело на одну мысль.

Вспоминая, что за прошедшие сто лет американский рынок в среднем рос на 10% в год, и не смотря на то, что идея долгосрочного инвестирования и покупки акций здесь многократно обсуждалась, я бы хотел еще раз наглядно показать, почему лонговать фондовый рынок хорошо, а шортить плохо. Как мы понимаем, это имеет отношение и к Сбербанку, с которого начался настоящий разговор.

Рост фондового рынка на 10% в год можно аппроксимировать прямой, угол наклона которой равен α = arctg0.1

Рост фондового рынка закономерен, так как в нем заложены инфляционные процессы и собственно рост мировой экономики. Есть соблазн увеличить средний прирост фонды в связи с ростом мировой экономики, которая сопровождает, в частности, рост численности населения земли. Однако рост численности населения будет ограничен небезызвестной функцией Ферхюльста (она же — логистическая кривая), отражающей насыщение в росте численности населения из-за нехватки материальных ресурсов. Эта нехватка в наше время уже начинает остро чувствоваться, и прежде всего, это нехватка питьевой воды. Поэтому оставим в качестве ориентира проверенную столетием статистику по среднегодовому росту рынка.

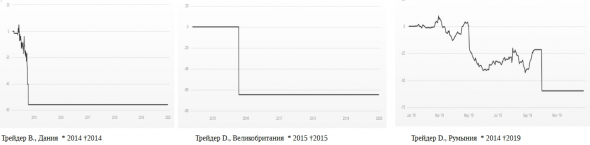

Зная угол наклона медианы и ожидая схождения цены и медианы когда-либо в будущем, можно, казалось бы, торговать существенные отклонения от нее цены как в лонг, так и в шорт. Однако в случае шорта, во-первых, нет гарантии, что цена будет совершать волновые движения вокруг медианы. Вполне может быть ситуация, что к моменту схождения цены и медианы когда-либо в будущем цена придет туда большим флетом. В этом случае задействованные в сделке средства, в лучшем случае, не принесут прибыль (как на рисунке), а в худшем — схождение произойдет уже на более высоком уровне, если после продажи индекса он сразу ушел на долго вверх. И это будет означать потерю.

Покупать же индекс после серьезного провала под медиану имеет смысл, и чем глубже провал, тем лучше. Так как к моменту схождения индекса с медианой в далеком или недалеком будущем, доходность по сделке будет превышать те самые средние 10%.