| Число акций ао | 850 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 237,8 млрд |

| Выручка | 291,9 млрд |

| EBITDA | 41,4 млрд |

| Прибыль | 35,7 млрд |

| Дивиденд ао | 9,84 |

| P/E | 6,7 |

| P/S | 0,8 |

| P/BV | 3,8 |

| EV/EBITDA | 5,2 |

| Див.доход ао | 3,5% |

| Fix Price Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Fix Price акции

-

Разбор компании FIX Price перед IPO

Разбор компании FIX Price перед IPO

Разбор компании fix price перед IPO. Разбор фундаментальных показателей компании фикс прайс по итогам 2020 года. Разберем возможные дивиденды компании, а также — стоит ли инвестировать в нее. Как компания развивается и увеличивает выручку и чистую прибыль. Сравним компанию Fix Price с конкурентами. Выводы — стоит ли вкладывать деньги в это размещение.

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/investiary/2350

Fix Price подтвердил намерение организовать свое IPO, подробности ожидаются уже непосредственно в ближайшее время. Из текущих обсуждений пока имеем предварительную оценку компании в 6 млрд. долл., из которых 1 млрд. долл. будет получен через IPO. Компания подает документы на размещение в Лондоне, однако бумаги будут доступные и через МосБиржу.

Ненадолго отвлечемся от текущей реальности IPO, где условно практически что угодно готовы покупать за какие угодно деньги и обсудим плюсы и минусы этой истории.

К положительным сторонам я бы отнес следующие

1. Понятный и востребованный бизнес

В постпандемийных условиях крайне сомнительно, что доходы россиян будут иметь тенденцию к резкому росту. В подобных условиях можно рассчитывать, что спрос на экономичный ритейл будет как минимум устойчивым.

2. Двузначные темпы роста выручки

Отчасти вытекает из предыдущего пункта. В третьем квартале 2020 темпы роста доходили до 20%, что для ритейла без упора на онлайн-сегмент выглядит достаточно достойно.

3. Приемлемая долговая нагрузка

Комфортный уровень долга подразумевает возможность его расширения при объективных потребностях бизнеса.

Однако минусы размещения достаточно весомые

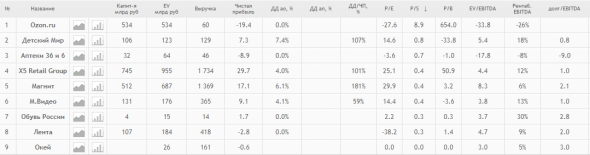

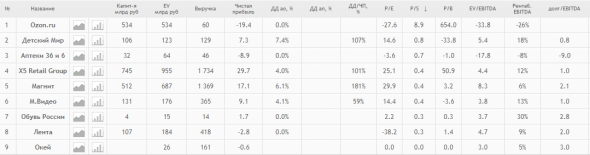

1. Предварительные оценки (которые в современных реалиях могут быть пересмотрены в сторону еще большего повышения) свидетельствуют о достаточно дорогой оценке бизнеса: приблизительно 2.4 выручки, 12,3 EBITDA, 25 прибылей.

Для приблизительного сравнения Детский мир, который растет несколько меньшими темпами, имеет чуть больше оценку долговой нагрузки, однако при этом поддерживает значительно более интересную дифференциацию продуктовой линейки и активно развивает онлайн-сегмент — оценивается около 8 EBITDA.

2. Компания понижает прогноз по росту на ближайшие два года

Так для 2021-2022 дается прогноз роста выручки в 10-11%, что уже значительно отличается от средних 15-16% в 2020 году.

3. Основные заявления компании перед IPO касаются дивидендных распределений

Растущий бизнес понижает прогноз по темпам роста выручки, делая акцент в основных заявлениях на дивидендах. При этом 50% распределение прибыли при текущей оценке компании даст дивдоходность около 2%.

Исходя из того, что компания пока не стала дивитикером, прогноз по темпам роста снижает уже сейчас, а оценивается так, словно будет сохранять высокие темпы роста прошлых периодов, история не выглядит слишком привлекательно. Наблюдая, как круг потенциальных продавцов на IPO объединил и основателей компании, и менеджмент, и инвестфонд (в лице Goldman Sachs, который в 2020, к слову зашел в Детский мир), выглядит это скорее как попытка дорого обкэшиться в замедляющемся бизнесе.

Итого при запланированных темпах роста — дорого. Но может быть дороже. Но дорого. Fix Price может выйти на IPO

Fix Price может выйти на IPOВышла новость о том, что Fix Price может провести IPO на Лондонской бирже со вторичным размещением на Московской бирже. Если это случится, то сделка будет проходить по модели cash out — акции будут продавать действующие акционеры (то есть деньги не пойдут в компанию), при этом у основателей останется существенная доля владения.

Компания планирует привлечь минимум $1 млрд, при этом весь бизнес может быть оценен в $6 млрд. Размещение может состояться в марте.

В статье посмотрим:

- За счет чего компании удается держать низкие фиксированные цены;

- Чем обеспечивается двухзначный прирост выручки и EBITDA;

- Какие у Fix Price перспективы развития.

Fix Price — лидер рынка товаров по фиксированным низким ценам в России с долей 93%

Компания FixPriceбыла создана в 2007 г. основателями «Копейки» Сергеем Ломакиным и Артемом Хачатряном (владеют по 41,7% акций ритейлера). В магазинах сети представлен широкий ассортимент товаров для дома по низким фиксированным ценам.

Авто-репост. Читать в блоге >>>

Быстрые темпы роста Fix Price и высокая рентабельность EBITDA дают компании преимущества - Фридом Финанс

Быстрые темпы роста Fix Price и высокая рентабельность EBITDA дают компании преимущества - Фридом Финанс

В проспекте эмиссии предстоящего IPO ретейлера Fix Price делается акцент на инвестиционной привлекательности будущей публичной компании. Целевой коэффициент выплат составляет минимум 50% чистой прибыли по МСФО.

Компания, которая была основана в 2007 году Сергеем Ломакиным и Артемом Хачатряном с самого начала делала акцент на быстрое расширение. Уже в 2014 году сеть насчитывала 1543 магазина. К началу 2021 года компания уже 16 кварталов подряд показывает рост сопоставимых продаж, выражающийся двузначными числами.

Заявленные перед IPO дивидендные показатели призваны заинтересовать инвесторов и сделать листинг успешным. Fix Price планирует выплачивать дивиденды дважды в год. Максимальной рыночной оценке будет способствовать поддержание уровня долга ниже 1х (скорректированный чистый долг к EBITDA) в среднесрочной перспективе.

Момент для первичного размещения выбран удачно. Пандемия увеличила прибыли ритейлеров-дискаунтеров. Чистая прибыль Fix Price по МСФО выросла с 13,2 млрд рублей в 2019 году на 33,4% до 17,6 млрд рублей по итогам прошлого года. Выручка росла сопоставимыми темпами.

Авто-репост. Читать в блоге >>>

перед тем как вложиться внимательно почитайте биографии совета директоров. опять убыточное предприятие, будут разгонять на бирже до небес. ручной магазин банка ВТБ, у ВТБ вроде Магнит уже есть. на разгоне и продаже данного актива, будет драйвером роста акции ВТБ. я на месте банка ВТБ слили в IPO всю свою долю подороже и забыл о fix price, как о страшном сне. Влив свежей наличности в оборот банка ВТБ, должен положительно повлиять на общий итог 2021 года, и может разогнать акции ВТБ до 5 копеек. По поводу дивидендов 2 раза год, как известно чистая прибыль fix price будет достигаться переливом наличность из открытых кредитных линий банка ВТБ, тем самым будет достигаться более менее красивый результат, но когда ВТБ сольет свою долю в данной организации, банку ВТБ не будет никакого смысла поддерживать далее данное учреждение. могут и годик поддерживать и потихоньку сливаться, будущим инвестором очень четко следите за действиями сливами мажоритариев, если будут сливаться из актива после IPO, это будет первая весточка.

Антон Гришанов, Что-то похоже на Магнит. ВТБ — кредитор, А. Винокуров в числе акционеров. А возможно ли поглощение Фикспрайса Магнитом?

FixPrice выбрал удачное время для IPO - Финам

FixPrice выбрал удачное время для IPO - Финам

FixPrice – уникальный ритейлер, который выбрал удачное время для IPO. На данный момент, FixPrice является крупнейшей в РФ сетью магазинов формата фиксированных цен. Такой формат показал востребованность в последние годы, и особенно в год пандемии, на фоне снижения реальных доходов населения. Востребованность формата позволила компании за 2 последних года нарастить выручку на 74,9%, а EBITDA на 159,2% – темпы роста, кратно превышающие средние по сектору.

За счёт высоких темпов роста компания может получить более высокую, чем у аналогов, оценку. Ранее источники Bloomberg сообщали о возможной оценке ритейлера в $6 млрд, что соответствует 12 EV/EBITDA 2020. Для сравнения, у X5 Retail Group и «Магнита» данный мультипликатор находится в диапазоне 6-7, а у «Ленты» и «Окей» – на уровне 4,5.

Однако мы считаем, что даже при подтверждении такой оценки IPO найдёт свой спрос, особенно учитывая основной листинг в Лондоне. Практика большого количество IPO последних месяцев показывает, что на фоне высокой оценки рынков в целом и большого количества ликвидности со стороны мировых центробанков западные инвесторы готовы платить высокую цену за качественный бизнес.

При этом привлечение средств с IPO поможет Fix Price продолжать расширять свой бизнес в условиях появления конкурентов в виде жёстких дискаунтеров от X5 Retail Group, «Магнита» и «Ленты».

Кауфман Сергей

ИГ «Финам»

Авто-репост. Читать в блоге >>> Основатель М.Видео Александр Тынкован может войти в совет директоров Fix Price

Основатель М.Видео Александр Тынкован может войти в совет директоров Fix Price

В регистрационном документе, поданном Fix Price в Управление по финансовому регулированию и надзору Великобритании (FCA) указывается, что компания планирует включить в совет директоров основателя М.Видео Александра Тынкована, члена совета директоров Магнита Грегора Мовата и члена набсовета ФК Открытие Елену Титову.

источник

Авто-репост. Читать в блоге >>>

Ритейлер Fix Price планирует платить дивиденды дважды в год, payout — минимум 50% чистой прибыли

Ритейлер Fix Price планирует платить дивиденды дважды в год, payout — минимум 50% чистой прибыли Ритейлер Fix Price планирует включить основателя «М.Видео» Тынкована в совет директоров

Ритейлер Fix Price планирует включить основателя «М.Видео» Тынкована в совет директоров

Fix Price официально объявил о выходе на IPO в Лондоне, вторичный листинг планируется на Мосбирже

Ритейлер Fix Price официально объявил о первичном размещении на Лондонской фондовой бирже.

Вторичный листинг планируется на Московской бирже.

Структура сделки: продажа GDR на акции Fix Price нынешними акционерами компании:

- Luncor Overseas S.A. Артема Хачатряна,

- LF Group DMCC Сергея Ломакина (основатели сети),

- Samonico Holdings Ltd (структура «Марафон Групп» Александра Винокурова)

- GLQ International Holdings Ltd (принадлежит Goldman Sachs Group)).

Luncor продаст определенное количество GDR в интересах отдельных топ-менеджеров компании и «других миноритарных акционеров», чтобы дать им возможность монетизировать часть своих пакетов.

Основатели компании сохранят «существенную» долю в компании после IPO.

Авто-репост. Читать в блоге >>>

редактор Боб, Ого! Среди акционеров компании А.Винокуров. У него и пакет акций Магнита есть. Fix Price официально объявил о выходе на IPO в Лондоне, вторичный листинг планируется на Мосбирже

Fix Price официально объявил о выходе на IPO в Лондоне, вторичный листинг планируется на Мосбирже

Ритейлер Fix Price официально объявил о первичном размещении на Лондонской фондовой бирже.

Вторичный листинг планируется на Московской бирже.

Структура сделки: продажа GDR на акции Fix Price нынешними акционерами компании:

- Luncor Overseas S.A. Артема Хачатряна,

- LF Group DMCC Сергея Ломакина (основатели сети),

- Samonico Holdings Ltd (структура «Марафон Групп» Александра Винокурова)

- GLQ International Holdings Ltd (принадлежит Goldman Sachs Group)).

Luncor продаст определенное количество GDR в интересах отдельных топ-менеджеров компании и «других миноритарных акционеров», чтобы дать им возможность монетизировать часть своих пакетов.

Основатели компании сохранят «существенную» долю в компании после IPO.

Авто-репост. Читать в блоге >>> 🔥РИТЕЙЛЕР FIX PRICE ОФИЦИАЛЬНО ОБЪЯВИЛ О НАМЕРЕНИИ ПРОВЕСТИ IPO НА LSE

🔥РИТЕЙЛЕР FIX PRICE ОФИЦИАЛЬНО ОБЪЯВИЛ О НАМЕРЕНИИ ПРОВЕСТИ IPO НА LSE

ПРОДАЮЩИМИ АКЦИОНЕРАМИ В РАМКАХ IPO FIX PRICE ВЫСТУПЯТ ЛОМАКИН, ХАЧАТУРЯН, «МАРАФОН ГРУПП» И GS — РЕЛИЗ

IPO 2021: компания Fix Price. Параметры (предварительно)

👉IPO в 1 полугодии 2021

👉Могут стоить $6 млрд (🤦♂️ппц)

👉Могут продать 10-15% своих акций

👉Сумма привлечения = $600-900 млн

👉Площадки: LSE & MOEX

👉10% в компании у Goldman Sachs (вот это новость!)

👉4000 точек в РФ и СНГ

👉2020: +488 магазинов

👉Выручка 143 млрд руб

👉EBITDA 27 млрд

👉Ожидание роста EBITDA=25% в год

👉Чистая прибыль 13 млрд.

👉Price/Sales в таком случае будет = 3,2

👉P/E = 35

Ооо… Ну естественно будут самым дорогим ритейлером по P/S, дороже Детского Мира в 4 раза, Дороже М.Видео в 8 раз.

Ссылка на табличку

Сомнения вызывает и чистая прибыль. Откуда у Фикспрайса может взяться чистая рентабельность 9%?

Неужели наценка на всякое грошовое барахло настолько больше, чем на технику и продукты питания?

Кстати вполне себе это допускаю:))

Если прибыль честная, то P/E=35 для растущей компании это прям отлично, на фоне оценки OZON😁😁

Статья-источник на блумберг:

www.bloomberg.com/news/articles/2020-11-18/russia-s-fix-price-draws-goldman-investment-as-wages-stagnate

Авто-репост. Читать в блоге >>>

Тимофей Мартынов, У них небольшой долг и, следовательно, небольшие проценты платят. Поэтому ценник на ИПО, видимо, такой большой. IPO 2021: компания Fix Price. Параметры (предварительно)

IPO 2021: компания Fix Price. Параметры (предварительно)👉IPO в 1 полугодии 2021

👉Могут стоить $6 млрд (🤦♂️ппц)

👉Могут продать 10-15% своих акций

👉Сумма привлечения = $600-900 млн

👉Площадки: LSE & MOEX

👉10% в компании у Goldman Sachs (вот это новость!)

👉4000 точек в РФ и СНГ

👉2020: +488 магазинов

👉Выручка 143 млрд руб

👉EBITDA 27 млрд

👉Ожидание роста EBITDA=25% в год

👉Чистая прибыль 13 млрд.

👉Price/Sales в таком случае будет = 3,2

👉P/E = 35

Ооо… Ну естественно будут самым дорогим ритейлером по P/S, дороже Детского Мира в 4 раза, Дороже М.Видео в 8 раз.

Ссылка на табличку

Сомнения вызывает и чистая прибыль. Откуда у Фикспрайса может взяться чистая рентабельность 9%?

Неужели наценка на всякое грошовое барахло настолько больше, чем на технику и продукты питания?

Кстати вполне себе это допускаю:))

Если прибыль честная, то P/E=35 для растущей компании это прям отлично, на фоне оценки OZON😁😁

Статья-источник на блумберг:

www.bloomberg.com/news/articles/2020-11-18/russia-s-fix-price-draws-goldman-investment-as-wages-stagnate

Авто-репост. Читать в блоге >>>

Fix Price - факторы роста и падения акций

- Нет долга (20.10.2023)

- Рентабельность компании по итогам 2020 составила феноменальные 10% - выше, чем у всех представителей продовольственной розницы (28.02.2024)

- Компания БЫЛА монополистом в сегменте. В 2020 году на эту поляну вышли X5 (сеть "Чижик"), Магнит (сеть "Моя цена"), Лента ("365+") (29.03.2021)

- 15-16 млрд руб компания планирует вложить в строительство новых складских комплексов в течение 4-5 лет. (11.10.2021)

- Трафик существенно сократился, выручка стагнирует (20.10.2023)

- Самый дорогой ритейлер по мультипликаторам (20.10.2023)

- В 2023 резко увеличили выплаты менеджменту, которые составили >40% от дивидендной выплаты акционерам (28.02.2024)

Fix Price - описание компании

Fix Price — российская сеть магазинов в формате «магазин фиксированных цен», управляющая компания ООО «Бэст Прайс». Сеть включает в себя 3 306 магазинов, работающих в 830 населённых пунктах в 74 регионах России, а также в Грузии, Казахстане, Латвии, БеларусиОсновано: 2007 год

Основатели: Сергей Ломакин, Артем Хачатрян.

IPO: 10 марта 2021 на Лондонской Бирже

Объем размещения 178,37 млн (увеличен со 170 млн из-за ажиотажного спроса)

Оценка в $8,3 млрд, которая получается по верхней цене диапазона $9,75/GDR (721руб).

IPO в форме cash-out: деньги от IPO пошли в карман акционеров (Ломакин, Хачатрян, Марафон груп, Goldman Sachs)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций