asset allocation

Распределение активов; инструмент распределения финансирования заемных средств для достижения диверсификации или максимальной прибыли.(Wiki).

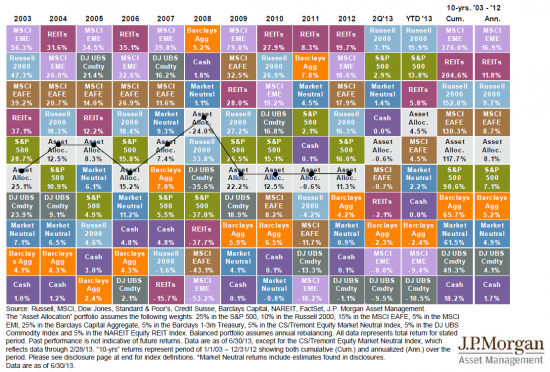

Распределение Ваших инвестиций среди различных классов активов является ключевой стратегией дабы помочь вам минимизировать риск и потенциально увеличивать прибыль. Противоположность — «размещения всех Ваших яиц в одной корзине».

Распределение активов — инвестиционная стратегия посредством выполнения (Risk/Reward), относительно к ожиданиям и расположенности инвестора к риску, с учетом временных нюансов. Создание инвест-продукта путем составления структурного портфеля, в который может входить как акции так и облигации, фьючерсы, индексы. Продукт Инвестиционных фондов, банков, хедж-фондов...

Распределение активов является стратегией деления Вашего инвестиционного портфеля по различным классам активов как акции, облигации и ценные бумаги на финансовом рынке. По существу распределение активов является организованным и эффективным методом диверсификации и получением инвестиционного результата.

— Нет никакой простой формулы, которая может найти правильное распределение активов для каждого частного лица. Однако мнение среди большинства профессионалов состоит в том, что распределение активов является одним из самых важных решений, которые принимают инвесторы.

Другими словами, Ваш выбор отдельных ценных бумаг вторичен к способу, которым Вы распределяете свои инвестиции в акции, облигации, и наличные средства и эквиваленты, которые будут основными детерминантами Ваших инвестиционных результатов.

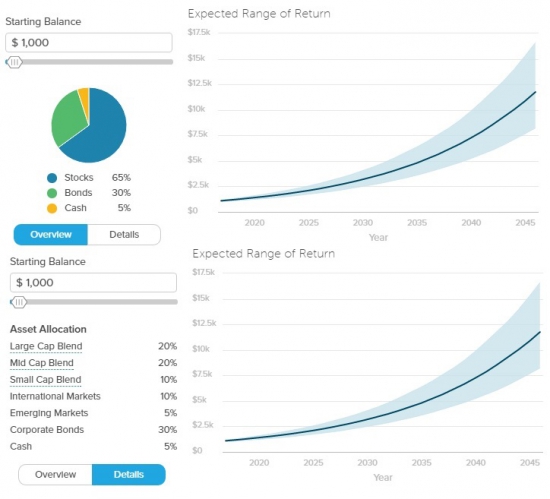

Инвестиционные фонды — Пытаются предоставить инвесторам структуры портфеля, опираясь на возрост инвестора, уровень риска на который инвестор желает идти, инвестиционные цели с надлежащим пропорциональным распределением по классам активов. Однако критики этого подхода указывают, что находить стандартизированное решение для распределения активов портфеля проблематично, потому что индивидуальные инвесторы требуют отдельных решений.

- Обычно включают в себя классы и подклассы, альтернативы.

- Акции c большой капитализацией (Large cap.) — Это акции, выпущенные крупными компаниями с рыночной капитализацией, обычно больше, чем $10 миллиардов.

- Акции средней капитализации (Mid-Cap.) — Они выпущены средними компаниями с рыночной капитализацией обычно между $2 миллиардами и $10 миллиардами.

- Акции малой капитализации (Small cap.) - Они представляют компании меньшего размера с рыночной капитализацией меньше чем $2 миллиардов. Эти типы акций имеют тенденцию иметь самый высокий риск вследствие более низкой ликвидности.

- Международные ценные бумаги — Эти типы активов выпущены иностранными компаниями и перечислены на иностранной валюте.

- Международные ценные бумаги позволяют инвестору диверсифицироваться за пределами его страны, но у них также есть воздействие страннового риска — риск, что страна не будет в состоянии соблюдать свои финансовые обязательства.

- Развивающиеся рынки — Эта категория представляет ценные бумаги от финансовых рынков развивающейся страны. Несмотря на то, что инвестиции в развивающиеся рынки предлагают более высокую потенциальную доходность, есть также более высокий риск, часто вследствие политической нестабильности, странового риска и более низкой ликвидности.

- Ценные бумаги с фиксированной процентной ставкой — класс активов фиксированного дохода включает долговые ценные бумаги, которые платят держателю сумму процентов набора, периодически или в зрелости, а также доход принципала, когда безопасность становится зрелым. Эти ценные бумаги имеют тенденцию иметь более низкую изменчивость, чем акции и более низкий риск из-за устойчивого дохода, который они обеспечивают. Обратите внимание на то, что, хотя эмитент обещает платеж дохода, есть риск неплатежа. Ценные бумаги с фиксированной процентной ставкой включают корпоративные и государственные облигации.

- Рынок капитала — Ценные бумаги рынка капитала являются долговыми ценными бумагами, которые являются чрезвычайно ликвидными инвестициями со сроками платежа меньше чем одного года. Казначейские векселя (Казначейские вексели) составляют большинство этих типов ценных бумаг.

- Ипотечные инвестиционные трасты (REITs) — Ипотечные инвестиционные трасты (REITs) торговля так же к акциям, кроме базового актива является долей пула ипотек или свойств, а не владения компанией.

Увеличение Вложения & Минимизация Риска

Главная цель распределения Ваших активов состоит в том, чтобы минимизировать риск, под ожидаемый уровень дохода. Чтобы максимизировать доход и минимизировать риск, Вы должны знать особенности инструмента и его возможный риск и так по всем в портфеле. Рисунок 1 сравнивает риск и потенциальную доходность некоторого популярного выбора:

Return — Доход, Risk — Риск (В стандартном отклонении).

В % соотношении.

У акций есть самая высокая потенциальная доходность, но также и самый высокий риск. С другой стороны, у Казначейских векселей есть самый низкий риск, так как они поддержаны правительством, но они предоставляют самую низкую потенциальную доходность.

Это — альтернатива «риск-доходность». Следует иметь в виду, что варианты высокого риска лучше подходят для инвесторов, у которых есть допуск высокого риска (может переварить широкие колебания стоимости Т.е выдержать FLAT), и у кого есть более длительный период времени, чтобы восстановиться от потерь.

Именно из-за альтернативы «риск-доходность» — говорит, что потенциальная доходность повышается с увеличением риска — что диверсификация посредством распределения активов важна. Так как у различных активов есть различные риски и колебания рынка, надлежащее распределение активов изолирует Ваш весь портфель от взлетов и падений одного единого класса ценных бумаг.

Так, в то время как часть Вашего портфеля может содержать более волатильные ценные бумаги — которые Вы выбрали потому что потенциал дохода в них выше — другая часть Вашего портфеля, посвященного другим активам, остается стабильной. За счет этого происходит защита от рисков (Диверсификация), распределение активов является ключом к максимизации доходов, минимизируя при этом риск.

2. Что вам необходимо?

— Поскольку у каждого класса активов есть переменные уровни дохода и риска, инвесторы должны рассмотреть свою толерантность к риску, инвестиционные цели, период времени и ликвидный капитал как основание для состава портфеля. Инвесторы с долгосрочным горизонтом и большими суммами, могут инвестировать и оперировать с повышенным риском, соотвественно получать больше дохода. Наоборот, инвесторы с меньшими суммами — краткосрочные обязаны инвестировать с меньшим риском, получая при этом меньший доход.

Чтобы сделать процесс распределения активов проще для клиентов, много инвестиционных компаний создают серию модельных портфелей, каждый включающие различные пропорции классов активов. Эти портфели различных пропорций удовлетворяют определенный уровень принятия риска. В целом эти модельные портфели колеблются: От консервативных до очень агрессивных:

Меньший риск — консервативные, Высокий риск — Агрессивные.