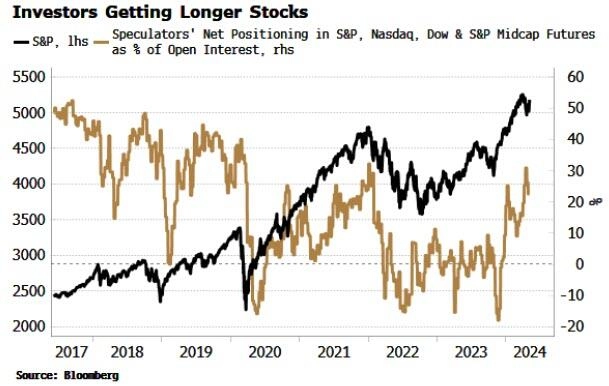

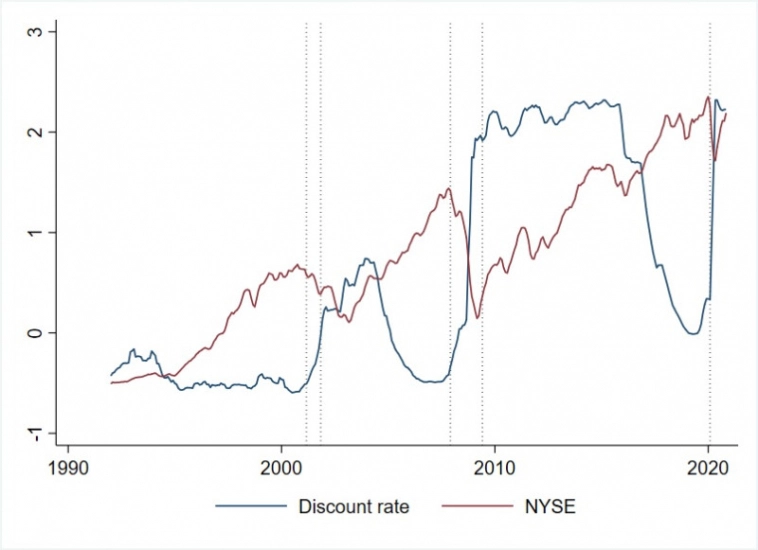

В прошлые десятилетия норма дисконта (обратная величина к процентной ставке) коррелировала положительно с фондовым индексом. Сейчас же все наоборот, как видно на графике, на котором я выделил курсивом периоды, признанные позднее кризисными.

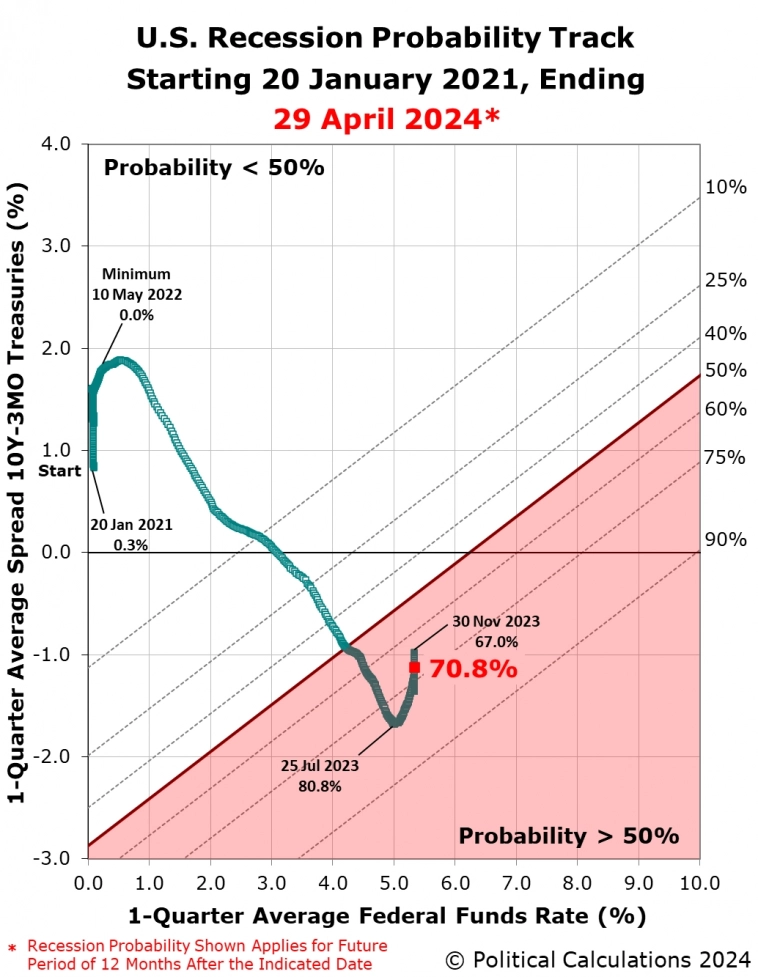

О чем это говорит? О том, что лекарство от кризисов, которое раньше применяли в малых дозах и ограниченное время, нынче применяют в дозах лошадиных и при первых симптомах кризиса.

Т.е. происходит привыкание. Что дальше? Надо будет подбирать более сильно действующее лекарство. А в один прекрасный кризис действующего лекарства попросту не найдется.

Авто-репост. Читать в блоге >>>