«Финансовые условия ужесточились из-за роста доходности гособлигаций… В свете неопределенности и рисков, а также того, как далеко мы продвинулись, Комитет действует осторожно» – это основная цитата, т.к. все остальное – это пространные рассуждения на тему.

📍 Политика носит ограничительный характер… но ФРС пока не уверена в этом, не уверена и в обратном… [т.е. вообще ни в чем не уверена]

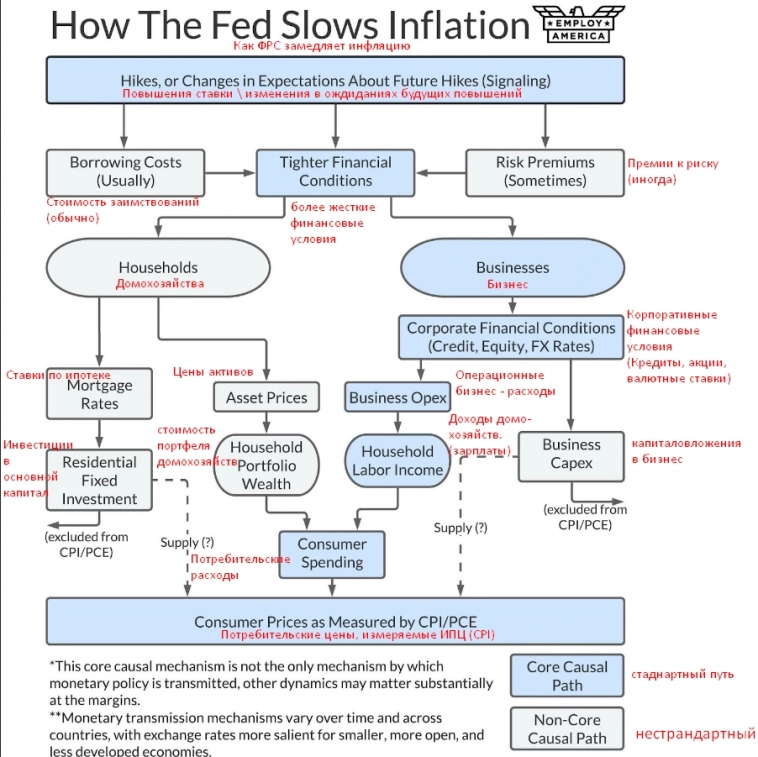

📍 Жесткая политика оказывает понижательное давление на экономическую активность и инфляцию, но:… последние показатели свидетельствуют о том, что экономическая активность растет высокими темпами, и значительно превысила предыдущие ожидания… потребительские расходы растут… инфляция остается значительно выше нашей долгосрочной цели… рынок труда остается напряженным [т.е. пока все же не оказывает]

📍 Еще интересно: «ожидания повышения ставок в краткосрочной перспективе не являются причиной повышения долгосрочных ставок» [т.е. не ФРС это, а Минфин разогнался]

Авто-репост. Читать в блоге >>>