| Число акций ао | 111 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 30,6 млрд |

| Выручка | 10,7 млрд |

| EBITDA | 4,5 млрд |

| Прибыль | 1,9 млрд |

| Дивиденд ао | 10,25 |

| P/E | 15,8 |

| P/S | 2,8 |

| P/BV | 5,4 |

| EV/EBITDA | 8,5 |

| Див.доход ао | 3,7% |

| Вуш Холдинг | WHOOSH Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Вуш Холдинг | WHOOSH акции

-

Попользовался в Москве всеми 3 сервисами кикшеринга, и вот что могу сказать:

Попользовался в Москве всеми 3 сервисами кикшеринга, и вот что могу сказать:

Если пользоваться регулярно, то подписка (0 за старт) становится обязательной, далее различия

— Юрент самый дешевый как и позиционируется. Самокаты в средне-убитом состоянии, подписка стоит копейки. Минусы — не всегда доступны, глючное приложение. Поддержка ужасна — отвечает через пару дней.

— ВУШ средний класс как по качеству так цене. Хорошая поддержка.

— Яндекс самые свежие самокаты, удобное приложение, но никак не хотят подвинуться по цене. Подписка в 2 раза дороже чем у конкурентов. Но есть убойная фича — бесплатная пауза. Вот это на мой взгляд должно быть у всех, пусть даже не бесплатно но хотя бы дешевле чем время поездки. Поддержка средняя.

Что касается перспектив бизнеса

Поправки в ПДД конечно несколько напрягают, но именно что «несколько». Как говорится строгость законов компенсируется сами знаете как. Скорее всего для конечных потребителей ничего не изменится.

Мне кажется странным желание требовать от стартапа дивидендов — я где-то слышал что стартапы начинают приносить прибыль в среднем на 7 год. Тут видимо какие-то дерганные инвесторы попались)

Личное решение — в следующем году буду продолжать ездить, но в ipo не полезу. Памятка для тех, кто пойдёт на IPO Whoosh

Памятка для тех, кто пойдёт на IPO WhooshПоскольку сейчас по всей стране гремит предстоящее IPO компании Whoosh, занимающейся прокатом электросамокатов, хочу донести до будущих миллиардеров-инвесторов следующую информацию, поскольку вся эта тема с электротранспортом мне более-менее близка.

Значит, первое и самое главное: самой этой отрасли — без году неделя, поэтому оценивать компанию нужно не как действующий бизнес с показателями выручки, прибыли и т.д., а как стартап с показателями вовлечённости, отказов, уровня сервиса, поддержкой в соц.сетях и SEO.Второе и не менее главное: вся эта отрасль, а именно вот движение арендных самокатов по улице — вообще не зарегулирована! Наши любимые депутаты, сенаторы и члены комитетов только собираются придти туда со своими очень важными и нужными законами и ограничениями, которые безусловно сделают бизнес более прозрачным, безопасным и современным.

Значит из весёлого, чего там сейчас обсуждается у наших законотворцев:

Авто-репост. Читать в блоге >>> ООО «ВУШ» — рискованное, незакредитованное, неликвидное

ООО «ВУШ» — рискованное, незакредитованное, неликвидноеООО «ВУШ» — рискованное, незакредитованное, неликвидное, высокоэффективное предприятие. Заёмный капитал превышает собственный в 1.05 раза, но так было не всегда, а только по итогам 2021 года, в котором компания смогла показать выдающиеся результаты доходности, тем самым смогла снизить закредитованность с 5.6 рублей до 1 рубля и показать очень высокую эффективность. На начало 2022 года, заёмный капитал компании обеспечен собственными резервами на 96%.

Высокая эффективность не является справедливой в связи с высокой рентабельностью собственного капитала, который удалось увеличить с 200 млн рублей до 2.4 млрд. Резкий рост любых финансовых показателей должен настораживать инвесторов, так как статистика показывает, что резкий рост связан либо с хитрыми финансовыми манипуляциями, либо со случайными доходами. Второе происходит чаще, а значит можно ждать снижения финансовых показателей конторы в 2022 году. Тем более, что компания вышла на фондовый рынок и разместилась на 3.5 млрд рублей. Видимо окрылённая успехами и долгами 2021 года. Кстати о долгах, много или мало, но компании надо вернуть в 2022 году 1.1 млрд долгов.

Авто-репост. Читать в блоге >>> Whoosh: разбор перед IPO

Whoosh: разбор перед IPO

⬆️ Разбираю бизнес и предстоящее IPO компании Whoosh, все перспективы емко и без воды.

А кому лень смотреть – ниже основные тезисы текстом (с картинками!!)⬇️Что такое Whoosh? Базовая информация про компанию и кикшеринг

Вуш – это сервис кикшеринга, краткосрочной аренды электросамокатов. Бизнес состоит из парка самокатов, мощностей по их сборке, модификации и сервисному обслуживанию. А самое главное – это большая айти-система, которая все бизнес-процессы объединяет и контролирует.

Аренда самокатов – это не такое прям баловство, как многие считают. Деньги и спрос в нише есть. Вот с построением эффективных бизнес-моделей пока все не просто, об этом ниже.

🐹 Доля free-float после IPO составит ~20-25% Из них половина – акции существующих акционеров, вторая половина – дополнительный выпуск акций. При этом, никто из существующих акционеров полностью не выходит, а основатели сохранят за собой контролирующую долю

Авто-репост. Читать в блоге >>> Как меня хотели купить, но я не поддался

Как меня хотели купить, но я не поддался

Как я однажды не продался. Хорошо что хоть кто-то у нас тут имеет убеждения и придерживается своих моральных принципов.

Авто-репост. Читать в блоге >>> IPO Whoosh. Мои мысли.

IPO Whoosh. Мои мысли.

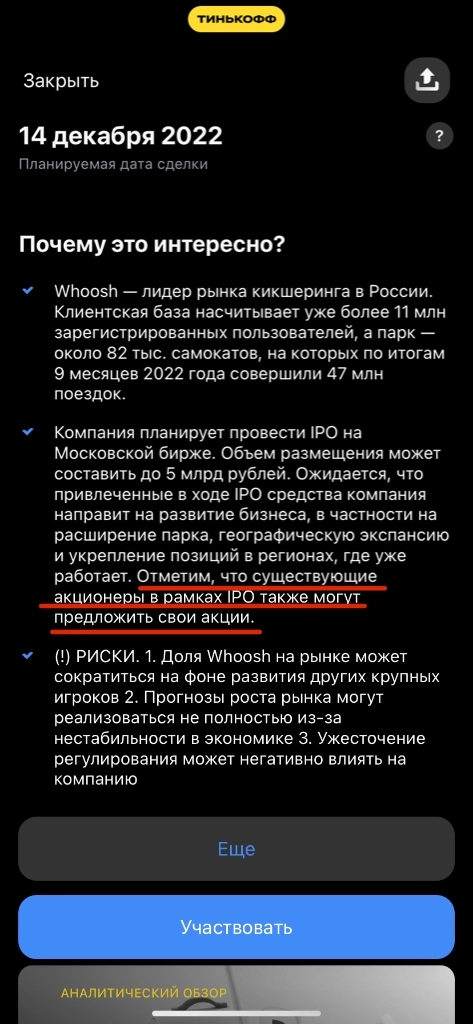

🔴 Главный менеджмент и контролирующие акционеры захотели продать свои доли в компании в разы дороже, чем они стоят реально. Причём об этом прямо написано 👆😂

И, поверьте, хомячки их купят. А что дальше?

Дальше эту компанию ждёт судьба Совкомфлота, Циана, Петропавловска, Фикспрайса, СПБ Биржи, Ренессанса и других Российских IPO.

После IPO акция упадёт на десятки %, а, возможно, и в разы. Потом либо банкротство, либо долгое восстановление.

Кстати, помимо всего прочего, конкуренция в этой сфере нарастает. Яндекс уже сделал такой сервис.

Будьте умнее, не ведитесь на красивые картинки, не лезьте в это кидалово!)❤️

Подписывайтесь на мой telegram канал и читайте больше полезной информации для инвесторов и трейдеров: t.me/+8wTKWEUlfLg4ZDAy

Авто-репост. Читать в блоге >>> Рентабельность EBITDA Whoosh по итогам 2021 года составила 64% - СберИнвестиции

Рентабельность EBITDA Whoosh по итогам 2021 года составила 64% - СберИнвестиции

Вчера Whoosh объявила о начале сбора заявок в рамках IPO

Компания Whoosh намерена провести IPO, цена размещения акций установлена в диапазоне 185–225 ₽/акция. Первичное размещение будет предусматривать дополнительную эмиссию в объёме до 2,5 млрд ₽. Окончательная цена размещения будет утверждена советом директоров и объявлена 14 декабря после завершения сбора заявок. Торги акциями Whoosh с тикером WUSH на МосБирже должны начаться также 14 декабря.

Whoosh занимает первое место на российском рынке кикшеринга и микромобильности по доле самокатов в собственности (36% рынка), по доле в общем количестве поездок (47%) и суммарной выручке операторов кикшеринга (46%). Лидерство компании не ограничивается российским рынком. Whoosh — единственный из сервисов кикшеринга и микромобильности на российском рынке, который объединяет экспертизу в части разработки онлайн-платформы и собственную платформу офлайн-операций, таких как обслуживание парка. Рынки кикшеринга России и стран СНГ, где сейчас работает компания, имеют существенный потенциал роста. При этом основой этого роста будет не повышение стоимости поездки, а увеличение частотности использования сервиса в несколько раз и существенное увеличение количества активных пользователей кикшеринга.

Авто-репост. Читать в блоге >>>

Whoosh планирует запустить сервис в новых странах СНГ По состоянию на 30 сентября 2022 года Whoosh представлен в 40 локациях в РФ и СНГ и в ...

Андрей Бегунов, Узбекистон, Кыргызстан, Точикистон. Воссоединённые территории южной Украины — непочатый край в расширении у компании.

Whoosh планирует запустить сервис в новых странах СНГ

Whoosh планирует запустить сервис в новых странах СНГ

По состоянию на 30 сентября 2022 года Whoosh представлен в 40 локациях в РФ и СНГ и в среднесрочной перспективе планирует запустить сервис еще в 73 новых локациях и расширить международное присутствие, начав деятельность в других странах СНГ, при этом обеспечив охват как минимум 65% целевой аудитории новых локаций.

На данный момент Whoosh присутствует в России, Казахстане и Белоруссии.

tass.ru/ekonomika/16516661

Авто-репост. Читать в блоге >>> Whoosh: прокатим всю страну?

Whoosh: прокатим всю страну?Недавно сервис самокатов Whoosh объявил об IPO

Компания работает в сфере городской мобильности — по сути конкурирует с каршерингом и такси

Потенциально они нацелены на отъем часть рынка у традиционных средств передвижения и поэтому позиционируют себя как историю роста

Давайте попробуем разобраться — можно ли считать Whoosh долгосрочной историей роста и оправдана ли оценка в 20-25 миллиардов рублей

Вводные:

Текущая цена составляет около 6 рублей в минуту + 30 рублей за старт, не сказать чтобы это на порядок дешевле такси

1) У компании есть 11 миллионов зарегистрированных аккаунтов (не активных)

2) Компания есть во всех городах миллионниках

3)Компания платит дивиденды от 25% до 50% чистой прибыли

Это круто, но по текущей цене дивдоходность будет не сильно большой (3-4%)

4) Выручка за 2022 год составит около 7 миллиардов рублей, EBITDA 3.5 миллиардов

Фактически хотят размещаться по P/S около=3, EV/EBITDA=7, P/E =13

Авто-репост. Читать в блоге >>>

WHOOSH и IPOВообще, про компании, которые выходят на IPO, принято говорить либо хорошо, либо ничего. Особенно если эта компания российская.В...

i_shuraleva, Им торопиться надо, держать долю рынка 45%. Так смогут устоять на рынке, пока Янд и Сбер (возможно) или ещё кто-то, будут разворачивать бизнес. Есть ли вопросы к Вуш Холдингу?

Есть ли вопросы к Вуш Холдингу?

Не секрет, что сейчас идет размещение акций Вуш Холдинг.

Если мне не изменяет память, это первое IPO на Мосбирже в этом году.

Завтра в 17:30 будет #smartlabonline c ними.

У вас есть вопросы к компании?

Авто-репост. Читать в блоге >>> WHOOSH и IPO

WHOOSH и IPOВообще, про компании, которые выходят на IPO, принято говорить либо хорошо, либо ничего. Особенно если эта компания российская.

Всё-таки всегда хочется поддержать такие инициативы. Не так много у нас публичных компаний. А делать IPO в такое тревожное время — вообще подвиг.

Но всё-таки.

Компания решила, что сейчас (внезапно!) самое подходящие время для IPO.Если вы вдруг решите присоединиться к безумству храбрых, вам следует понимать следующие вещи:

- Вы делаете ставку на крепкий рубль. Компания зарабатывает в рублях, тратит в валюте (юанях, как они заявляют). Электросамокаты быстро изнашиваются, нужно парк обновлять и ремонтировать, а это всё иностранное.

- Вы делаете ставку на сильную экономику РФ. Хотя по базовому сценарию восстановление начнётся только во второй половине 2023 г. И то довольно умеренное. Но позитивный сценарий, конечно, тоже есть.

Авто-репост. Читать в блоге >>> 🛴 Whoosh объявила ценовой диапазон IPO

🛴 Whoosh объявила ценовой диапазон IPOКрупнейший российский оператор краткосрочной аренды электросамокатов Whoosh, о грядущем размещении первичных акций которого мы с вами рассуждали совсем недавно в рамках отдельного поста, установил индикативный ценовой диапазон IPO в размере 185-225 руб. за одну обыкновенную акцию. Финальная цена определится по итогам сбора заявок, который продлится с 5 по 13 декабря 2022 года.Таким образом, общий размер IPO может может составить 5 млрд руб.

🏛 Ожидается, что торги акциями ПАО «ВУШ Холдинг» (с тикером #WUSH) начнутся на Мосбирже 14 декабря 2022 года. Причём биржа включила бумаги в первый котировальный список.

🤵♂️«Одним из долгосрочных приоритетов Компании является реализация значительного потенциала роста на российском рынке и странах СНГ. За последние полтора года Компания осуществила качественный скачок в его реализации», поведал генеральный директор Whoosh Дмитрий Чуйко.

Компания назначила достаточно низкий диапазон размещения, который предполагает 5-6х прогнозной EBITDA 2023 года. Быстрорастущие компании обычно оцениваются по высоким мультипликаторам. К примеру, менеджмент еще одной российской быстрорастущей компании — Positive Technologies, в рамках IPO ориентировал инвесторов на мультипликатор 9,5х прогнозной EBITDA.

Авто-репост. Читать в блоге >>> 🛴 Whoosh озвучил коридор IPO

🛴 Whoosh озвучил коридор IPO📝 В конце ноября мы разбирали новость о возможном проведении IPO компанией Whoosh. До сих пор нам были известны преимущественно операционные и финансовые результаты бизнеса, цифры по рынку, но не было конкретики по оценке будущего размещения.

📌 Сегодня впервые были опубликованы эти данные, давайте разбираться.

✔️ Озвученный ценовой диапазон IPO составит от 185 руб. до 225 руб. за акцию. Это нам дает ориентир по рыночной капитализации от 21 млрд руб. до 25 млрд руб. Первичное размещение будет включать доп. эмиссию акций в размере до 2,5 млрд руб.

✔️ Общий размер IPO может составить 5 млрд руб.

✔️ Окончательная цена размещения будет утверждена советом директоров и озвучена 14 декабря, после того, как завершится сбор заявок.

📌 Также с 14 декабря ожидается начало торгов акциями компании с тикером #WUSH на Мосбирже #MOEX.

Теперь давайте проанализируем, как оценивается бизнес по мультипликаторам при текущих вводных:

📊 Мультипликаторы

Авто-репост. Читать в блоге >>>

Whoosh выходит на IPO: почему стоит участвовать?

В 2022 году самокаты — это самостоятельный вид транспорта в городской среде наравне с автом...

Блог Трейдера | Антон Мешков, Повезло Дмитрию Чуйко — он оказался «в нужное время в нужном месте». Whoosh выходит на IPO: почему стоит участвовать?

Whoosh выходит на IPO: почему стоит участвовать?

В 2022 году самокаты — это самостоятельный вид транспорта в городской среде наравне с автомобилем, автобусом или метро. Такая трансформация в России произошла благодаря развитию сервисов кикшеринга в конце 2010-х. Одним из пионеров этой индустрии стал стартап Whoosh, который вышел на улицы Москвы весной 2019-го.

С 2019 года по 30 сентября 2022 года:

- парк Whoosh вырос с 20 самокатов до 82 тысяч;

- география расширилась до 40 городов;

- число зарегистрированных пользователей приложения превысило 11 млн человек (больше нет ни у кого из конкурентов);

- число поездок на одного активного пользователя увеличилось в среднем с 3 до 10;

- годовая выручка подскочила с 69 млн до 6,7 млрд рублей (за последние 12 месяцев), а чистая прибыль — с 22 млн до 1,6 млрд рублей.

Авто-репост. Читать в блоге >>> Whoosh объявил ценовой диапазон IPO: справедлива ли оценка?

Whoosh объявил ценовой диапазон IPO: справедлива ли оценка?👉 Ценовой диапазон установлен на уровне 185-225 рублей за 1 акцию, компания может быть оценена по капитализации в 21-25 млрд рублей post-money.

👉 Общий размер IPO может составить до 5 млрд рублей (20-25% акционерного капитала), из которыхдо 2,5 млрд рублей будет привлечено в саму компанию через организацию допэмиссии акций.

👉 Часть акций в рамках IPO продадут существующие акционеры компании для создания ликвидности на вторичном рынке. Согласно сообщению компании, никто из существующих акционеров полностью не выйдет из капитала Компании. Основатели Whoosh сохранят за собой контролирующую долю в капитале компании после IPO.

👉 Дата объявления IPO и начала торгов с тикером #WUSH — 14 декабря.

Б1 (бывший Ernst & Young) проанализировали рынок кикшеринга, предлагаю посмотреть несколько интересных слайдов из их исследования (предполагают, что до 2026 года рынок в России будет расти на 60% в год и достигнет 96 млрд рублей. По итогам 2022 года он, вероятно, достигнет 15-16 млрд рублей:

Авто-репост. Читать в блоге >>>

Все Верно, Я так понимаю это бизнес такой придумали. Когда существующим акционерам надо спихнуть неликвид на хаях, да и не только? Как давеч...

В.Ваучер, Всем же подороже хочется продать товар. Они не все акции продают, контроль за собой оставляют.

khornickjaadle, ахаха, опять попытаются очередную пустышку продать как Сбер по 25.000 р/акц, чтобы Сбер скупать на полученные деньги.

они ещ...

Фонд, Ну почему пустышка — 85000 электросамокатов. Это не хухры-мухры

Все Верно, Я так понимаю это бизнес такой придумали. Когда существующим акционерам надо спихнуть неликвид на хаях, да и не только? Как давеч...

В.Ваучер, кто по 0,06 Втб брали — они все по 0,085-0,11 в шорты пересели, потом купили по 0,028 и по 0,0575 в шорты перевернулись, твой «товарищ» триллион бабла поднял, пока «ноет».

Марэк, Где-то читал, вроде капу в 30 млрд. хотят разместиться, примерно 200 руб. за акцию. Может и ошибаюсь.

khornickjaadle, ахаха, опять попытаются очередную пустышку продать как Сбер по 25.000 р/акц, чтобы Сбер скупать на полученные деньги.

они ещё Мосгорломбард хотят аж за 2 ярд вывести на IPO, при его убытках и отсутствии капитала. Эльвира скоро вообще оскандалится.

мало ей было всяких десятков ЖО и ПРИНов, ненасытные мошенники.

у неё главные банки страны всего за 0,5 их капитала торгуются, любые инорез. фонды их скупить полностью могут, а она пихает банкротов на биржу по космическим ценам, Дет Мир при отрицат. капитале на IPO по 85р /акц впарили, а как «выкуп» так 71 р — и его не будет, вместо «выкупа» продолжение раздачи — скупят Сбер на эти вырученные деньги.

кстати, схренали ТCS-банк цена как Сбер по 900 р/акц прямо сейчас. Whoosh планирует привлечь 5 млрд руб в рамках IPO

Whoosh планирует привлечь 5 млрд руб в рамках IPOЗаявки инвесторов компания будет собирать 5-13 декабря, торги бумагами на Московской бирже начнутся 14 декабря. IPO будет включать до 2,5 миллиарда рублей, привлекаемых компанией в рамках дополнительного выпуска акций.

Существующие акционеры могут продать часть своих акций на сумму до 2,5 миллиарда рублей для создания ликвидности на вторичном рынке. Часть из этого объема акций на сумму до 0,5 миллиарда рублей может быть использована для возможной стабилизации акций на вторичных торгах, что составляет до 10% от общего размера IPO.

«Таким образом, общий размер IPO может составить 5 миллиардов рублей», — говорится в сообщении компании.

Ориентир цены размещения от 185 до 225 рублей за акцию соответствует рыночной капитализации в размере от 21 до 25 миллиардов рублей с учетом ожидаемой дополнительной эмиссии на сумму до 2,5 миллиарда рублей.

«В рамках IPO никто из существующих акционеров полностью не выходит из капитала компании, а основатели Whoosh сохранят за собой контролирующую долю в капитале компании после IPO», — подчеркивают в компании.

Компания планирует направить привлеченные в ходе IPO средства на финансирование инвестиционной программы группы Whoosh, в том числе на расширение парка и выход в новые регионы. До 110 миллионов рублей может быть использовано на выплаты менеджменту в рамках расчетов по долгосрочной опционной программе мотивации.

whoosh-bike.ru/ir_price

Авто-репост. Читать в блоге >>>

Вуш Холдинг | WHOOSH - факторы роста и падения акций

- Одна из немногих растущих компаний. Кратный рост в 2022 и 2023 году. При сохранении значительного потенциала роста рынка. (15.10.2023)

- Ужесточение регулирования. Сенатор Клишас 3.05.2023 предложил запретить самокаты на городских улицах, оставив их только в парках (04.05.2023)

- Высокая рентабельность бизнеса, показанная в 2021 году, скорее всего в будущем будет только снижаться, т.к. растущая конкуренция будет давить на цены. (04.05.2023)

- Рост удельных расходов на обслуживание флота (компания молодая, с ростом срока службы флота, расходы на его ремонт растут опережающими темпами). (15.10.2023)

Вуш Холдинг | WHOOSH - описание компании

Владелец сервиса аренды самокатов Whoosh.IPO Whoosh проведено в 2022 году. Единственное IPO в России, которое прошло в этом году.

Компания разместила 11 382 432 акции по нижней границе коридора в 185 руб

Компания привлекла 2,1 млрд руб, капитализация компании при размещении составила 20,6 млрд руб.

На вырученные средства Whoosh, в частности, приобрела 45 тыс. электросамокатов, увеличив свой парк на 55%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций